财联社(北京,记者 黎旅嘉)讯,近年来,权益基金大发展,但风格漂移问题仍频频出现。一些行业主题基金出现风格漂移情况,其投资组合与行业主题或投资风格不完全一致。

例如,某基金名为“文体健康混合”,但重仓股却多为半导体和军工;某基金名为“创新成长”,但重仓股多为金融股。

究其原因,有的是因为原拟投资的行业方向受到政策影响,基金经理通过调仓来避免损失;有的是基金管理人为了追求基金规模,以某个热点行业作为投资方向吸引基民参与;还有些是因为产品规模较小,留不住大客户就有可能导致产品因为规模太小而被清盘,所以面对客户的压力,无奈选择妥协。

从基民角度,对于基金风格漂移,有些是抱着支持理解的态度,只要追逐热点能够多赚钱就行。但一般基金《合同》都有规定,变更基金投资目标、范围或策略,应当召开基金份额持有人大会。不过,很少有基民会因为风格漂移导致基金业绩不佳而提出司法维权。此外,虽然一般基金《合同》会约定,“基金管理人违反《合同》给基金份额持有人造成损害的,应当承担赔偿责任”,但基金风格偏移对基金份额持有人造成什么损害、多大损害,目前还没有认定方法,难以追责。

进一步来看,有观点就认为,部分基金出现风格偏移属正常,前提是投资组合调整要有逻辑和体系。不过,也有观点指出,在基金投资名实相副的问题上,容不得偏离和模糊。更有观点表示,在这个问题上,需要有更多的规章制度加以规范,不让基金公司自由发挥,并让投资者充分获悉其中的变动信息。

部分基金现风格漂移

基金风格漂移问题可谓“老生长谈”。对于基金风格漂移的现象,不少市场人士认为,行情演绎会随着经济、流动以及盈利的变化而变化,一定程度上,基金经理持仓行业也会发生一些偏移。

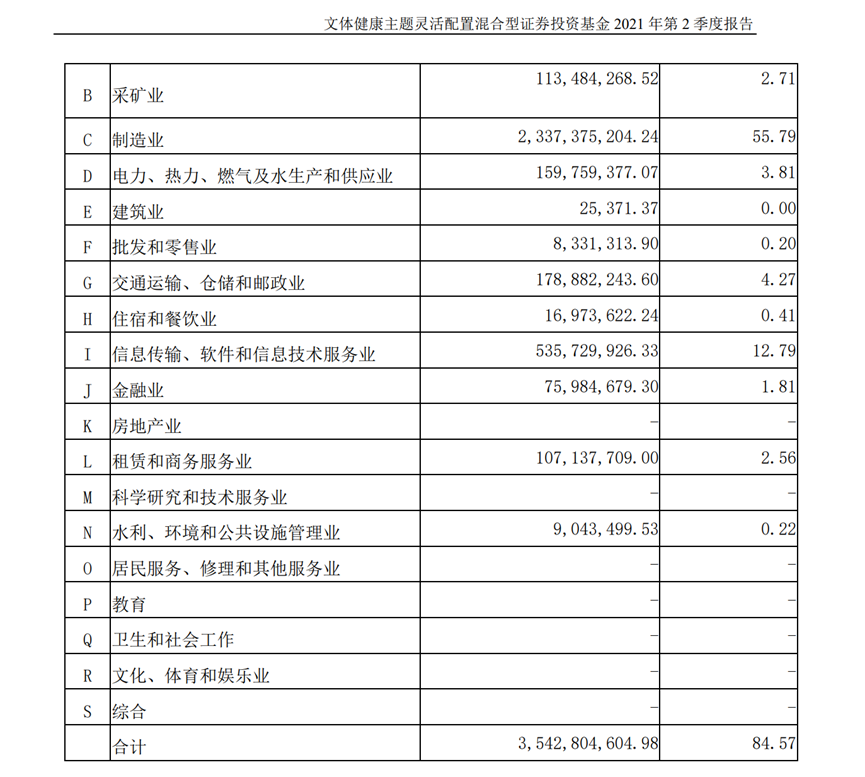

如某文体健康混合的基金,重仓股却多为半导体和军工,少见文体健康股的身影。

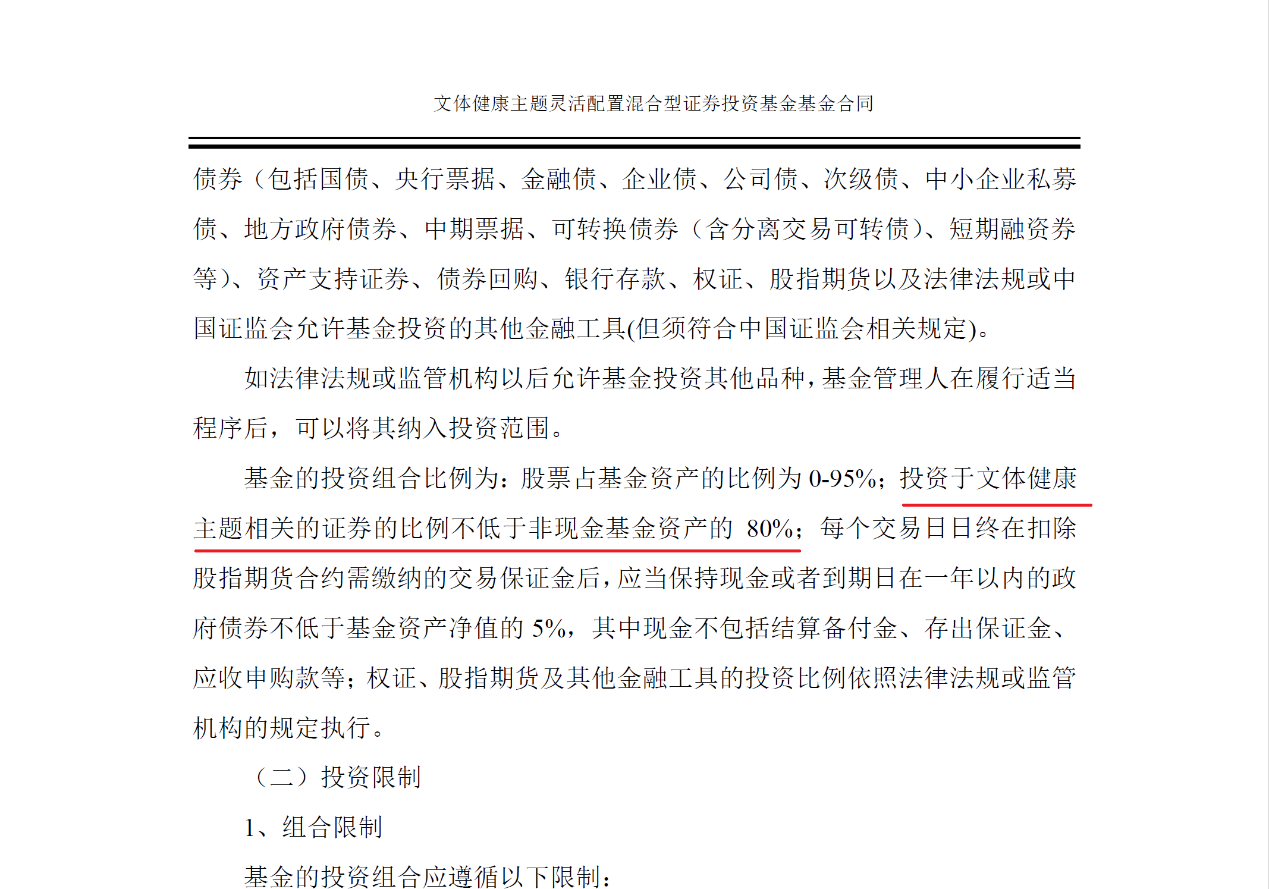

根据基金合同约定,该基金股票资产占基金资产的比例为0–95%,其中,投资于文体健康主题相关的证券的比例不低于非现金基金资产的80%;该合同股票投资策略部分显示,基金通过对文化娱乐、体育、健康主题相关上市公司的深入分析,挖掘该类型企业的投资价值。

事实上,由于文体娱乐行业今年以来表现一般,一些重仓三七互娱、完美世界等公司的产品业绩不佳。对于这类主题基金来说,如果风格不“漂移”,或许就意味着在今年权益类基金普遍收益较好的环境下,基金业绩会不尽如人意。那么部分基金经理就会以风格漂移来应对。

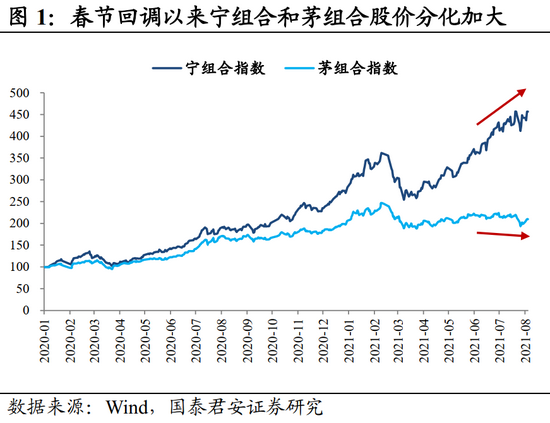

而在Wind划分的文化传媒概念主题基金中,二季度持仓“漂移”到半导体、新能源的,基本上都是头部大公募的产品,包括:鹏华、汇添富、博时、嘉实、南方、华泰柏瑞等机构的产品。

其中,华泰柏瑞健康生活、汇添富新兴消费、嘉实文体娱乐、南方现代教育第一大重仓均是宁德时代,而鹏华文化传媒娱乐中宁德时代是第二大持仓股、博时文体娱乐主题中宁德时代是第五大持仓股。另外一些基金,虽然没持有宁德时代,但同样名实不符,持有了不少今年的行情票。

例如兴全绿色投资第五大重仓股是中国石油、汇添富社会责任第四大重仓股是赣锋锂业、光大一带一路第三大重仓股是亿纬锂能、银华体育文化第一大重仓股是中科创达。

此外,其他主题概念的基金中,也不乏漂移至新能源板块的案例。

如前海开源公用事业、万家人工智能、南方现代教育、华安文体健康、工银瑞信文体产业、工银瑞信新金融、中信建投智信物联网、金鹰信息产业、中邮健康文娱、博时互联网主题、银华互联网主题等一众基金,二季度都持仓了不少新能源股。

风格漂移不可一概而论

业内人士表示,不能简单地对一只基金是否发生风格漂移下定论,需结合具体情况分析。

进一步来看,基金发生投资风格漂移,有的是因为原拟投资的行业方向受到政策影响,基金经理通过调仓来避免损失;有的是基金管理人为了追求基金规模,以某个热点行业作为投资方向吸引基民参与,然而市场热点题材瞬息万变,基金经理为了收益排名,抛弃原定投资方向,转而追逐市场新热点。

一方面,风格漂移在现实层面,并未引起投资者重视。业内人士坦言,无论投资者还是基金公司本身,绝大部分还是结果导向的,如果基金收益比较可观,发生风格漂移多半不会引起投资者在意,但如果基金收益不及预期或者发生亏损,风格漂移就会被当作一个问题。

事实上,当下A股极端分化的市场行情下,若基金经理明知行业风向有变,为持有人的利益改变投资范围也无可厚非。基金经理通过调仓来避免损失,也恰恰是主动管理的基金优于被动指数基金的地方。有业内人士直言,“难道基金经理要眼睁睁看着基民亏损吗?股票基金合同约定投资股票资产的比例不得低于80%,如果限制基金投资范围,那么遇到极端情况的时候,是否可以把股票仓位降下来,在仓位限制方面多一些‘宽容’?”他表示。

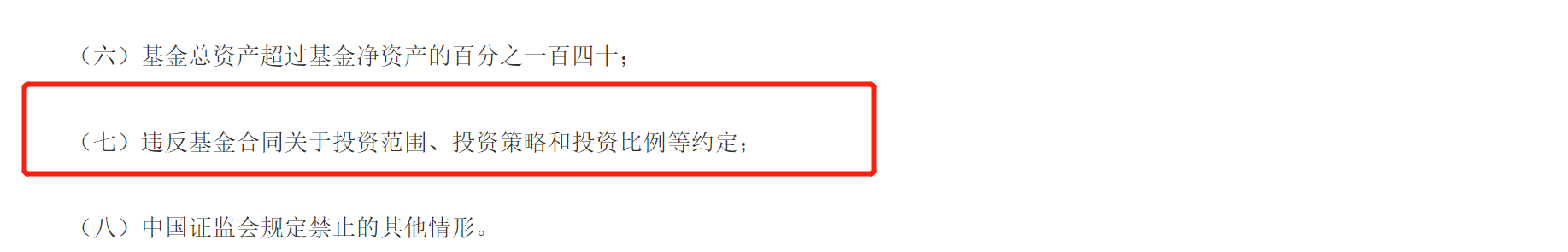

但另一方面,基金合同是规范基金管理人、基金托管人、基金份额持有人等当事主体权利及义务的协议或契约,合同或者契约规定了的,当事主体就必须坚决遵照执行,不能搞变通或者不执行。否则随意发生基金投资风格偏移,其他方面自然也可变通,基金契约如同一张废纸,市场“规矩”遭到彻底破坏,不利于市场培育诚信、信托责任等良好氛围。

同时,在《公开募集证券投资基金运作管理办法》中,第三十二条关于基金管理人运用基金财产进行证券投资,不得违反违反基金合同关于投资范围、投资策略和投资比例等约定。

众所周知,投资者的信任是公募基金行业赖以生存和发展的命脉。但极少有人会去深究,这份信任的基石,其实源自那一纸薄薄的基金合同。一份基金合同,会明确产品类型、投资范围和比例限制、投资方法、业绩比较基准等核心条款,而在法律的保护下,这些核心条款不可擅自更改——这便是基金投资中最大的“确定性”。正是因为存在“确定性”,投资者才会有足够的信任,根据自己的风险偏好,将资金委托给基金公司运营。

根治仍需多方携手

从数据回溯角度看,风格漂移在短期可能收益丰厚,长期则不尽然。短期来看,基金经理如果顺应市场转变投资风格或许可以获取较高的回报。然而,就长期而言,风格漂移则未必能带来较好的回报。因此,从根本上对风格漂移进行治理,并非一朝一夕的工夫,需要监管、行业及各方共同努力。

首先是对投资范围作出更加明确和有效的界定。清晰风格界定,意味着基金经理知道自己在赚什么样的钱,冒什么样的风险;同样也有利于投资者了解所投资基金的风险收益特征,并根据自身情况购买与本人风险承受能力相匹配的基金。

单就基金合同来看,并不能说风格漂移的操作违背了市场契约。因为从某些基金名称上看,一些基金看似有固定投资方向,但基金合同却允许更宽泛的投资行业或主题。所以按基金合同的条款来看,并不能把风格漂移等同于违约。

例如,此前北京某大型公募绩优基金经理就表示,在业绩压力下,不排除有个别基金经理为了做出业绩,在主题基金之外买了其他板块的持股,但按照基金合同并不违反基金的投资范围,因为基金合同很多会将各类板块解释为符合投资范围的产品。

其次,是针对主题基金进行科学、合理的定义。由于明确定义的缺失、尚无统一分类依据以及部分行业、主题领域存在交叉重叠,以及有些原先并不清晰的主题慢慢演变为新型行业,目前市场尚未对行业主题基金进行系统性、全品类的覆盖。

西部证券就表示,随着结构性行情的持续,市场针对行业主题基金投资聚焦度持续升高,做好科学、合理的分类与全面的投资标的梳理,不仅能为捕捉市场上的结构性行情打好基础,更能在构建投资组合时有效地避免投资风格漂移。

此外,则是进一步加强基金公司治理体系建设。风格漂移的出现,从基金公司层面出发,例如业绩排名需要或受制于公司考核制度,在严重分化的市场行情中,基金经理可能选择追买大涨板块;部分基金经理风格还未成熟,盲目追涨杀跌;因投资者赎回所致,基金经理为了应对投资者赎回,被动卖出流动性好的核心持仓等。

从上述角度出发,此前中信保诚基金胡喆就表示,“我们对不同产品特点的基金,有不一样的考核基准。这样防止基金经理在贝塔收益不利的时候吃亏,也不希望基金经理在贝塔收益有利的时候占便宜,更要防止阶段性落后的基金经理不安心。”

而基金经理风格的稳定与基金公司用心打造之间同样密不可分,建立成熟的投研体系,机制上鼓励基金经理形成自身风格,并在纪律和流程上加以帮助,都有利于基金经理风格不发生漂移。

最后,就投资者教育的角度而言,“以业绩论英雄”也是较为普遍的心理,这也说明投资者教育任重道远。如近期由于新能源板块行情的大涨,有基民倒逼非新能源基金的基金经理们放弃原有赛道、投身到新能源的怀抱。从这一角度出发,围绕着如何提升投资者的基金投资认知、建立长期投资和价值投资观念,助力投资者实现财富稳健增长,各类机构也应建议投资者先分类后优选,避免仅仅通过业绩进行简单的排序选择。