最近的市场走极端,很多主流资金从白酒、医药、消费中出来以后,就立马投身于高估值的热门赛道,比如半导体、新能源汽车等。

截至昨日,据wind申万二级行业显示,半导体年内涨幅为51.29%,电源设备年内涨幅为43.43%。

甲甲在网上看到一个帖子,某券商研究所的小伙伴发帖表示,最近参加科技类行业研究的路演的对象竟然主要是消费基金经理。

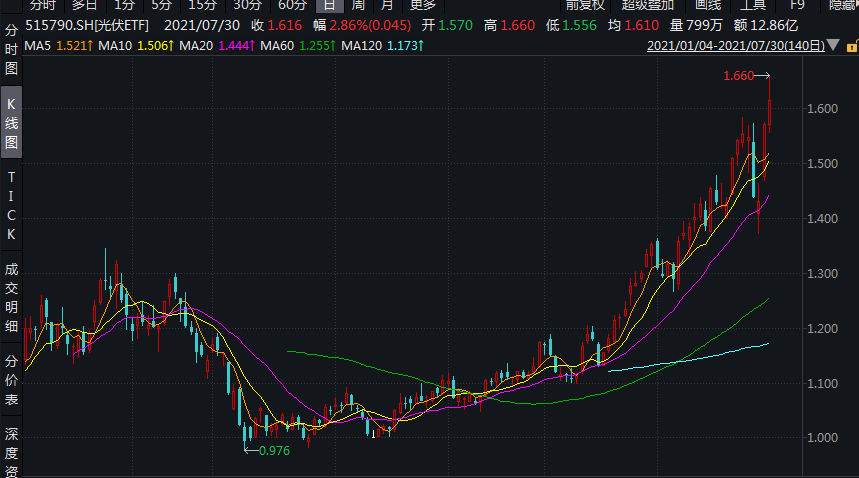

从今天的市场表现来看,新能源车小幅回调,光伏ETF基金仍大涨,走势非常漂亮,一路震荡向上,仍处于上升趋势中。

很多基民有恐高的心态,看到涨太高就不敢再入手了。那么问题就来了,为什么高估的板块持续在涨,而大金融比如券商、保险、银行等行业持续低迷呢?

1.投资并不能只看估值低的品种就去买。

在市场上曾经有一个知名的理论,在基金低估的时候耐心定投,等待高估再卖出。

不过,这对于很多行业类基金恐怕并不能适用。

有的行业虽然估值很高,但是如果企业未来的盈利增速能跟得上,也可以逐步消化估值,比如新能源就是高增长、高景气度的赛道。

根据数据的测算,光伏2020年的行业占有率为3.35%,在2035年预计增至22.41%,新能源车2021年的全球销量为500万辆,在2030年预计增至3000万辆。

受疫情的影响,实体经济总是也会影响,低估的板块不被机构所关注,一定有它的道理,机构对这些行业未来的成长性堪忧。

甲甲自身有过惨痛的经历,耐心定投券商1年了,却没有任何的行情;上周入了低估的保险,但是,近期几乎仍呈现震荡下跌的行情。

手里的高景气板块基金只是刚买入几天,就赚了10个点以上。

在注册制的大背景之下,机构的话语权越来越重,基金经理如果一直投一个赚钱效应差的行业,为了排名的影响,都会去考虑配置一些高估的行业。

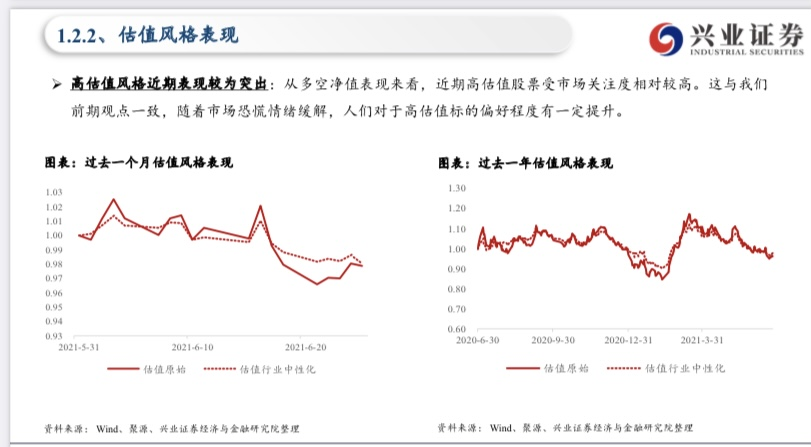

过去一年,高估值的风格表现突出,市场恐慌的情绪缓解后,人们对于高估值的偏好有一定的提升。

在《长期的力量》一书中有一句话:估值容易受市场情绪影响,因为市场情绪高涨的时候,所有可比公司估值都很高,平均估值也就很高;市场低迷的时候,所有可比公司估值都很低,平均估值也就很低。所以,一旦市场整体被严重高估或者被严重低估,某家公司的估值也就会跟着被高估或者被低估,也无法对公司成长能力等进行准确估值。

2.投资最好认准政策看好的赛道,长期赚钱更容易。

不管买什么行业的基金,最好顺应趋势,满足当下的政策环境。

近期,一份《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》通知,文件提到学科教育类机构不得进行资本运作、不得上市融资;上市公司也不可以投资教育机构。

这一政策是一锤子砸死了校外培训机构,新东方、好未来彻底凉凉了,股价不仅腰斩,最大的跌幅达到90%以上。

千万不要投政策不支持的行业,趋势一定是走弱的。

受政策支持的行业景气度就很高,也有不断有利好的出现。

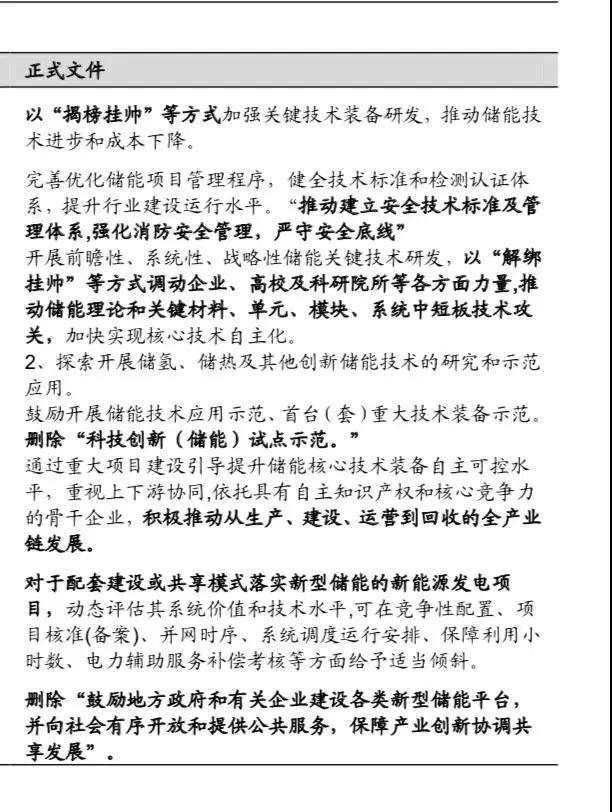

根据国信证券研究所的消息,国家发改委、国家能源局综合司联合印发《关于加快推动新型储能发展的指导意见》。

从商业模式上看,《意见》的第十条则进一步明确了健全新型储能价格机制。具体来看,要建立电网侧独立储能电站 容量电价机制,逐步推动储能电站参与电力市场;研究探索将电网替代性储能设施成本收益纳入输配电价回收。完善峰谷电价政策,为用户侧储能发展创造更大空间。

“碳中和”是十年内的一个黄金赛道,甲甲之前列举过相关的基金,想看的朋友可以回顾过去的文章:“碳中和”成年内最大风口!有哪些知名的老基金?

当然,也不建议大家去追高,如果未来基金有大幅度的回调,可能又存在一些定投的机会,否则也不要盲目入手,这些基金短期涨幅过大,可能波动性也比较大一些。

3.采用核心卫星的策略。

其实,对于高估值的高景气板块,也可以在仓位中配置一部分,但是大部分可以用宽基指数来打底。

核心卫星策略指的是构建一个组合,包含核心和卫星这两个部分。

核心就指的是组合当中里最重要的部分,占比更大,可以配置一些宽基的指数来获取长期的收益,例如沪深300、中证500等,这类宽基指数行业配置均衡,本身就很适合定投。

卫星部分的主要任务就是获取高收益,可以投资少部分的行业类的指数基金,占资产的比例不用太高,根据自身的风险偏好来调节。

另外,永远不要满仓,做好大类资产配置,才能应对一切的市场环境。

爱你们的甲甲♥