作者:陈佩珍

一天之内,2家农商行因为资产质量下行压力大等原因被中诚信国际下调评级。

中诚信国际发布的评级报告显示,将吉林延边农商行主体信用等级由AA-调降至A+,将评级展望由负面调整为稳定;将“17延边农商二级01”、“17延边农商二级02”和“17延边农商二级03”的信用等级由A+调降至A;将河南新郑农商行主体信用等级由AA调降至AA-,维持评级展望为稳定,将“19新郑农商二级01”的信用等级由AA-调降至A+。两份评级报告的落款日期均为2021年7月29日。

中诚信国际的评级报告指出,延边农商行评级调降考虑了延边农商行面临的诸多挑战,包括逾期、关注和不良贷款增长较快、贷款行业和客户集中度较高、资产质量下行压力大、非标投资加大信用风险和流动性风险管控难度、盈利水平明显下滑、资本补充压力较大、产品创新和综合金融服务能力有待提高、跨区域扩张带来管理和人才方面的挑战以及公司治理和风险管理水平亟待提升等。

新郑农商行评级调降考虑了该行面临的诸多挑战,包括不良余额攀升、区域和客户集中度高、资产质量仍存在较大下行压力、拨备计提压力大、盈利能力显著下滑、业务和收入结构较为单一、公司治理水平和风险管理能力有待提升等。

去年延边农商行和新郑农商行营收净利大幅下滑

根据评级报告,截至2020年末,延边农商行(合并口径下,下同)的资产总额为1168.02亿元。2020年,延边农商行的营业收入为23.12亿元,同比下降17.81%;净利润为4.30亿元,同比下降42.51%。

据中诚信国际的评级报告,从合并口径来看,延边农商行对并表范围内的农商行以及村镇银行管理参与较弱,同时由于部分银行所在地区经济基础薄弱、产业结构单一,在宏观经济下行和疫情冲击下,当地企业经营不善导致无法按期归还贷款。截至2020年末,该行合并口径不良贷款余额为14.51亿元,较年初增长2.33亿元,不良贷款率为2.07%,较年初下降0.03个百分点;拨备覆盖率为147.84%,较年初下降21.96个百分点。

评级报告显示,截至2020年末,新郑农商行(合并口径下,下同)的资产总额为464.63亿元。2020年,新郑农商行的营业收入为11.76亿元,同比下降19.84%;净利润为1.13亿元,同比下降76.60%。

资产质量方面,截至2020年末,新郑农商行的不良贷款余额为16.68亿元,不良贷款率为7.32%,不良率远超5%的监管标准;拨备覆盖率为100%,同比下降63.12个百分点。

今年以来5家农商行主体评级遭降级

据澎湃新闻统计,截至目前,今年主体评级遭降级的银行至少已有5家:包括山西榆次农村商业银行、吉林环城农村商业银行、安徽阜南农村商业银行、延边农商行和新郑农商行。主体评级虽未被评级机构调低但评级展望被调整为负面的银行为包括四川天府银行、贵州花溪农村商业银行和广州农村商业银行(广州农商行,01551.HK)。

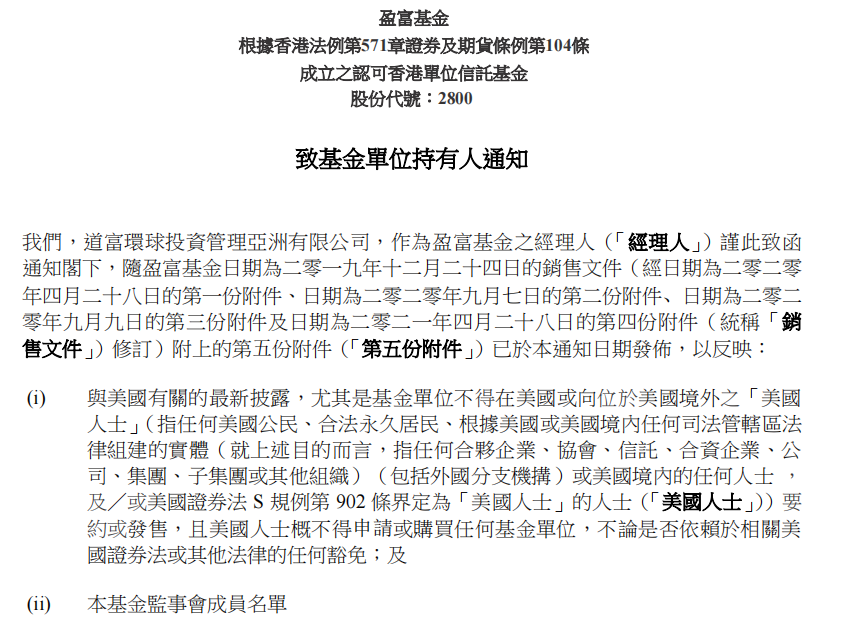

值得一提的是,7月30日,中诚信国际发布的评级报告显示,将广州农商行评级展望调整为“稳定”。根据评级报告,中诚信国际将广州农商行评级展望调整为稳定主要是基于广州农商行增资扩股稳步推进等。评级报告显示,为提升资本实力,广州农商行计划于2021年发行不超过13.40亿股内资股和不超过3.05亿股H 股,募集资金100亿元,目前相关决议已经股东代表大会审议通过,增资事项已获得广东银保监局审批通过,增资完成后该行资本实力有望得到提升,为业务进一步发展奠定基础。