中海基金的基金经理彭海平怒了!

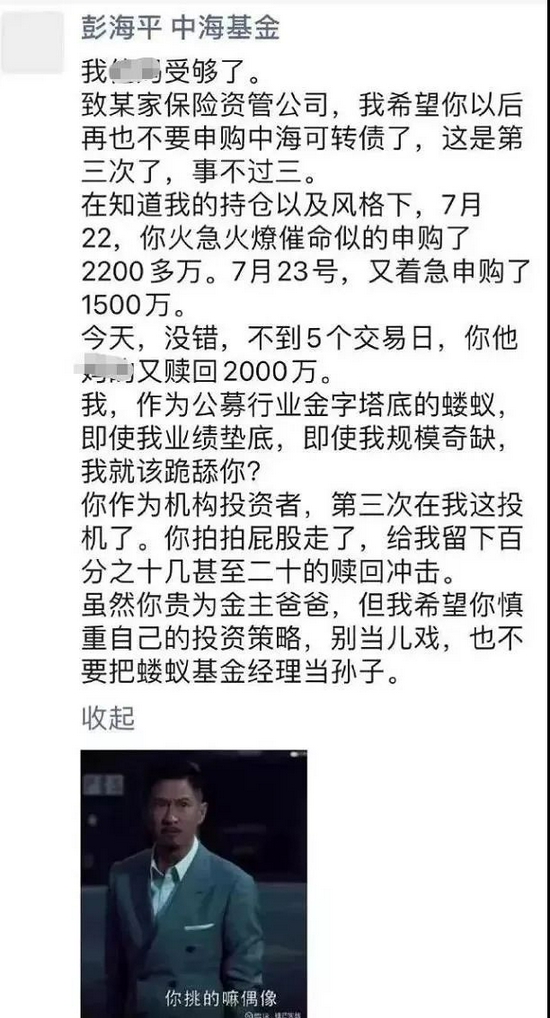

他在朋友圈吐槽某家保险资管公司,希望对方以后再也不要申购中海可转债了,这是第三次了,事不过三,“不要把蝼蚁基金经理当孙子”。

这是怎么回事?

吐槽保险资管大进大出

彭海平称,在知道其持仓以及风格下,7月22日,某保险资管公司“火急火燎催命似的申购了2200多万”;7月23号,又着急申购了1500万。结果不到5个交易日,这家资管公司又赎回2000万。

图片来源:网络

图片来源:网络彭海平称:“作为公募行业金字塔底的蝼蚁,即使我业绩垫底,即使我规模奇缺,我就该跪舔你?你作为机构投资者,第三次在我这投机了。你拍拍屁股走了,给我留下百分之十几甚至二十的赎回冲击”。

彭海平称,虽然对方贵为金主爸爸,但希望对方慎重自己的投资策略,别当儿戏,也不要把“蝼蚁”基金经理当“孙子”。

资料显示,彭海平2009年7月进入中海基金管理有限公司工作,历任金融工程助理分析师、金融工程分析师、金融工程分析师兼基金经理助理。目前担任中海上证50指数 增强型证券投资基金基金经理、中海优势精选灵活配置混合型证券投资基金基金经理、中海量化策略混合型证券投资基金基金经理、中海可转换债券债券型证券投资基金。现任基金资产总规模约10.06亿元,任职期间最佳基金回报121.25%。

记者从中海基金内部人士处也证实了彭海平发布的这一条微信朋友圈。对方表示,彭海平一直以来属于敢说敢怒的人。

到底发生了什么?

那么,彭海平说的中海可转债基金,到底发生了什么?

近日,中海可转换债券基金在净值表现上确实有大起大落。

图片来源:Wind

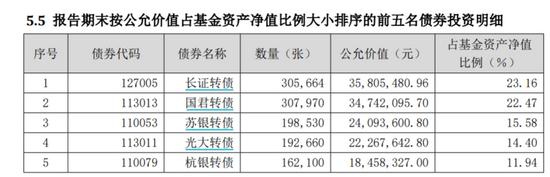

图片来源:Wind二季报资料显示,该基金总规模约1.55亿元,重仓债券包括长证转债、国君转债、苏银转债、光大转债、杭银转债;重仓个股包括中信证券、东方财富、财通证券等。截至6 月 30 日,基金A类份额净值0.883元(累计净值1.093元),C 类份额净值0.878元(累计净值1.088 元)。二季度基金A类份额净值增长率为1.49%,低于业绩比较基准2.59个百分点;C 类份额净值增长率为1.39%,低于业绩比较基准2.69个百分点。

图片来源:基金公告

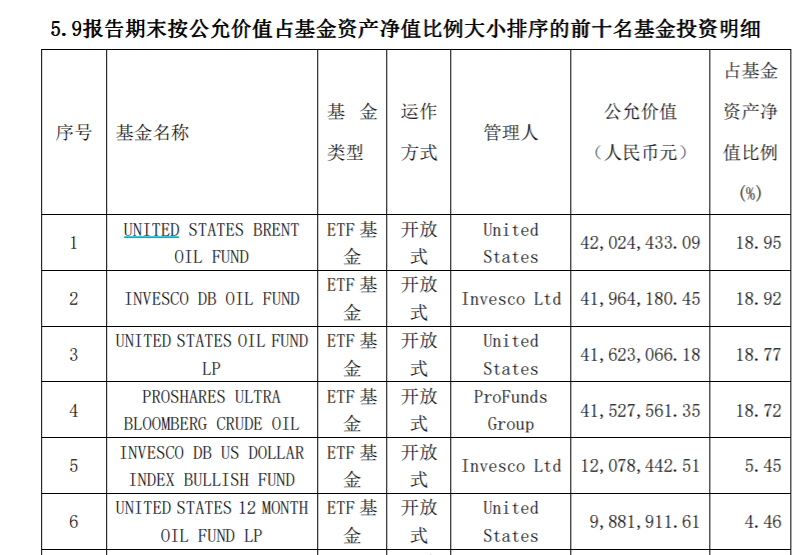

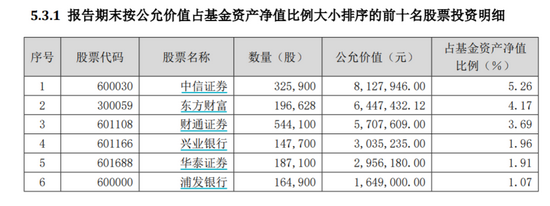

图片来源:基金公告基金二季报显示,在二季度,有一家机构持有4601万份基金,占总份额的比重达到26.20%。不过,历史公告显示,这一机构中长期重仓持有该基金。

那么,彭海平所说的保险资管公司具体是怎么操作的?因为发生在7月份,蛛丝马迹要等到基金三季报资料才能显现。

对于彭海平的遭遇,网友的眼睛是雪亮的。有网友评论称:其实这锅不该保险资管背,要背也是中海机构销售的锅,为了客户关系不敢限制人家申购,不敢收赎回费,又不敢卡巨额赎回。

有公募机构人士评论称:“应该确实是这样的,机构销售人员可能用力过猛,告诉保险资管有投资或者套利的机会,以至于机构资金大进大出。基金经理是无辜的,也相当被动。如果机构销售没有事先跟基金经理沟通,几千万的大进大出对于一亿多规模的基金来讲,冲击成本太高了,基金经理操作难度很大。”

说起彭海平这位敢说敢怒的基金经理,其实已经被不少投资者熟悉。

彭海平此前在直播时,穿得普普通通,还留着胡子,甚至被网友戏称为“拾荒老人”。

图片来源:网络

图片来源:网络“他不是一个人”

被机构资金大进大出所冲击的基金经理不是只有彭海平一人。

Wind资讯统计显示,在二季度末,被单一持有人高比例持有的基金产品有华宸未来稳健添利A、前海开源沪港深乐享生活、浙商科技创新一个月滚动持有A、南方0-5年江苏城投债A、中加颐信纯债A、前海联合泰瑞纯债A、鑫元聚利、永赢盛益A、国寿安保泰恒纯债、招商招盛纯债A等等。其中,债券型基金成为单一持有人特别是机构持有人大进大出的对象。

以华宸未来稳健添利A为例,二季报统计的单一投资者持有基金份额比例达到或超过20%的情况,就列了4次:

图片来源:基金公告

图片来源:基金公告虽然是混合型基金,前海开源沪港深乐享生活同样在二季度出现了多次单一机构持有基金份额比例达到或超过20%的情况。这只基金二季度末的规模为0.56亿元。

图片来源:基金公告

图片来源:基金公告同样,浙商科技创新一个月滚动持有混合基金在二季度也被机构资金大进大出。

对于这样的情况,基金公司进行了风险警示。浙商基金列举了浙商科技创新一个月滚动持有混合基金赎回申请延期办理的风险、基金净值大幅波动的风险、提前终止基金合同的风险、基金规模过小导致的风险。

“除非是明确机构定制的产品,否则大资金带来的大进大出,对基金经理的压力很大,对普通持有人的利益也有损害。监管部门已经明确机构定制基金需要‘亮明身份’,但是在一些中小基金中,机构大资金进出套利,目前受到的监管不多。”上述公募机构人士表示。