金融圈并不缺乏聪明的精英,但相较于“单打独斗”,富国基金整体表现出色的秘诀,在其扎实且稳固的投研梯队建设。

“当适当的气质与适当的智力结构相结合时,你就会得到理性的行为。”投资大师巴菲特的箴言,用来描述公募基金2021年上半程所得,或许再贴切不过。

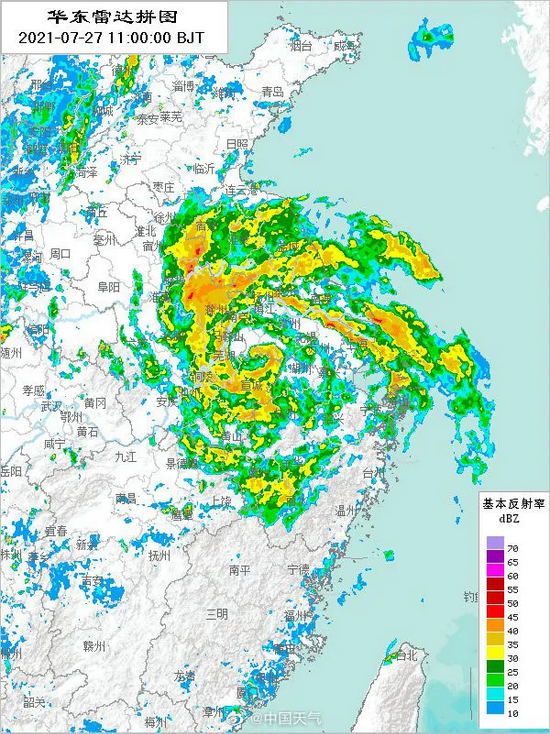

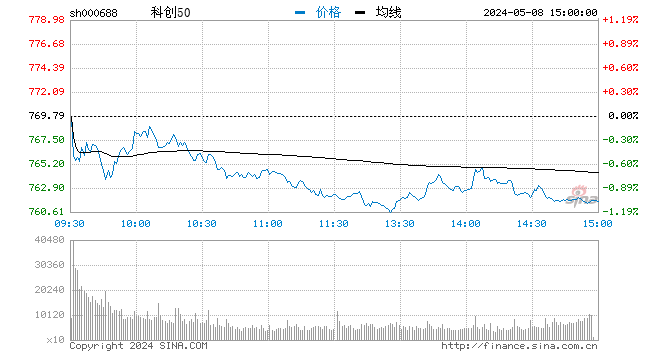

一会儿是信心全无,一会儿是几根阳线改变信仰……2021年以来,A股市场结构性行情跌宕起伏,如创业板指振幅近30%,让不少投资者余悸犹存,但震荡市中,受益于专业且优秀的资产管理能力,公募基金整体业绩出色,海通证券数据显示,纳入统计的6640只基金,平均收益率为4.65%,其中综合实力出色的基金公司,更在行业中持续处于领跑地位。

标点财经研究院联合《投资时报》近日全景扫描中国基金行业半年度之变化,对公募基金上半年及最近一年、两年等中长期维度表现进行了统计和研究,并独家制作推出《2021基金中考学霸榜》。在此重磅榜单中,富国基金104只主动权益类基金的复权单位净值增长率平均值为9.09%,在14家超5000亿规模基金公司中的排名,高居第3位;72只主动固收类基金的复权单位净值增长率平均值为3.14%,在45家超千亿规模基金公司的排名中,同样位列第3。

《投资时报》记者注意到,长期业绩方面,富国基金综合实力更为出色。海通证券最新数据显示,截至6月30日,富国基金旗下近三年权益类基金绝对收益率达126.24%,位居11家权益类大型基金公司第1名;旗下近两年固定收益类基金绝对收益率为10.65%,位居17家固定收益类大型基金公司第2名。

对于公募基金行业而言,权益投资、固定收益投资能同时傲娇的“大厂”并不多,富国基金为何能在各细分领域都有拿得出手的产品?支撑该公司多点开花的幕后根因,又在哪里?

投研实力自带学霸小雷达

截至2021年6月末,资产净值前十的基金公司管理总规模已高达94396亿元,占全市场的42.3%,这意味着,公募基金行业集中度在进一步提升,头部公司受投资者信赖度逐渐攀升。

《投资时报》记者查阅Wind资讯相关数据时注意到,按非货币基金管理规模计,富国基金管理规模位列行业前五。截至2021年6月30日,富国基金旗下被海通证券评定为近5年五星基金的数量多达23只,四星基金19只,四星五星基金数量在该公司成立满5年的基金中,占比达到59%,超过五分之一。此外,过去一年,该公司旗下81只偏股混合型基金中(A/C类分开计算),有58只收益率超15%,整体业绩颇佳。

为何这家基金“大厂”的业绩、规模都能十分靓丽?且无论短期还是中长期业绩,均能异彩纷呈?

记者进一步梳理数据发现,这背后,或与富国基金自带学霸属性的投研团队实力担当密不可分。在业内看来,金融圈并不缺乏聪明的精英,但相较于“单打独斗”,富国基金整体表现出色的秘诀,在其扎实且稳固的投研梯队建设。

Wind数据显示,截至2021年7月20日,富国基金现有基金经理66位,平均从业年限为4.46年,其中18位从业年限为5至10年,是基金经理的主力群体。更难能可贵的是,旗下从业超过10年的基金经理,多达6位。

当下,富国基金旗下群星璀璨且兵多将广,老中青三代均有能业绩表现突出、超额收益稳定、风格特征明显的基金经理。如“老一代”由朱少醒挂帅,中坚力量有专注科技领域的李元博、海外投资领军者有张峰和“天字辈”传承人唐颐恒、厉叶淼,新一代则有王园园、刘博、杨栋、许炎、章旭峰等在各自领域都已小有名气的基金经理们。

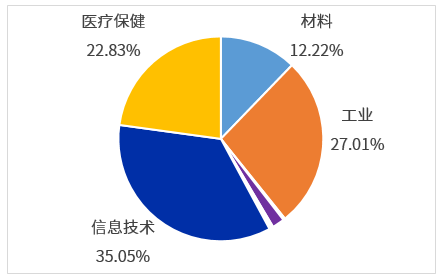

《投资时报》记者了解到,富国基金在权益投资领域始终秉承“深入研究、自下而上、尊重个性、长期回报”的投资理念,持续磨砺自身投研实力。目前,公司权益、固收研究员人数近60人,投研人数处于行业第一梯队,权益研究能做到对申万行业的全覆盖,股票库共覆盖逾1500支股票,占全市场50%以上,且10位行业主题基金经理同时承担研究工作。

可供参考的细节还有,富国基金权益投研部每周均会召开深度报告例会,且要求研究员及基金经理必须全员出席。基于开放文化下形成的投研氛围,从不同角度渗入富国基金权益研究团队肌理,这样的氛围,在帮助基金经理释放潜能、增强积极性和创造性方面,大有裨益。

“团队作战”锻造多维体系优势

值得一提的是,不仅A股权益战队领衔同业,富国基金在海外大中华地区的投研实力,亦已逐步成为国内公募基金行业的排头兵,“团队作战”同样成为该公司港股团队明显的优势。

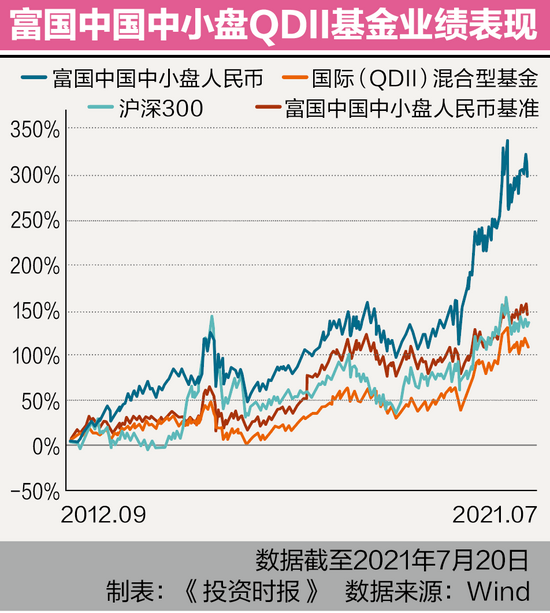

记者了解到,富国基金港股团队的“老大哥”张峰,代表作系富国中国中小盘QDII,银河证券数据显示,截至2021年7月2日,这只基金近七年业绩达到158.63%,位列同类产品第一名。“独乐乐不如众乐乐”,在入行早、业绩佳、乐于提携后辈的张峰的带领下,富国基金港股团队涌现出汪孟海、宁君等一众绩优基金经理,业绩亮眼出挑。

除了在权益投资领域有深厚积淀,固定收益投资领域,富国基金亦已进行了长期深入布局,形成了成熟完善的固收投研架构,旗下固收类基金产品业绩,同样耀眼。

海通证券数据显示,截至6月30日,由固定收益投资老将黄纪亮执掌的富国强回报和富国祥利一年期,近两年收益率分别为10.75%、10.77%,均位居同类基金前20名。由股债双面手张明凯掌舵的富国天丰强化收益、富国可转债近两年收益率分别为22.59%、44.59%,绩优基金经理陈斯扬管理的富国兴利增强近两年收益率达到39.86%,这几只基金均位居同类前20名。

引起《投资时报》记者留意的还有非常重要的一点,那就是富国基金建立了固定收益与权益研究团队的双向沟通机制,进一步增加了对个券和个股的基本面分析深度及交叉验证,股、债两大投研力量的共同驱动焕发出更强的“生命力”。一个典型的表征是,富国基金旗下混合型基金的整体业绩,相比沪深300创造了更为持续稳定的超额收益。

新生代基金经理绽放花样年华

耐人寻味的是,在去年股票牛市的环境下,各大基金公司纷纷开足马力发行新基金,不少明星基金经理都发行了上百亿规模的新基金。反观富国基金,近两年旗下主动偏股型基金整体业绩一直保持领先,占尽优势,但去年募集节奏却非常克制,明星基金经理朱少醒更是一直以来都未发行新基金。

《投资时报》记者观察到,去年富国新发基金“资源”几乎都给了新生代基金经理,如李元博、王园园、曹晋、许炎、方纬、孙笑悦、杨栋、刘博、徐斌等,均有新品发行。这从侧面反映出,富国基金未趁投资者火爆热情靠老基金经理名气快速扩张规模,而是体现出一贯“慢就是快”的管理风格,稳中求进、注重核心投研能力的提升,不依靠单一明星基金经理。

熟悉富国基金的人士向《投资时报》记者透露,新生代基金经理力量之所以能够逐渐扛起富国基金大旗的原因,与他们在公司内部所经历的培养、训练的科学性、专业性密不可分。

记者获悉,富国基金是公募基金业内最早一批对行业主题基金经理用细分行业beta基准进行考核的公司。譬如,如果管理的是TMT主题基金,对标基准并非沪深300指数,而是TMT产业主题指数,这种考核方式更加合理,更易帮助年轻基金经理找到适合自己的投资风格并固定下来,也更能鼓励基金经理在某个细分领域对个股选择深耕。

这样的一种变化,使得基金投资风格漂移这种行业相对普遍存在的情况,在富国基金比较成熟的基金经理身上不易发生。

而这,不过是富国基金内部投研体系不断升级迭代折射出的冰山一角。

随着抽丝剥茧般拆解富国基金各条赛道均表现优异的投研内核,《投资时报》记者注意到,该公司强大投研能力里的一大硬核生产力,是基金经理们所秉承的“长期投资”、“投资具有成长性的企业”、“不在乎短期排名,重要的是要有持续输出和奔跑的能力”的主流投资理念认知。