文 | 王满华

来源 | 东四十条资本

“公募一姐”葛兰,离千亿顶流阵营又近了一步。

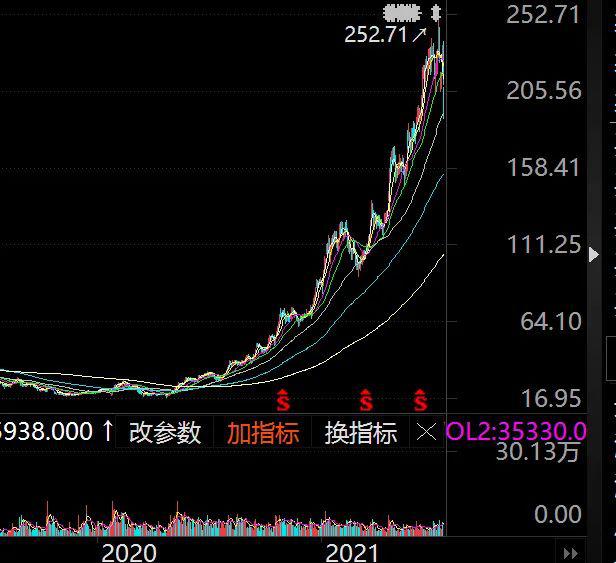

近日,中欧基金旗下明星基金经理葛兰所管理的5只基金二季报新鲜出炉。数据显示,截至2021年6月30日,葛兰持有的基金规模高达843.53亿元,较上一季度大涨143.15亿元,在管规模仅次于张坤、刘彦春,有望成为下一个“千亿公募基金经理”。

根据季报显示,葛兰持有的5只基金在第二季度皆实现了盈利,本期利润累计达到171.62亿元,其中中欧医疗健康混合一只基金的利润就高达105.16亿元。此外,除今年3月24日刚刚成立的中欧研究精选混合外,其余4只基金第二季度的净值增长率均超过20%。

一直以来,葛兰都被外界冠以“医药女神”的称号,但实际上,她并非只投医药,而是一位全市场投资的基金经理。

根据持仓组合不同,可以将葛兰目前在管的5只基金分为两类:一类是专注于医疗健康领域的中欧医疗健康混合和中欧医疗创新;另一类则是聚焦了消费、科技、制造等赛道的全市场类型基金,即中欧阿尔法混合,中欧明睿新起点混合,以及中欧研究精选混合。

医疗基金盈利125亿元,大举增持爱尔眼科

首先来看医疗主题的两只基金。

受医药行业整体回暖影响,葛兰持有的两只医疗基金在二季度的表现可圈可点。根据二季报显示,中欧医疗健康和中欧医疗创新的本期利润分别为105.16亿元、19.82亿元,季内总盈利高达124.98亿元。

股票仓位方面,葛兰二季度依然保持了高仓位运作,并将除中欧研究精选外的几只基金仓位进一步提升。目前,中欧医疗健康混合和中欧医疗创新的股票仓位分别为93.43%和91.37%。

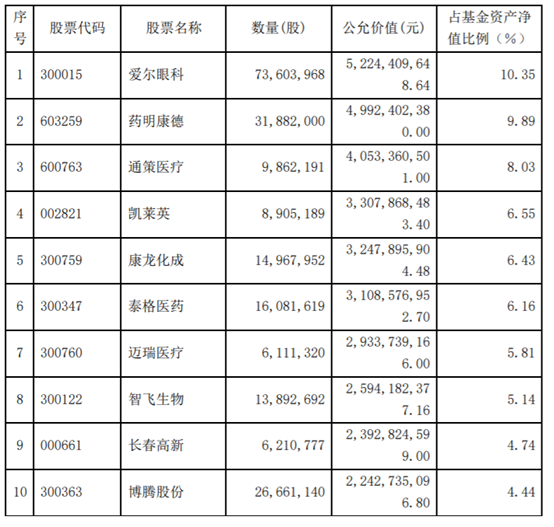

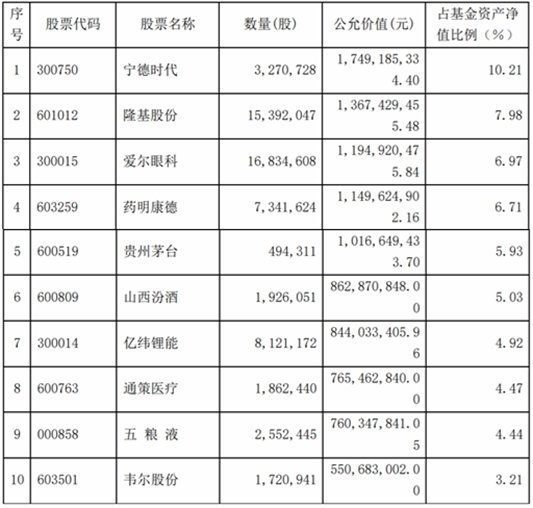

2021年Q2中欧医疗健康混合持仓前十

具体操作上,与一季度相比,中欧医疗健康二季度的前十大重仓股并未发生太大变化,只有恒瑞医药跌出前十,由博腾股份取代,持仓比例为4.44%。

其余9只股票中,葛兰在二季度加仓了爱尔眼科、药明康德、通策医疗等8只个股,只有智飞生物遭到减持。其中爱尔眼科升至该基金第一大重仓股,占基金净值的10.35%。值得一提的是,爱尔眼科和通策医疗在二季度表现不凡,股价区间涨幅分别为53.53%、64.80%。

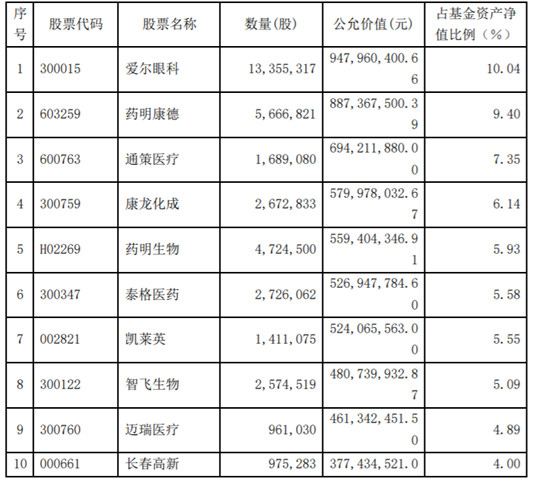

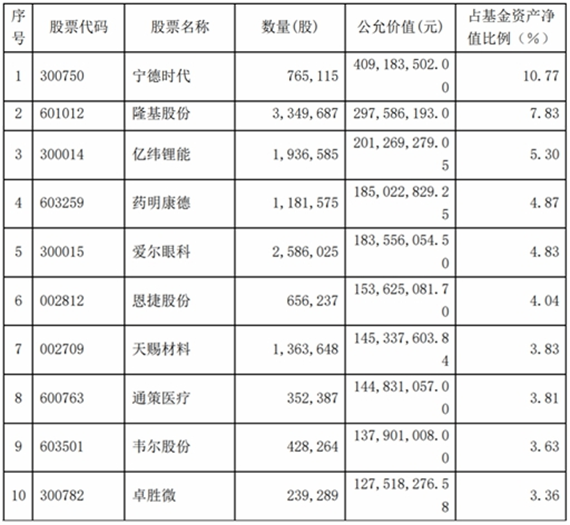

2021年Q2中欧医疗创新股票持仓前十

再来看中欧医疗创新。相较一季度,该基金前十大重仓股只是在持仓比例上有所调整。其中,爱尔眼科、药明康德、通策医疗等7只股票被增持,减持的有泰格医药、智飞生物和长春高新。

与此同时,受增持股份和股价高涨双重影响,一季度位于第二位的爱尔眼科晋升为该基金第一大重仓股,占基金净值的10.04%,原第十大重仓股通策医疗一跃成为第三大重仓股,占基金净值的7.35%。

对比来看,两只基金的前十大重仓股基本一致,只是中欧医疗创新将博腾股份换成了药明生物。几乎相同的持仓,使得葛兰在两份季报中,给出了一模一样的分析。

“我们总体维持了高仓位的运作,在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重的布局。”葛兰表示,“从未来的配置方向来看,创新药产业链仍旧是我们长期最为看好的方向,从国家层面政策的顶层设计到国内企业近年来的创新积累,都使得国内的创新产药产业链长期维持在高景气度的状态。此外,随着国内居民消费能力的提升以及知识结构、认知水平的提升,产品以及服务的渗透率以及居民的支付能力都在持续的提升中,相关行业的龙头企业也有着长期的增长空间。”

全市场投资规模增加,重点关注消费、科技、制造领域

虽然不及医药主题基金的业绩突出,但葛兰所管理的全市场类型基金也同样在二季度交出了不错的成绩单。

目前,葛兰管理的全市场类型基金有3只,分别为中欧阿尔法混合,中欧明睿新起点混合,以及中欧研究精选混合。根据二季报,三只基金的规模较上季度增长18.07亿元,总规模达到249.16亿元,报告期内利润为46.64亿元。

先来看规模最大的中欧阿尔法混合。

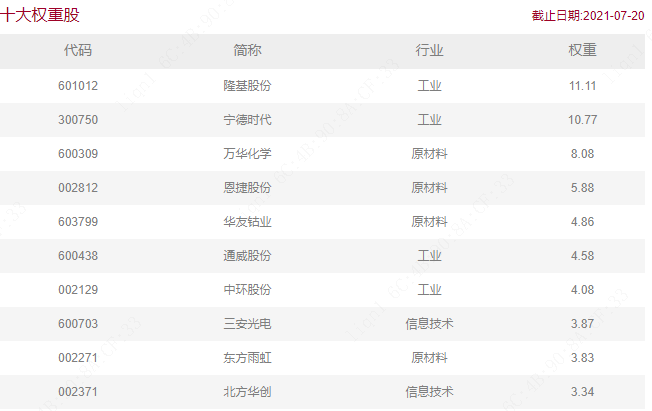

2021年Q2中欧阿尔法混合持仓前十

在中欧阿尔法混合的前十大重仓股中,涉及了医疗(爱尔眼科、药明康德、通策医疗)、白酒(贵州茅台、山西汾酒、五粮液)、锂电池(宁德时代、亿纬锂能),以及光伏(隆基股份)和芯片(韦尔股份)多个概念。其中,亿纬锂能和通策医疗为新晋重仓股,占比分别达到4.92%、4.47%。

相较今年Q1,葛兰在二季度继续增持了宁德时代、隆基股份、爱尔眼科、药明康德、并减持了三只白酒股和韦尔股份。与此同时,今年一季度持仓占比达到3.95%和3.79%的美的集团和泸州老窖跌,则跌出了中欧阿尔法混合的持仓前十。

接下来再看中欧明睿新起点,跟上面3只基金相比,该基金规模相对较小,仅有37.98亿,但净值增长最高,达到了36.4%,并在二季度贡献了10.37亿的季内利润。

2021年Q2中欧明睿新起点混合持仓前十

与一季度相比,中欧明睿新起点的前十大重仓股变动较大。同中欧阿尔法混合一样,该基金在二季度大举减持了白酒股,上季度还在持仓前十的贵州茅台和山西汾酒悉数消失,苹果概念立讯精密以及医药股凯莱英也同样跌出前十。另一方面,葛兰在二季度大手笔增持锂电池和芯片概念,恩捷股份、天赐材料、卓胜微进入持仓前十,同时,其“衷爱”的通策医疗也出现在了列表之中。

在剩下的6只股票中,除韦尔股份从第三位下降至本季度的第九位外,其余个股的排位几乎与上季度一致。

虽然上述两只基金的投资侧重不同,但在季报中,葛兰将其产品定位统一归纳为“长期聚焦有竞争壁垒的优质公司”。她介绍,投资方向主要有三:1)必选消费品,以免疫宏观经济和外围冲击扰动,比如医药与部分食品饮料;2)选择消费品和服务业中,行业格局好,有定价能力的龙头公司;3)科技创新领域,寻找具有国际竞争力,能够实现进口替代甚至在全球产业链中占有一席之地的公司。

最后说一下2021年3月24日刚刚成立,由葛兰和卢纯青共同管理的中欧研究精选混合,目前该基金的股票仓位并不高,仅占37.01%。

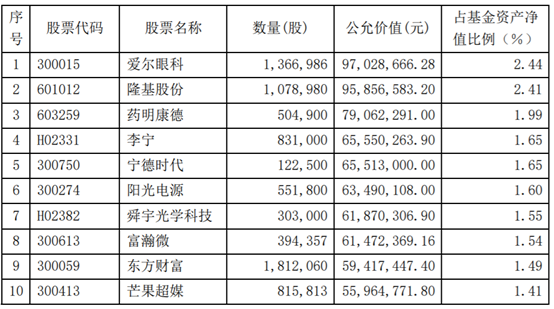

2021年Q2中欧研究精选混合持仓前十

由于没有一季报做对比,这里就主要介绍一下该基金的二季度持仓情况。在中欧研究精选混合的前十大重仓股中,除了葛兰在二季度“偏爱”的爱尔眼科、隆基股份、宁德时代以及药明康德外,还出现了几个新面孔,包括阳光电源(光伏)、舜宇光学科技(光学零件研发)、富瀚微(芯片)、东方财富(互联网券商)以及芒果超媒(网络视频)。

最后,葛兰在二季报中,也分析了过去一个季度对于全市场类型基金投资和运作的逻辑。

葛兰认为,今年市场经历了较大幅度的波动后,市场整体仍有机会,并依然中长线看好这轮科技创新周期。

“从宏观角度看,中国的经济增长依然稳健,去年实现全球唯一正增长,是全球经济增长的最大贡献者。从结构上看,得益于中国庞大的消费市场,工程师红利驱动的技术升级带来的全产业链优势,中国正逐渐成功转型,从过去的地产基建驱动,转向消费和科技驱动,目前已经存在并会不断产生优质的全球性企业,产生持续的盈利增长。从微观角度看,我们看到消费、制造、科技的公司,经受过疫情的考验,不断扩大全球的市场份额和收入利润,构建了我们的品牌、独特的技术产品技术优势和成本壁垒”。葛兰表示。

在投资策略上,葛兰则强调要聚焦核心优质成长个股。“风险可以分为永久性损失和暂时性调整两大类,我们认为风控的核心是要尽量避免永久性损失,这要求我们仔细甄选企业,坚守最优质的公司。回溯股票市场长牛个股以及回顾我们在过去几年投资中所面临的市场大幅调整的考验,通过深度基本面研究,聚焦核心优质成长个股,避免永久性损失,是做好长期业绩的有效策略。”

总体来看,在葛兰管理的5只基金中,虽然医疗主题基金无论从规模还是盈利上都远超于其他基金,但可以看出,她正试图通过布局更多的赛道,挖掘不同行业优质个股,来摆脱“医药女神”的标签,往“全能女神”努力。