来源:开源策略

【报告导读】未来供需发展的不匹配必然会提升传统商品价格中枢,我们将会看到“碳价格”与传统行业利润率的同步上行。投资者需要意识到的是:能源转型带来的变革并不只是存在于新能源单一行业中,传统世界里也正在孕育着新花。

Summary

摘要

1新世界需要从传统世界之中孕育

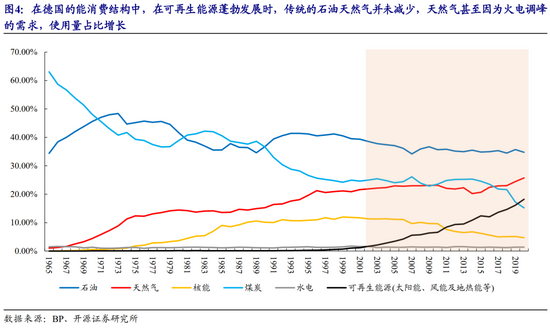

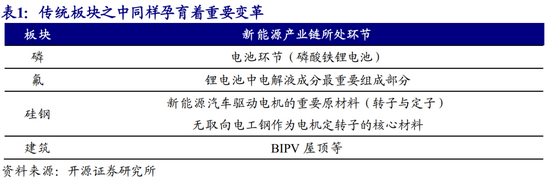

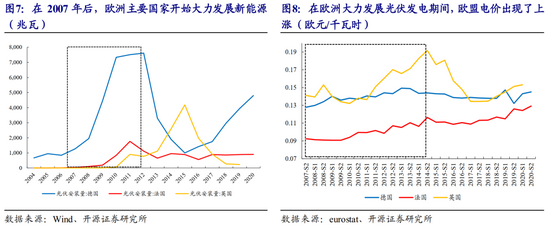

当下投资者的分歧集中在了周期与科技之间,而这恰好是“能源转型”大背景下的两条最重要的主线。我们需要明白的是:在“能源转型”的过程中,社会对于传统世界需求的转型与替代并非是单纯的竞争与毁灭的关系,在2060年终局实现前,两者间可能是相互成就和协同发展的,甚至新能源的建设还会带来对传统行业新的需求。这种协同发展会以两种形式存在:第一种是行业之间的伴生关系,以欧洲为例,在开始大量使用光伏时期,传统的天然气消费占比不降反升;第二种形式则是传统行业因为其过往资源禀赋,具备了向新行业转型的能力,二级市场有关新能源对于传统行业的需求认知从化工板块的磷、氟等,至今已经演绎到钢铁(硅钢)、建筑(BIPV)之中;与此同时,部分传统行业中的龙头公司也开始更多转型切入新能源产业链。“能源转型”对全社会产生的影响应当是广泛而深刻的,对于上述现象,相较于简单理解为新能源产业链的投资标的扩散,其背后的深刻含义更应重视:能源转型带来的变革并不只是存在于新能源单一行业中,传统世界里也正在孕育着新花。这是我们理解“周期股”与市场认知的不同。

2 传统行业在可见的未来将面临供需错配:成为长期毛利率提升的来源

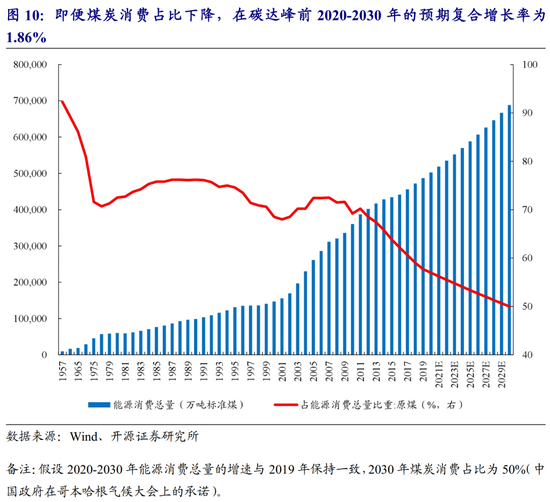

社会的资本投入本身也是基于对未来的预期,传统行业因受到“碳中和”带来的约束,供给将受到资本开支意愿与条件的限制。在未来对传统行业的需求可能会超过供给,如此造成的长期通胀中枢上行会成为全社会共摊的成本。投资者对于传统的供给限制开始充分认知,但忽视了在需求侧的变化。我们测算了能源转型对于传统的铝、纯碱、白银甚至钢铁都存在的明显新增需求,这一点在供给可能出现负增长的背景下已经非常可观。而对于争议最大的煤炭行业来看,风、光电的迅速普及与储能技术发展的矛盾(风电与光伏均受到气候条件的制约),投资者只关注到了储能行业的投资,但忽视了未来在新能源大规模接入电网的过程中甚至可能需要进行新的火电厂建设的事实,考虑到整体用电量的大幅增长,在遥远的终局前,煤炭需求仍然大概率正增长。最终,供需发展的不匹配必然会提升传统商品价格中枢,我们未来将会看到“碳价格”与传统行业利润率的同步上行。

3周期不再需要“顺周期”:能源转型的“暗线”

能源转型过程中,做大增量为主的新能源板块容易形成市场共识,但投资者的回报率正在快速降低。而以毛利率提升为主导的传统行业,由于涉及“蛋糕分配”,投资者需要在验证中定价,为我们留下了机遇。过往投资者以“顺周期”思路理解周期股行情,适用于去年以来的经济低位复苏阶段,但是在当下能源转型下长期毛利率提升水平是核心。未来在通胀预期上行过程中,将形成板块的较大催化。

4 星星之火可以燎原,把握变革下的传统世界里的机遇

当下我们认为占优的组合是:煤炭、有色(铝、铜)、钢铁、化纤、券商和军工。我们继续推荐三条长期主线:(1)传统行业在供给端逻辑强化下,需求预期改善带来的价值修复:钢铁、煤炭、化纤;(2)需求与能源转型趋势下从价值走向成长的行业:铜、铝和纯碱;(3)通胀中枢上移下,未来高杠杆经营行业的重定价:银行、房地产和建筑。其中新加入组合的考虑是军工板块将服务于全球资源品战略地位的提升,而通胀上行中货币政策的高容忍为券商创造了相对收益空间。

风险提示:经济复苏不及预期;大宗商品价格超预期下滑。

报告正文

1. 一切新的变化,皆孕育于传统之中

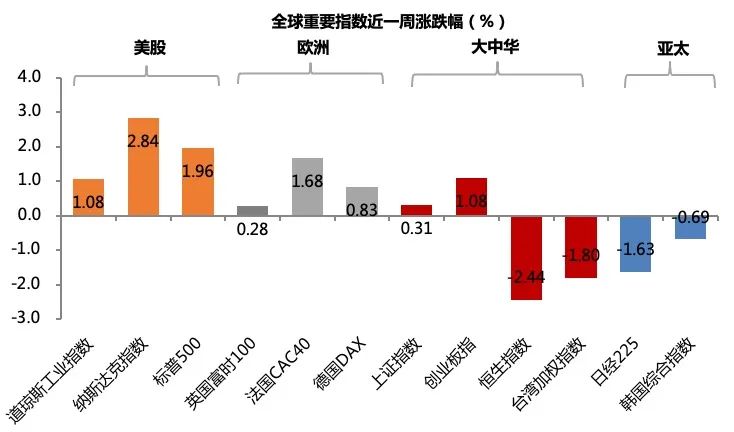

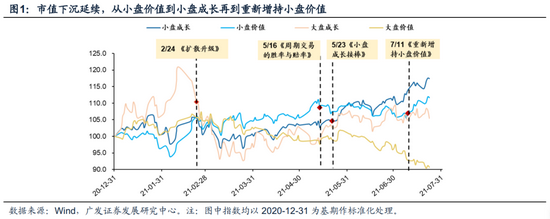

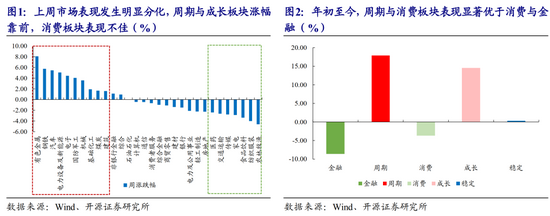

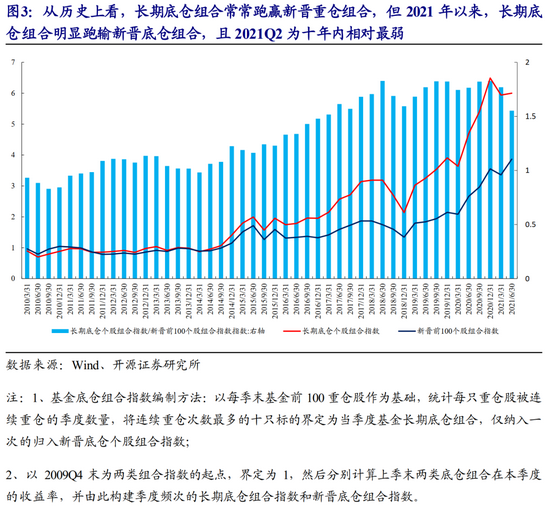

本周(2021.07.19-2021.07.23)市场各板块之间表现发生了明显分化,以新能源、半导体等高景气板块行情继续演绎的同时,部分以中上游原材料(钢铁、化工、煤炭等)为代表的传统行业表现也相对靠前,而拥有大量公募长期底仓股的食品饮料、家电等消费板块表现不佳。这种分化现象在过去的半年中并不罕见,我们在报告《告别过去的季节》中测算,在2021年以来公募长期底仓出现了历史级别的跑输新晋重仓股的现象,意味着全市场投资者不再以“核心资产”作为进攻方向,当下投资者的分歧集中在了周期与科技之间的分歧,而这恰好是“能源转型”大背景下的两条最重要的主线

能源转型的核心在于一方面投入大量资源加快新能源的发展,下游通过研发投入与产能释放,不断实现成本的下降,另一方面需要限制高碳排放的传统能源的新增供给,同时提高其相对使用成本对企业与社会形成倒逼机制。然而在这个过程中,我们会发现社会对于传统世界需求的转型与替代并非是一个简单的此消彼长,在实现2060年“碳中和”的美好终局来临之前,还需经历大量的反复与波折,甚至这一过程中新能源的建设还会带来对传统行业新的需求,“价格机制”主导的利益分配将成为重要主线。

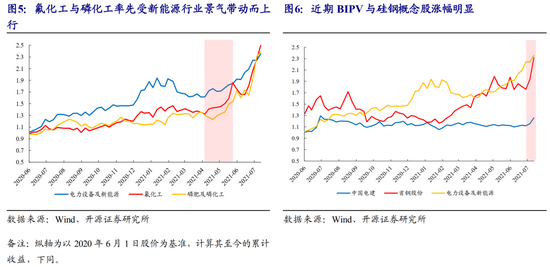

这个转型过程中的主体,并非都是“新行业”。在人类社会漫长的发展过程中,一切新的事物都是从传统之中孕育,而并非是凭空出现。我们看到了二级市场有关新能源对于传统行业的需求认知从最早化工板块的磷、氟等,中间经过不断催化已经演绎到了钢铁中的硅钢、建筑(BIPV)之中。与此同时,部分传统行业中的龙头公司也开始更多进入新能源产业链,而其与下游主业之间并不存在实质性壁垒。因此,我们需要认识到的是:能源转型对全社会产生的影响应当是广泛而深刻的,对于上述现象,相较于简单理解为新能源产业链的景气向更广维度的扩散,投资者更应该认为能源转型带来的变革并不只是存在于新能源单一行业之中,传统世界里也正在孕育着新花。

2.传统世界里的星星之火

考虑到资本投入的本身也是基于对未来的预期,在新能源板块高景气持续演绎之中,我们看到的是各个行业的公司纷纷利用自身优势切入相关产业,新能源“蛋糕”被迅速做大;而与之相对的便是传统行业因受到“碳中和”带来的长期约束,对资本将不再有吸引力,在长期缺乏投资和新增产能的背景下,在未来的一段时间里,由于资本开支具有可以反映未来预期的弹性,而需求变化具有一定刚性,我们很有可能会看到对传统行业的需求会超过供给,如此造成的长期通胀中枢上行可能会成为全社会不得不面对的成本。

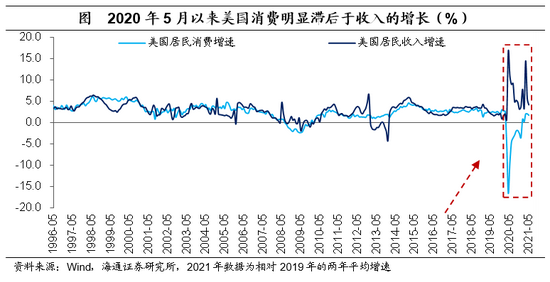

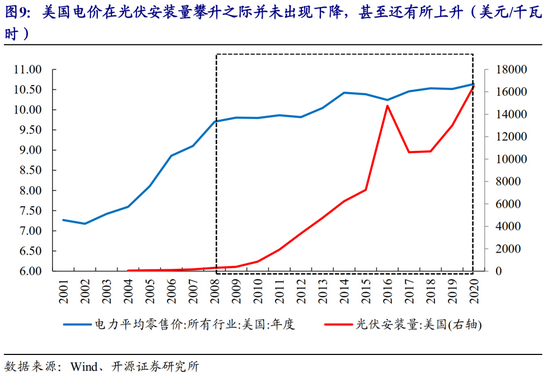

在能源转型较为领先的欧美国家,在光伏安装量迅速抬升的时刻,与直觉相悖的是,全社会的用电成本反而出现了上升。背后的原因可能是:风电与光电受气候因素的制约使得其发电能力相对缺乏稳定性,而目前的储能技术与灵活性电源的发展明显低于新能源的普及速度,只能匹配低级别的新能源调峰需求。因此,发电成本的降低并不必然等于使用成本的降低:在风、光发电大规模接入电网的同时,不仅需要支付相关新能源的发电成本,还需要支付为其构建的为保障其用电安全与稳定的新型用电系统的运行成本。

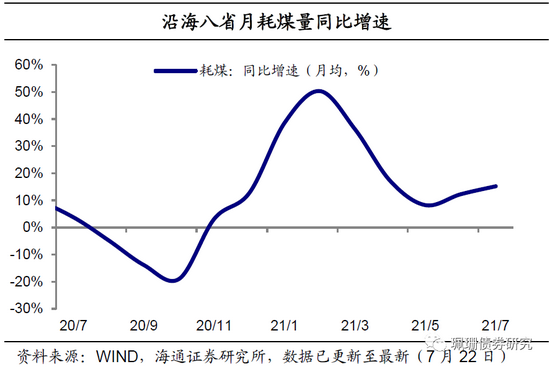

作为投资新能源产业链的一般逻辑是,应该大力买入储能的股票,市场也这么做,但是全市场看,更大的预期差是在:在我国,火电有望作为电网安全“压舱石”的身份长期存在至储能技术的可以大幅普及,从未来一段时间看,由于光伏、风电的迅速发展,甚至可能反而需要进行火电建设,全社会用电成本理应增加。对于其上游煤炭而言,使用比例的下降幅度将低于市场预期,如果考虑到总用电量在能源转型过程中的大幅增长,这意味着保守估计煤炭需求量未来仍是明显正增长。

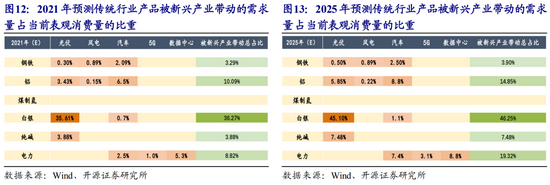

除火电外,我们也发现对于新能源发电的消纳与电动车保有量激增后的配电网都会带来新的对于传统行业的需求增加。经过测算,未来主要新兴产业(光伏/风电/汽车/5G/数据中心)在2025年对于传统产业带来的新增需求占当前表观消费量比重的排序为:白银>电力>铝>纯碱>钢铁。

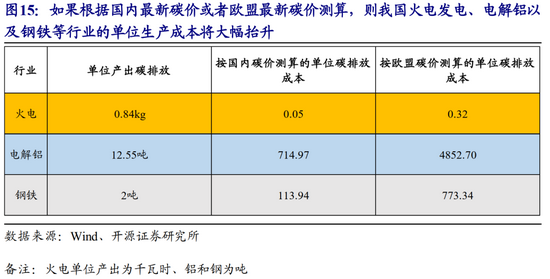

在“碳中和”的长期目标下,要素价格和生产成本有长期提升的压力,而这一点在近期国内外碳价的上涨上得到了充分体现。根据我国最新的碳价测算,火电发电、电解铝以及钢铁的单位产出碳排放将使得生产成本大幅上升。而如果根据欧盟的碳价测算的话,碳成本将变为国内的约8倍。未来我国的火电、煤炭、钢铁、铝等碳排放较为严重的行业的产品价格中枢的上升其实早已标注好了价格,这些因素都是长期通胀的来源。而当下的分配机制看企业将根据历史排放获得上述配额,这相当于提升了利润中枢(未来超过配额外的产品需要超过这一成本才有可能被生产,存量的毛利率被进一步抬升)。

3.资本市场的理解与未来演绎

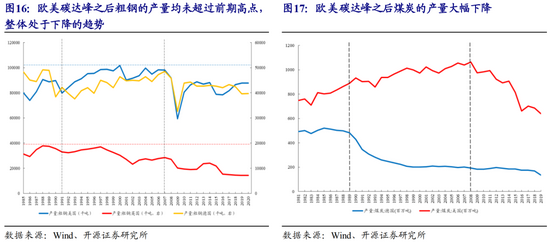

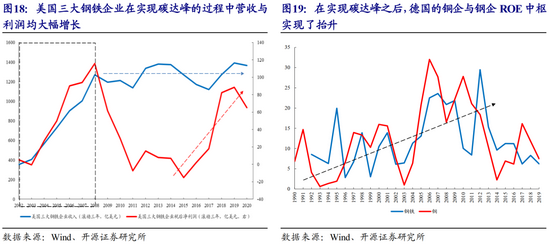

在能源转型的过程中,新的量的增长会成为全社会进步的果实,这是做大蛋糕的过程,这一方向的高确定性使得资本市场对于新能源的板块形成了前所未有的共识。但是如果阶段性的交易在较高估值水平上,会让作为股东的回报水平呈现更大的波动。而另一方面,中上游企业在上述格局下,利润率的高位可能会成为常态,原因是未来碳排放限制下产能的稀缺会加剧产能集中的趋势,从而带来更强的议价权。我们发现,在欧美国家实现碳达峰后,粗钢与煤炭的产量均未超过前期高点,整体处于下降的趋势,然而传统企业的盈利中枢反而实现了抬升:美国三大钢铁企业(NUCOR/USS/SDI)的营收和利润在2002-2007年大幅抬升,达峰之后它们的营收中枢不再抬升,但利润也有大幅增长的阶段。欧盟以德国为例,其钢企和铜企在1991年达峰之后ROE的中枢反而有所抬升。但利润率的提高本身牵涉到了存量利益的重新分配,必然会带来较大的分歧。然而我们认为,这种分歧最终无法扭转客观规律,这种规律的背后在于:资本开支跟随未来预期变化具有弹性,但是需求本身变化却有一定的刚性,供需关系的变化造成了传统行业未来利润率中枢抬升。

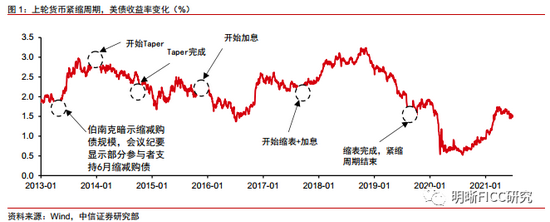

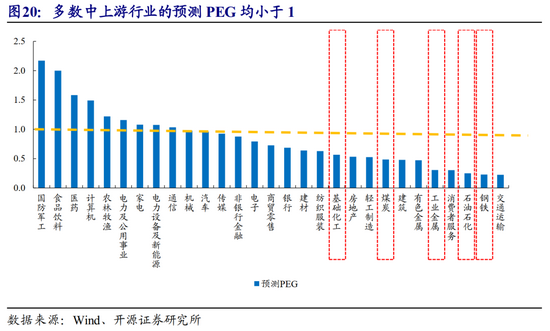

那么转型过程中,全社会的机遇和风险其实都摆在了我们面前。“通胀中枢”的上移,是这一过程中需要接受的,而如果遇到海外输入性因素的扰动。那么通胀将成为市场矛盾的核心。过往投资者以“顺周期”思路理解周期股行情,适用于去年以来的经济低位复苏阶段,但是在当下能源转型驱动的社会发展中,我们会发现此时的周期与“新能源”就成为同一问题的两个方面,它同样具备了长期逻辑并会在通胀上行占主导时期成为市场的焦点。其中,部分行业的低估值在长期盈利能力修复下,会迎来价值修复行情,投资者同样需要理解:短期通胀预期上涨只是催化,能源转型过程中带来的利润率上行才是底层逻辑。当然,投资者可以关注未来需求可以更多与新能源对接的传统行业,挖掘价值之中的成长性。

4.把握变革下的传统世界里的机遇

上述分析的过程中,有两点伴生的逻辑值得关注:其一,由于全球资源,无论是传统资源,还是新的锂矿为代表的资源的战略意义在上升,这可能成为疫情后各国未来战略聚焦的基础,这需要在基础设施与军事力量方面的配套,对应到的板块是建筑与军工,这可能是疫情恢复的较大受益;其二,由于此轮通胀中枢上移过程中,货币政策的反应滞后,券商考虑到其估值水平,在波动之中两端可能都具有相对收益。

当下我们认为占优的组合是:煤炭、有色(铝、铜)、钢铁、化纤、券商和军工。

我们继续推荐三条长期主线:(1)传统行业在供给端逻辑强化下,需求预期改善带来的价值修复:钢铁、煤炭、化纤;(2)需求与能源转型趋势下从价值走向成长的行业:铜、铝和纯碱;(3)通胀中枢上移下,未来高杠杆经营行业的重定价:银行、房地产和建筑。

5.风险提示:经济复苏不及预期;大宗商品价格超预期下滑

牛市来了?如何快速上车,金牌投顾服务免费送>>