来源:读数一帜

在经历了股东高层内斗、股价下跌、业绩下滑后,退市风险又给大连圣亚的未来发展蒙上了一层阴影

文 " 王颖 冯奕莹

编辑 | 陆玲

大连圣亚(600593.SH)终究还是逃不过被*ST的命运。

在停牌五个交易日后,大连圣亚于7月22日复牌,简称由大连圣亚改为*ST圣亚,日涨跌幅变为5%。复牌后,*ST圣亚7月22日-23日连续两日一字跌停。

投资者选择“用脚投票”不难理解。7月20日,上交所的一纸公告,正式宣告决定对大连圣亚实施退市风险警示。上交所还要求大连圣亚应当按照《股票上市规则》要求,在股票被实施退市风险警示之前一个交易日做出公告。但截至7月23日《财经》记者发稿时,*ST圣亚尚未就此事项进行公告。

上交所在答记者问中,详解了大连圣亚被*ST的缘由,以及主要监管过程。

原来,大连圣亚在2020年下半年突击销售企鹅,将44只企鹅销售带来的1876万元确认为主营业务收入。平均下来,一只企鹅约42万元。而公司也正依靠这笔收入,在2020年勉强跨过营收1亿元的“红线”,躲过退市风险警示。

但《股票上市规则》明确规定,在判断上市公司股票是否触及退市风险警示情形时,涉及营业收入指标的,应当扣除与主营业务无关的业务收入或不具备商业实质的收入。

前述企鹅销售收入在上交所看来,正是与主营业务无关的业务收入,应在收入中扣除。扣除后,大连圣亚触发了财务类退市风险警示条件。

7月14日,大连圣亚被强制停牌。上交所表示,公司将于复牌之日起被*ST。这是退市新规执行以来首单被交易所强制认定*ST的案例。不过,对于监管部门的决定,大连圣亚方面并不认可。

7月15日,在披露收到上交所监管工作函当晚,微信公众号“精彩圣亚”发布文章,语气激烈地声称交易所对上市公司大连圣亚“犯罪”,还质疑“上交所工作人员阻扰公司信息披露”。对此说法,上交所表示“并不属实”。

事实上,大连圣亚已经不是第一次因出格举动引发外界侧目,在卖企鹅事件之前,公司就因高层内斗屡登媒体头条。

大连国资股东大连星海湾金融商务区投资管理股份有限公司(下称大连星海湾)以及原高管团队、部分员工,与新进股东自然人杨子平及磐京股权投资基金管理(上海)有限公司(下称磐京基金)的矛盾不断激化。内斗正酣时,双方甚至在股东大会上演了“全武行”,传出“董事长杨子平被拒公司门外、副董事长被围殴”等消息。

如今,原董事会和监事会人员已悉数出局,杨子平和磐京基金实际获得了大连圣亚经营管理权。但大连圣亚2020年12月以来股价震荡下行,截至2021年7月13日股价已腰斩,让磐京基金、杨子平损失惨重。随着退市风险警示的实施,大连圣亚复牌后股价仍可能下跌。这对于通过激烈对抗取得管理权还不满一年的磐京基金、杨子平来说,压力巨大。

据了解,大连圣亚成立于1994年,是一家主营旅游娱乐产业的上市公司,经营水族馆、海洋探险人造景观、游乐园等。在大连市建成运营的项目主要为圣亚海洋世界景区。

高层内斗不断,加上疫情对旅游业的负面影响,大连圣亚业绩自然难以尽如人意。大连圣亚2020年营业收入同比下降64%,归属于母公司股东净利润亏损约7000万元,同比下降265%,2021年一季度营收有所改善,同比上涨121%,但归母净利润仍为负值。

业绩不够,企鹅来凑

这场卖企鹅创收的“闹剧”,还要从大连圣亚发布的2020年年报说起。

2021年4月30日,大连圣亚披露的2020年年报显示,公司2020年度营业收入为1.14亿元,扣非后的净利润为-8405万元。

上交所发现,此次年报披露的营业收入,与前期公告披露的数据存在较大差异。大连圣亚此前曾三次披露可能被实施退市风险警示的提示公告,明确预计主营业务收入低于1亿元。

这中间的差异是从哪来的?大连圣亚给出的回答是,新增收入主要来源于企鹅销售。2020年,公司共销售企鹅52只。其中,44只企鹅销售确认为主营业务收入,共计1876万元;其余8只企鹅销售作为资产处置收益。

但公司以前年度财务报告显示,企鹅销售全部计入资产处置损益,未确认为营业收入。大连圣亚2020年度企鹅销售的会计处理,与以前年度明显不同。

而且,大连圣亚2020年的相关会计处理,也前后不一致。在2020年前三季度,公司均将企鹅销售所得直接确认资产处置收益。第四季度,公司对2020年前三季度企鹅销售的会计处理进行差错更正称,2020年销售的企鹅中有44只为消耗类企鹅,并确认相关存货销售收入。

为何在四季度会有这样的变化?事实上,2020年四季度,正是新股东全面掌权,原国资股东高管团队淡出的时点。

对于出售生物资产能否确认收入,现行《企业会计准则》有明确和严格的规定。公司出售的生物资产,属于消耗性生物资产的,可以确认收入;属于生产性生物资产的,不能确认收入。大连圣亚在问询函回复中称,2020年四季度,将企鹅分为消耗类企鹅和生产类企鹅,分别对应暂养区企鹅和展示区企鹅,出售展示区企鹅直接确认资产处置收益,出售暂养区企鹅确认存货销售收入。

上交所认为,大连圣亚疑似将出售的展示用企鹅(生产性生物资产),作为暂养区企鹅(消耗性生物资产)出售并确认销售收入。

为进一步核实情况,上交所联合大连证监局自6月8日起对大连圣亚进行了现场检查,检查中又发现了不少问题,比如,大连圣亚以“商业敏感信息为由”拒绝提供区分生产类企鹅和消耗类企鹅的企鹅臂环编码和生物档案等必要资料,无法证明其企鹅分类的准确性。

若展示区和饲养区难以区分,那么公司此前将企鹅分类在财务上进行确认的方法,就失去了支撑。

此外,在四个企鹅买方中,年审会计师仅访谈到其中的两家,另两家或是经办人员无法联系,或是管理层已变更。

在现场检查中,监管部门提出走访企鹅买方之一的重庆融创嘉晟文化旅游发展有限公司(下称重庆融创)。但大连圣亚先是给出“重庆融创不配合走访而未予协调”的理由,后又改口称“无法安排检查组现场走访,是因为对方对接的业务人员已离职。”。

基于现场检查发现的种种问题,年审机构中兴财光华会计师事务所(特殊普通合伙)对前期出具的收入扣除专项核查意见进行了更改,将新增企鹅销售的收入,从主营收入中扣除。

经过此次调整,大连圣亚2020年营业收入降为8401 万元,且扣非净利润为负,触发了营业收入低于1亿元、扣非前后的净利润孰低者为负的退市风险警示条件。据此,上交所启动了对大连圣亚实施退市风险警示的监管程序。

但大连圣亚对此并不认同。7月15日,微信公众号“精彩圣亚”发布了一篇名为《大连圣亚反腐百问第二十二问》的文章,其声称,审计机构是迫于上交所压力,才更改了收入扣除事项的核查意见,并且新的审计意见“未经公司确认”,公司对此并不认可。上交所则表示,现行规则并未要求会计师出具的相关收入扣除意见须由公司盖章确认。

公号文章还声称,上交所相关工作人员利用手中职权,阻扰上市公司正常的信息披露。

对此,上交所解释道,2019年以来,大连圣亚信息披露严重失序,存在多项违规情形。为避免公司随意发布公告、干扰投资者正常的投资决策,上交所于2021年2月2日起暂停了大连圣亚适用信息披露直通车业务,其发布的公告须经上交所事前登记并做合规性审核,其合法合规的公告仍可正常发布。

对于双方存在的争议,《财经》记者曾致电大连圣亚证券部,对方表示,一切以后续公告为准,目前暂无可披露的信息。

内斗落幕,新上位股东被套

实际上,在2020年,大连圣亚即因内斗广为媒体关注。

大连圣亚现有第二大股东、第三大股东,均于近年从二级市场举牌进入。第二大股东为磐京基金及其一致行动人。磐京基金成立于2015年,实际控制人是毛崴。2018年末,磐京基金开始买入大连圣亚的股票。2019年7月5日,磐京基金首次举牌大连圣亚,并在当月随后分别披露第二次增持、第三次增持。截至2019年7月26日,磐京基金及其一致行动人已合计持有大连圣亚15%的股份,直逼持股24.03%的第一大股东大连星海湾。

第三大股东为自然人杨子平。在大连圣亚发布的2018年一季度报告中,杨子平首次出现在其前十名股东名单中,以1.49%的持股比例位列第八。

2019年,磐京基金大笔增持时,大股东大连星海湾在对监管函的回复中,称其受大连市政府委托持有大连圣亚股票,目的是逐步整合当地旅游资源,实现国有资本的保值增值。其称,欢迎产业投资,但“坚决反对资本市场中的‘野蛮人’采用恶意收购方式获得上市公司控制权”。磐京基金则多次强调,无意取得公司控制权。

2020年4月开始,大连圣亚股东之间的矛盾显现,磐京基金及其一致行动人在不断增持后,持有股份数量逐渐逼近第一大股东大连星海湾投资。

2020年6月,多次被推迟的2019年度股东大会召开。杨子平提出罢免大连圣亚时任董事长和副董事长职务的议案获得通过。此后董事会召开,选举杨子平为董事长、毛崴为副董事长,罢免原总经理肖峰等高管。这一人事变动遭到了原高管团队、部分员工的抵制。

此后,新任董事与原有股东和高管团队之间的矛盾走上台前。从2020年6月开始的两三个月间,围绕大连圣亚公司的控制权争夺几度上升至武力层面,上演了殴打股东、抢公章、“报假警”、信披打架、律师互掐等剧情。

这一过程中,杨子平和磐京基金继续多次增持。2020年2月—2020年7月,磐京基金及其一致行动人不断增资,持股从15%增持至18.71%。2020年3月—2020年7月,杨子平增持约1.5%的公司股份,权益变动后将持有上市公司总股本的5%。

大连星海湾并未增持股份,外界多认为这与其深陷债务危机,其所持上市公司股权已被反复冻结有关。

2020年9月,原高管中五位副总经理均因个人原因辞去在公司担任的副总经理和其他一切职务。自此原有高管团队淡出。

事隔一年,在2021年6月28日召开的2020年度股东大会上,大连星海湾提名的董事、监事候选人全部落选。也就意味着,在大连圣亚的新一届董事会和监事会成员中,大连星海湾毫无话语权。

作为第一大股东的大连星海湾,究竟还是否拥有大连圣亚的控制权?这一问题存在争议。大连星海湾此前曾多次表态否认自己的控股股东身份,其在上交所问询函回复中,曾明确表示杨子平已实际控制了公司董事会,星海湾已不再对公司享有控制权。

但在2020年年报中,上市公司仍认为大连星海湾的控股股东地位未发生变化,原因是大连星海湾所持有的上市公司股份数量和比例没有发生变化,且对部分事项存在一票否决的影响。2021年4月30日公告的会计师事务所专项说明仍以大连星海湾作为控股股东。

进入2021年,杨子平和妻子蒋雪忠先后多次出手增持大连圣亚。不过,大连圣亚自2020年12月以来的一波下跌,让举牌的杨子平和磐京基金损失惨重。

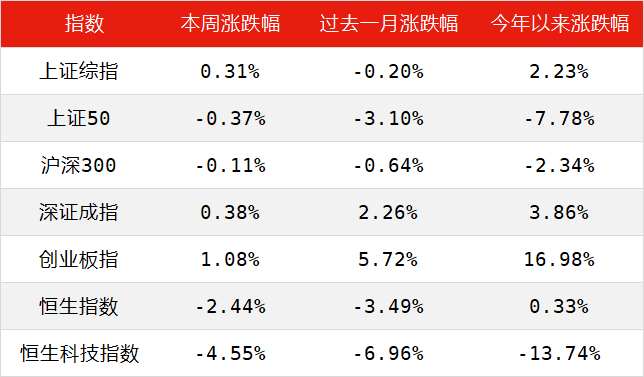

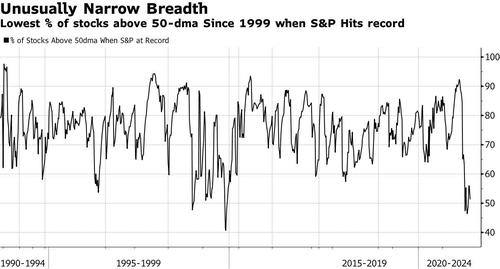

2018年中,大连圣亚的股价,从约25元/股开始震荡上升,直到 2020年10月,稳定在约42元/股。2020年12月,大连圣亚股价单月下跌55.53%。截至2021年7月23日收盘,大连圣亚的停牌价为16.59元/股,市值约21亿元。2020年10月至今,大连圣亚股价已跌去约60%。

大连圣亚股价走势图

数据来源:Wind

在此过程中,经计算,磐京基金总持股成本在约9亿-10亿元之间,按照2021年一季度报披露,磐京基金及其关联方的持股比例为19.42%。按照7月23日股价,其持股市值约为4.08亿元,也就是说,磐京基金本金已损失近60%,杨子平及其一致行动人蒋雪忠,持股占总股本10%,因半数为暴跌后买入,损失较磐京基金少。

虽然杨子平和磐京基金等新管理团队已顺利入主上市公司,但留给他们的是充满挑战的大连圣亚。若下一年度,大连圣亚仍无法撤销退市风险警示,则可能被终止上市。“新的高管团队还有一年的时间。”有行业人士称。

牛市来了?如何快速上车,金牌投顾服务免费送>>