科创板上市两周年之际再迎3大制度红利:设立知识产权服务站;试点QFII用人民币参与发行交易;引入做市商制度!

原创每经记者每经牛眼

在首批25家科创板新股正式登陆上交所将满两周年之际,科创板的政策红利再度释放!

7月15日晚间,新华社发布了《中共中央 国务院关于支持浦东新区高水平改革开放打造社会主义现代化建设引领区的意见》(以下简称《意见》)。

对于在上交所设立的科创板,《意见》出台了多条相关新政策,例如支持浦东设立科创板拟上市企业知识产权服务站;支持在浦东设立国际金融资产交易平台,试点允许合格境外机构投资者使用人民币参与科创板股票发行交易;研究在全证券市场稳步实施以信息披露为核心的注册制,在科创板引入做市商制度。

对于此次《意见》特别强调允许QFII使用人民币参与科创板股票发行交易,武汉科技大学金融证券研究所所长董登新今日晚间接受《每日经济新闻》记者采访时表示,这意味着科创板将引入RQFII,也就是今后离岸人民币将可以进入到科创板。这将有助于推进人民币的国际化,尤其是利用好离岸人民币资金来扩大离岸人民币市场。

科创板迎系列新政

2019年7月22日,首批25家科创板新股正式登陆上交所。就在科创板即将迎来诞生两周年之际,科创板再迎制度红利。

今年7月15日晚间,新华社发布了《中共中央 国务院关于支持浦东新区高水平改革开放打造社会主义现代化建设引领区的意见》。

值得注意的是,对于在上交所设立的科创板,《意见》中出台了多条相关新政策,例如支持浦东设立科创板拟上市企业知识产权服务站;支持在浦东设立国际金融资产交易平台,试点允许合格境外机构投资者使用人民币参与科创板股票发行交易;研究在全证券市场稳步实施以信息披露为核心的注册制,在科创板引入做市商制度。

《意见》发布之后,一些业内人士均认为这些新政将对科创板的建设构成中长期的利好。

对于支持在浦东设立国际金融资产交易平台,国海证券首席经济学家、总裁助理陈洪斌认为:“在浦东设立国际金融资产交易平台,是建设上海国际金融中心的标志之一,是建设面向全球重要投融资平台的关键一步。纵观全球经济金融发展大势,人民币资产已成为越来越多境外市场主体投资增值的重要标的,人民币作为国际储备货币的功能快速提升,人民币国际化进程正处于新的加速起点。人民币要成为重要的国际储备货币,高水平的金融市场开放平台必不可少。”

图片来源:摄图网

目前在科创板新股网下配售阶段,承销商通常将提供有效报价并参加网下申购的符合配售投资者条件的网下投资者分为以下三类:

1、公募产品、社保基金、养老金、企业年金基金以及保险资金为A类投资者,其配售比例为RA;

2、合格境外机构投资者资金为B类投资者,B类投资者的配售比例为RB;

3、除上述A类和B类以外的其他投资者为C类投资者,C类投资者的配售比例为RC。

原则上按照各类配售对象的配售比例关系RA≥RB≥RC。

也就是说,合格境外机构投资者(QFII)目前已能作为网下投资者参与科创板新股的网下配售。对于此次《意见》特别强调允许QFII使用人民币参与科创板股票发行交易,武汉科技大学金融证券研究所所长董登新今日晚间接受记者采访时表示,原来外资主要通过QFII和沪深港通两个渠道进入A股,现在科创板将引入RQFII,也就是今后离岸人民币将可以进入到科创板,这将有助于推进人民币的国际化,尤其是利用好离岸人民币资金来扩大离岸人民币市场,同时对提升上交所的国际金融地位都是大有帮助的。

复旦大学金融研究院教授、博士生导师张宗新接受记者采访时表示,允许QFII使用人民币参与科创板股票发行交易对科创板的意义重大。从一级市场发行到二级市场交易环节允许合格境外机构投资者进行市场参与,在优化科创板市场参与者结构同时,也有助于推动实现市场化的发行定价和二级市场交易博弈定价,提升资本市场的定价效率。

陈洪斌则认为,试点允许合格境外机构投资者使用人民币参与科创板股票发行交易,有助于提高科创板的竞争力和对QFII的吸引力和,将产生几个方面的影响,“一是,有望放宽对外资机构在科创板的打新限制,进一步发挥外资机构在全球科创企业市场化定价方面的经验,有助于提升科创板上市发行定价合理性。二是,有望进一步放宽人民币资本项下QFII的汇兑额度限制,提升QFII参与科创板的广度和深度,有助于提高科创板的流动性。三是,有助于提高QFII参与科创板二级市场估值、交易便利性,发挥其价值投资专业性,提高科创板二级市场交易定价的合理性。此外,通过引入外资机构投资者,也有利于提升科创板企业的公司治理体系和治理能力国际化水平。

科创板将引入做市商制度

此次《意见》还指出,拟在科创板引入做市商制度,这也引发了市场的积极关注。

截至今日收盘,科创板总共有310家上市公司,而这距离2019年7月22日首批25家科创板新股正式在上交所挂牌,还不足两年时间。

今年来,科创板的整体表现强于A股的其他主要指数。截至目前,科创50指数今年累计上涨12%,而沪深300指数今年来的累计收益还是负值。

不过在这300多家科创板上市公司中,仍然呈现“冷热不均”的现象。在一些热门科创板公司呈现量价齐升的同时,还有一些科创板个股的成交量和股价表现仍然较为低迷。

据Choice数据统计,除去今年才上市的科创板个股,有14只科创板个股今年来的涨幅超过100%(其中明微电子、热景生物、美迪西、昊海生科今年来的累计涨幅均超过了200%),不过也有多达32只科创板个股今年以来的累计跌幅超过了20%。

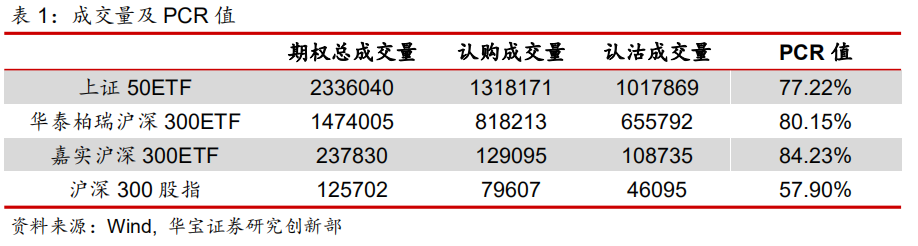

此外,据Choice数据统计,在今年来在超20只科创板个股的日均换手率超过20%的同时,也有11只科创板个股的日均换手率不足1%。后者11只个股中,有6只个股于2019年上市,有4只个股于2020年1月上市。

事实上,在我国的多层次资本市场中,做市商制度已经实行多年。此前新三板市场由于投资者准入门槛较高及股票转让方式等因素的影响,长期以来一直存在流动性不足的问题。从2014年起,为了提升流动性,新三板引入了做市交易制度,做市商在赚取买卖报价价差的同时,也通过履行双向报价义务为新三板市场注入了流动性。

值得一提的是,做市商在对新三板相关标的的选择上,也通常比较有针对性,做市商会事先判断做市标的本身的公司质地,以免手中的库存股产生亏损。因此,有做市交易的新三板个股,其交易也相对更为活跃,虽然不是连续竞价交易,但其交易状态却是类似连续竞价的状态。

“做市商制度将增加两个层次的交易市场,一是做市商和投资者之间的‘零售’市场,二是做市商和做市商之间的‘批发’市场。通过引入做市商制度,保证了市场交易活动的不间断性,有助于解决由于科创板由于合格投资者门槛较高导致的市场流动性不足问题,提高科创板的市场流通性。同时,科创板做市商制度,可以发挥做市商在股价暴涨暴跌时的做市对冲作用,有利于遏制过度的市场投机,起到市场‘稳定器’的作用,促进科创板市场平稳运行。”陈洪斌向记者表示。”

董登新认为,做市商制度的引入将有利于科创板形成专业定价、均衡定价,有益于保护散户的权益,同时通过做市商相对严谨谨慎的双向报价,将有助于抑制机构和大户对股价的操纵。因此,做市商制度应该尽快引入到科创板,这样能够形成相对稳定、均衡、理性的定价,这对于科创板的可持续发展是非常重要的。

图片来源:摄图网

在张宗新看来,科创板引入做市商制度,是科创板优化交易机制的重要改革。做市商是海外股票市场主流的报价制度,引入做市商制度,不但可以提高股票市场流动性,而且可以优化二级市场价格形成机制。通过做市商机制为市场提供理性报价,从而引导合理价格的形成。

对于在科创板引入做市商制度的意义,开源策略首席分析师牟一凌向记者分析指出:“做市商制度的存在主要是为了不断地向市场提供买卖价格,从而改善市场的流动性,有效地稳定市场,促进市场的价格发现功能。我们观察到科创板目前很多股票的成交量和股价表现分化十分严重,有的个股成交量很大而且股价年内已经翻倍,而有的个股成交量十分稀少且股价大幅下挫,这可能是由于科创板的投资准入门槛较高所致。引入做市商制度将有助于缓解上述问题,通过提升流动性来优化科创板的价格形成机制,引导合理性定价。一方面可以保护个人投资者的权益,另一方面也可以抑制机构对股价进行操控。科技创新离不开长期资本的支持与催化,我们认为在科创板引入做市商制度有助于科创板实现其价格发现的功能,增强市场的稳定性和吸引力,推动科创板可持续发展,更好地为我国优质科技企业提供金融支持与服务。”

牛市来了?如何快速上车,金牌投顾服务免费送>>