2021风云际会,既是我国“十四五”规划和2035远景目标开局之年,又是后疫情时代的经济复苏开启之年。时至年中,双循环、碳中和、科技创新、医疗服务、大消费等领域都在酝酿着新的机遇。谋定而动,如何看待当前从宏观行业到市场格局的变化,于变局中捕捉新的投资机会,成为市场关注热点。今日(7月16日),华夏基金在中国北京嘉里中心举办2021年度中期投资策略会,携手重磅专家、行业领袖、投资菁英,一同碰撞思想火花,洞察投资机遇,共襄投研盛宴。

华夏基金郑泽鸿参与圆桌论坛并发表观点,全文如下:

主持人:当前,新一轮经济周期正席卷而来,以新能源、新消费、科技与互联网、智能制造、医药板块为代表的时代大幕依然开启,分享新局势、新机遇、新发展时代下的投资机遇,让研究创造更大的价值是华夏基金的不懈使命。在正式开始本次分论坛前,请允许我隆重介绍出席本次分论坛的嘉宾,他们是华夏基金正在崭露头角的新锐中生代,他们在华夏基金的培养体系中一路成长,从研究员脱颖而出,成长为基金经理,是公司投资研究的中坚力量。他们不仅深耕能力圈,深挖牛股,价值成长风格兼备,还在完整的牛熊转换市场中积累了一套行之有效的挖掘黄金赛道的投资体系,产品业绩表现出色,同类表现突出。

首先有请下午论坛的第一位演讲嘉宾,华夏能源革新基金经理郑泽鸿。之前投资人给泽鸿一个爱称“华夏能源一哥”,他管理的华夏能源革新截至上半年近一年晨星同类排名第一,管理规模超过160亿元,管理产品累计获得超过263万投资人的信赖。近期,华夏能源革新荣获《上海证券报》“金基金”社会责任(ESG)基金奖。他分享的主题是“新能源投资机会”。

郑泽鸿:尊敬的各位投资者朋友,尊敬的各位媒体朋友,各位领导,各位同事,大家下午好!我是郑泽鸿。

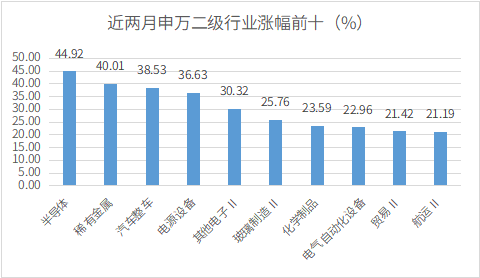

今天我汇报的主题是我对新能源投资方面的理解。今年上半年的新能源市场表现是非常火爆的,新能源指数取得了非常不错的收益。站在这个时间点,如何理解市场对于板块的投资机会,如何看待未来的投资方向,我主要给大家介绍一下这方面的内容。

第一个部分,站在比较长的维度,去理解新能源处在什么样的时代。

第二部分是新能源车的投资理解。

第三部分是光伏行业。

我们理解新能源很重要的一点就是理解我们现在所处的时代环境。不仅是中国,海外也提出了碳达峰、碳减排、碳中和,它们分别是什么,未来会给我们带来什么样的变化。

碳达峰指的是碳排放进入平台期以后达到稳步下降的阶段。碳减排是指碳排放量相对于基准年份的下降幅度。碳中和并不是指零排放,而是指排放的二氧化碳未来会以等量的碳汇的形式去抵消。

从全球范围来看,欧洲比较早的提出了碳中和的概念。1990年,欧洲已经实现了碳达峰,他们的目标是到2050年实现碳中和。欧洲《气候变化公约》在各个时间点提出了一些规划。美国和日本已经实现了碳达峰,他们也有2050年实现碳中和的可能性。

中国是发展中国家,经济增长速度很快,目前中国的碳排放仍然处在快速增加的阶段,目标是到2030年达峰,2060年实现碳中和。

碳中和和碳减排会给整个行业带来什么样的变化呢?2030年,碳减排55%,整体目标是在可再生能源方面占最终消费份额提升到38-40%。电力部门在2030年,化石燃料降到20%以下,可再生能源提供三分之二的电力,能源的效率节省在36%-37%。这些数字看起来没有什么,但可以通过这些数字去想象未来这些板块的发展空间。在供暖和制冷方面,到2030年,可再生能源普及率达到40%。建筑物的碳排放量比2015年减少约60%。交通运输方面,2030年可再生能源占比达到24%,乘用车碳排放较2021年目标下降50%。这是我们提出到2030年减排50%可以分拆出的目标。

如何实现碳中和呢?

肯定是要首先做好减法和加法。一方面,减少二氧化碳等气体的排放。另外一方面,增加碳汇,发展碳捕集和封存技术。不同的行业面临不一样的机会。在增加上,要强新增需求的行业,包括新能源、新材料、环保,这些是要大力发展的行业。减少上要减少煤炭、有色的供给,包括电力等传统化石能源。在这样一个大的时代背景下,新能源在未来是大有可为的。这是我们理解行业大的时代背景。我们可以看到2030年的目标,按照欧洲最新的方案,可以测算到光伏在欧洲的2020年到2030年的复合增速是17%,风电是7%。在中国,2020年到2025年,光伏和风电的装机90和40GW,复合增速是28%和10%。2025年到2035年,光伏、风电年均160、50GW,光伏复合增速12%。新能源车,中国目前制定的2030年目标是比较容易完成的,预计2030年以后的渗透率会快速提升。

第二部分介绍一下新能源车的框架。

今年上半年,新能源车板块的投资非常火爆。首先我们应该站在长期的角度去理解市场变化。底层逻辑,为什么要发展新能源汽车?

中国是很早就提出要大力发展新能源车的。新能源车的真正高速发展是从2015年开始。2015年,我们国家对新能源实施比较大的补贴政策,整个行业进入快速发展阶段。2015年到2017年,行业发展更多的是依赖于政策。从2019年开始,新能源车进入到需求自发增长的逻辑。

从大的方面来说,从能源角度来讲,中国大力发展新能源车很重要的一点就是要摆脱石油进口依赖。可以看到数据,2019年,我国石油对外进口依存度达到70%。我们国家的电力发展是非常发达的,发展电动车可以显著的摆脱对进口石油的依赖。

很重要的一点,在传统的燃油车时代,中国很海外的汽车巨头是存在明显差距的。中国自主的燃油车品牌很难卖到20万以上的水平。在智能电动车时代,我们国家优秀的智能电动车品牌可以卖到30万、50万,甚至更高的价格。因为在传统的燃油车时代,我们国家在内燃机、发动机这些硬件上跟传统的海外巨头存在明显的实力上的硬差距。在新能源智能电动车时代,我们国家在核心零部件上,像三电的电机、电池、电控体系,我们国家是走在全球靠前的位置。在产品的硬件实力上,已经不落后于海外巨头。同时,我们又拥有比较好的营销体系。在新能源车时代,我们拥有可以实现弯道超车的机会。

智能手机的发展也给我们一些启示。2005年开始,苹果推出智能手机。刚开始的时候,中国跟海外的差距非常大。伴随着苹果的供应链向国内转移,提升了国内手机厂商的实力,培育出以小米、华为等为代表的智能手机龙头。电动车也是一样,开始的领导者也是海外品牌,现在产业链制造在中国,中国国内优秀的造车势力在迅速崛起。国内拥有完善的锂电池产业链,具有集聚效应,区域发展比较合理。国内龙头公司的研发投入远高于海外的竞争对手。

智能电动车的发展很有可能复制智能手机的发展路径。虽然我们说全球的领导者还是以海外品牌为主,但国内造车新势力崛起的速度是非常快的。中国拥有全球最完整的产业链体系,很有可能复制智能手机的弯道超车机会。

现在新兴的造车势力,月销量水平达到3000台以上,国内一些造车新势力的自动驾驶业务也获得了非常高的评价,这是非常好的一点。在燃油车时代,国产品牌和海外品牌的占比是3:7,到了智能电动车时代,国产品牌会有非常多的优秀品牌涌现出来,可能会在整个市场占有非常显著的比例。

新能源车是全球市场,中美欧是三地驱动的。全球来看,驱动新能源车发展的主要是中国、美国、欧洲。三者的发展时间不一样,中国是从2015年开始大力发展新能源车。欧洲是从2018年、2019年开始大力补贴新能源车,也进入了快速发展的轨道。自主品牌最早从美国开始诞生,但美国也只是从今年开始政策推动。

国内的新能源车发展经历了一些波折,2015年的大额补贴、2016年的补贴退缩再到退出,现在从单纯依靠经济补贴转向双积分的长效机制,实现转移支付,以燃油车补贴新能源车。

国内新能源车的放量已经进入到消费驱动的阶段,产品力的推动是超预期的。2015年到2018年,行业驱动还是以政策驱动为主,很多车型也是根据政策设定的目标,政策推动的幅度也直接影响行业的销量。从2019年开始,整个新能源车行业进入到新的阶段,从政策驱动转为产品力的推动,政策补贴对产品的影响非常小。跟同等价位的燃油车具备竞争优势的车型在不断推出,包括海外品牌、国内的新势力和国内传统车企推出的品牌。所以我们说新能源车进入到消费驱动阶段。一个行业一旦进入消费放量阶段,持续的增长潜力是巨大的。

欧洲新能源车发展的底层逻辑是碳排放,以2018年静态碳排放来看,如果不做出改变,单一车企将面临数十亿欧元的罚款,损失远大于投资新能源车的成本,所以欧洲的车企都在大力推广新能源车。欧洲碳排放的法规非常严格。大众2021年的碳排放目标是降到96.6克,差额是非常大的。

2020年到2021年,欧洲新能源车的销量实现快速增长。欧洲市场一季度的销量超过40万辆,同比增长超过70%,高景气在持续延续。

2021年,整个欧洲市场的核心逻辑还是碳排放,主要变量是渗透率和汽车整体销量。欧洲的渗透率依旧是弹性的趋势,单看6月份,欧洲核心六国新能源车渗透率已经超过20%,这个数据的上升是非常快的。

美国的政策支持是相对靠后的,但全球最优秀的电动车品牌确实是诞生在美国。从今年开始,尤其是拜登上台以来,大幅度提高新能源车的税收减免政策。美国市场也将进入政策驱动的快速增长阶段。

从需求端来看,新能源车行业确实是进入到快速增长阶段,同时行业的天花板还比较高。今年全球智能电动车的渗透率可能也就是在6%到7%。在一个行业进入到自发快速增长过程的时候,可以预期,比如到2025年,这个渗透率达到20%、25%、30%,甚至更高,2030年预期将进一步上升。这是我们理解一个行业比较长的投资逻辑。

特斯拉确实是产品力非常突出的智能电动车代表,引领了整个行业的发展。

我们再看行业的长期空间。按照我们的测算,根据欧洲、中国和美国的政策,我们预期2025年全球新能源的产销超过1500万辆,渗透率能达到15%到20%,也就是相对于现在有3倍的增长空间。在这个过程中,智能电动车各个环节都会有比较明显的增长。

从产业链来看,电动化的电池、电机、电控和零部件是相对传统燃油车变化最大的一部分。锂电池的产业链,像材料、正极、负极和隔膜电解液,会随着电动车的增长,整个行业会迅速的壮大。这是我们对行业的测算,大概五年会有5到6倍空间的增长。

整个产业链非常好的一点是三电体系,尤其是电池体系的全球龙头在中国,无论是产品的质量,还是技术水平,还是成本控制能力,中国肯定是遥遥领先于竞争对手。

从产业链来看,我们觉得产业链不同时间点的投资机会是不一样的。上游环节,它具备价格的波动性,是周期成长的行业。中游的很多龙头,未来会充分享受量的增长。在不同的时间点,各个环节的投资机会是不一样的。

这是产业链的变化,从资源端来看,钴、锂的需求增长空间非常大。一旦需求跨过供给拐点,它的供给是短期内放不出来的。去年下半年,我们看到了碳酸锂和钴价的大幅度上涨。

分开来看,我们看中动力电池行业的是持续的高强度研发,体系的理解是它的核心竞争力。电池是一个化学品,竞争厂商非常多,龙头公司的市值非常大,行业壁垒是非常高的。高强度的研发对体系的理解是它的核心竞争力。材料体系主要是看它的成本管控能力。

从近况来看,电动车年初以来的表现是非常好的。去年大概是130万辆,按照现在的情况,今年能达到250万辆甚至是250万辆以上的销量,同比是接近3倍的增长,这也是我们从今年的产业链上看到的变化,中游的材料放量非常快。同时,上游具备供给瓶颈的环节,价格出现快速的上涨。

从中游的排产来看,确实看到了产业链非常紧缺的现象。从材料价格来看,中游的六氟磷酸锂从去年的6到7万涨到了40万。这也反映了行业的供给变化。

简单讲一下光伏。在碳中和的大背景下,可再生能源的替代空间非常大。首先,光伏资源非常多。另外,它的技术在持续进步。同时,它的成本已经可以达到平价上网阶段,可以跟火电竞争。在未来的五到十年,光伏同样具备非常高的投资机会。

从整个产业链来看,分为几个环节,像硅料、硅片、电池组件和电站开发是一个产业链,各个关节的投资逻辑也是不一样的。硅料是一个偏大宗品的环节,也是周期成长性的。今年光伏板块最大的特点就是硅料的价格上涨幅度非常大。因为确实是需求好,导致产能放不出来,带来价格的快速上涨。同时,硅料也存在着技术进步,颗粒硅的技术在持续推进,预期未来会取得不错的发展。

硅片也是经历了非常大的变化。光伏行业过去近十年最大的技术演进就是单晶硅片对多晶硅片的替代,这个过程产生了行业龙头公司,行业龙头公司在硅片领域的市占率是非常高的。在行业发展的过程中,硅片的成本也在持续下降,技术不断进步。

硅片的大尺寸趋势是越来越明确的。首先,切割的速度越来越快。目前采用的是电动金钢线,在钢线的表现是利用电镀层固定金钢线颗粒。线耗的消耗是非常低的,硅片领域的技术进步在持续发生。

电池非常明显的变化就是行业的集中度在快速提升。前两大公司的市占率在迅速提升。

电池也存在技术演进的过程,像单晶的PERC等等技术演进是在持续进行的。

光伏行业的总体投资也是在一个框架下,未来行业具备非常大的增长空间,我们更看重的是技术进步、技术变革给行业带来的明显投资机会。

组件环节同样可以看到集中度的快速提升。

这就是我今天对新能源智能电动车和光伏行业的汇报,总结来看主要有这几点:

首先,我们一定要站在大的时代背景下,现在是处在碳中和的时代背景下。无论是智能电动车还是光伏,未来的空间都是非常大的。现在智能电动车在全球的渗透率大概是6%到7%的水平。到2025年,渗透率可以提升到15%到20%。2030年可能达到30%甚至是50%以上。站在产业变革的背景下,如果能够想清楚长期变化,在应对短期波动的时候才有可能更加从容。

以上就是我今天跟大家分享的主要内容,谢谢大家!