持续不断的信息弹窗,各种谈论短期业绩的文章,助长了投资者的贪婪情绪。越是关注短期,越是火了相关的App,给作者带来了流量,但这些信息却未必真正能给投资者增添财富。

1.冠军基金与冠军表现的错觉

2021年已经过半,半程(年)冠军基金再次被市场高度聚焦,相关基金的规模到底能膨胀到什么程度呢?过几天,基金的2021年二季报即将揭晓。据朋友的小道消息,一些一季度规模不足10亿的半程冠军类(泛指排名很靠前)基金,二季度结束规模已经是大几十亿(>50亿)且当前都开始限购了。

冠军基金给人最大的错觉就是过去一段时间的短期业绩,未来可重复且重复的过程中不带任何波折。人性天生具有将短期趋势线性外推的倾向,这种人性的弱点造就了一轮又一轮的资产价格周期,让后知后觉的投资者疲于奔命,收获寥寥。在上述过程中,先知先觉有投研优势的资金收获颇丰,但也有部分后知后觉、固守基本盘的投资者岿然不动、不加理会,他们也收获了还算理想的投资回报。

每年追逐上一年度的冠军基金,收益率几何,已经有了不少的研究成果。我很好奇,近几年追逐半年的半程冠军基金,7月1日买入,拿到当年年底,收益率会怎么样呢?基金半程冠军,有望加冕年度冠军吗?

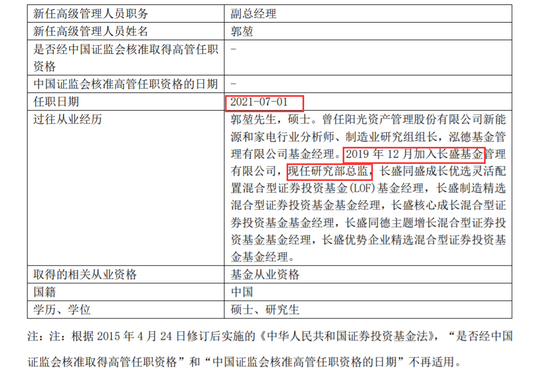

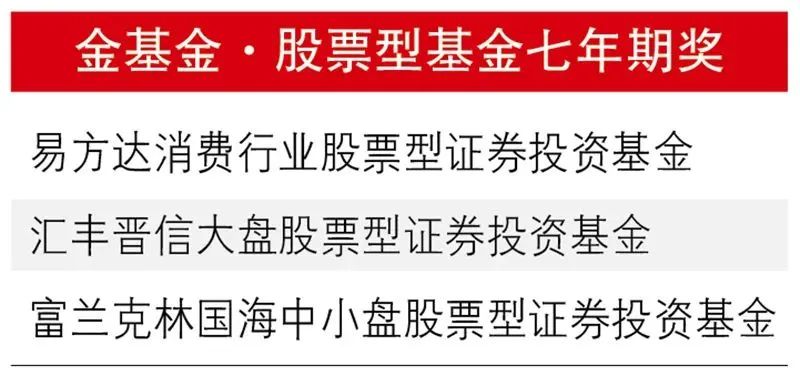

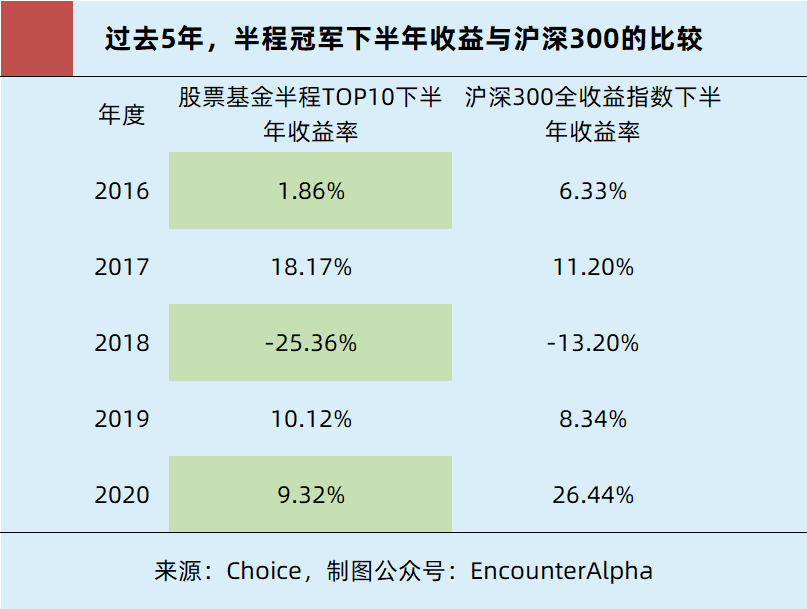

因为时间有限,我研究了2016至2020年,狭义股票型基金半程冠军TOP10的表现。没选择更丰富的混合型基金,主要是考虑到市场牛熊的干扰,如果大家也有兴趣。后续我考虑增补一下,混合型基金半程冠军7月1日买入,拿到当年年底会怎样。相关的半程冠军,若是7.1日买入,拿到明年的6.30又会怎样。

2.过去5年,半程冠军的下半年表现

请继续对世界保持好奇,下面开始我们的探索之旅。

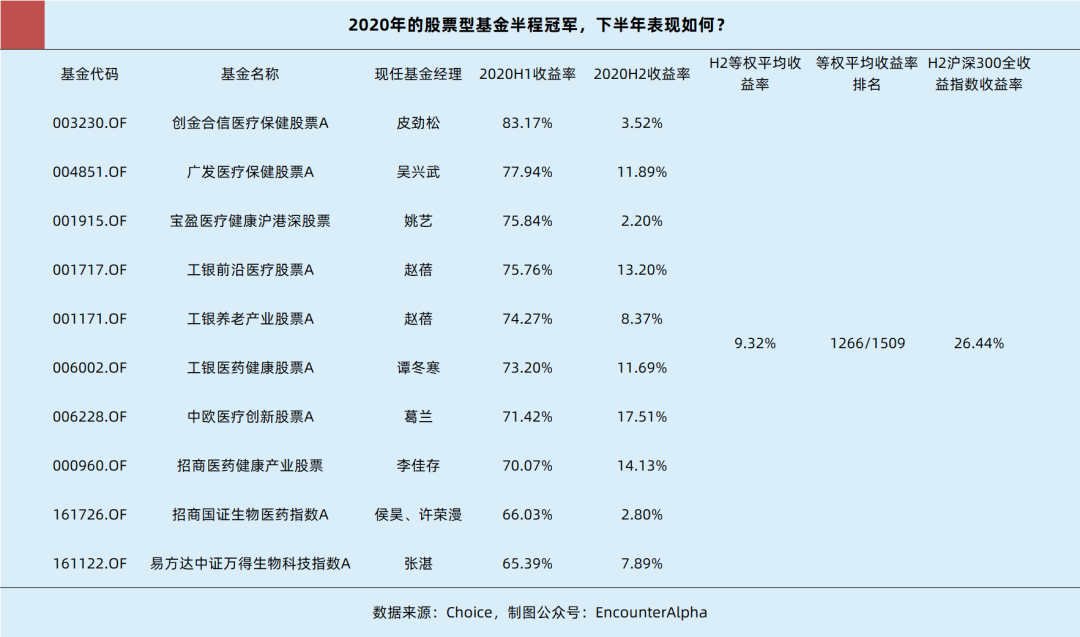

2020年的半程冠军基金下半年的表现

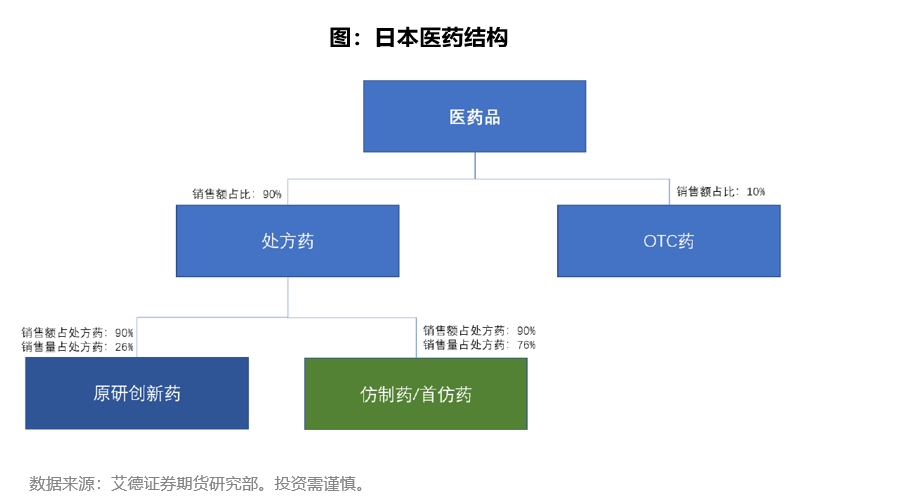

2020年的半程股票型基金冠军是清一色的医药医疗主题基金,因新冠肺炎疫情的冲击,医药医疗行业在2020H1(上半年)保持了高度的景气,股票型基金半程冠军TOP10收益率在65-83%之间。

2020H2的新半程冠军基金

很可惜,2020H2(下半年),市场风云突变,新能源和消费投资崛起,医药医疗类基金下半年收成惨淡,远逊于沪深300指数表现。

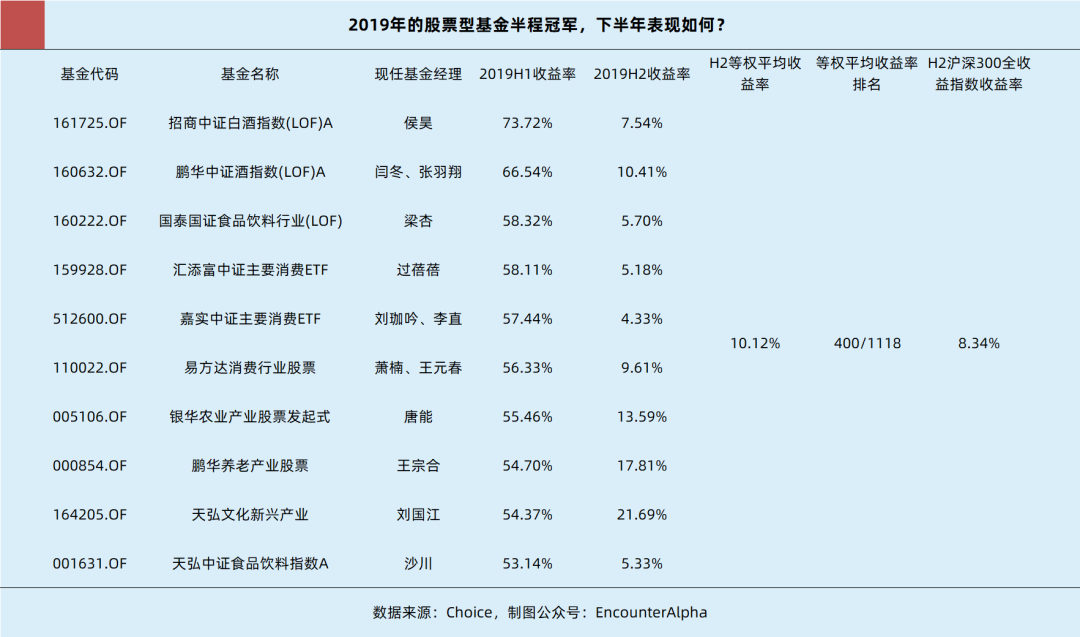

2019年的半程冠军基金下半年的表现

2019的上半年是本轮A股结构性牛市的起点,在2019H1一骑绝尘的是消费行业。股票型基金半程冠军TOP10均为清一色的消费类基金,相关基金要么酒精浓度很高,要么畜牧养殖股很多(受益猪周期),这些基金的收益率在53-73%之间。

2019H2的新半程冠军基金

很可惜,2019H2市场风格切换,5G、半导体等科技概念爆发。作为半程冠军的TOP10消费类基金,2019H2的平均收益率只有10.12%,惨胜沪深300指数。

2018年的半程冠军基金下半年的表现

2018的上半年,A股市场在经历了1月的躁动的之后,在经贸摩擦与去杠杆的背景下一路走低,至上半年结束,熊市的悲观氛围逐渐显露。但此时的A股市场还不是万马齐喑,医药医疗类基金2018H1表现出色,股票型基金半程冠军TOP10收益率在12-20%之间。

2018H2的新半程冠军基金

2018下半年进入全面性熊市,医药医疗、白酒消费类基金均未表现出防御特征,纷纷大跌,2018H1的半程冠军们跌幅远超沪深300指数,在股票型基金中基本十分靠后,是市场风格切换的受害者。2018H2涨幅领先的基金为银行类基金。

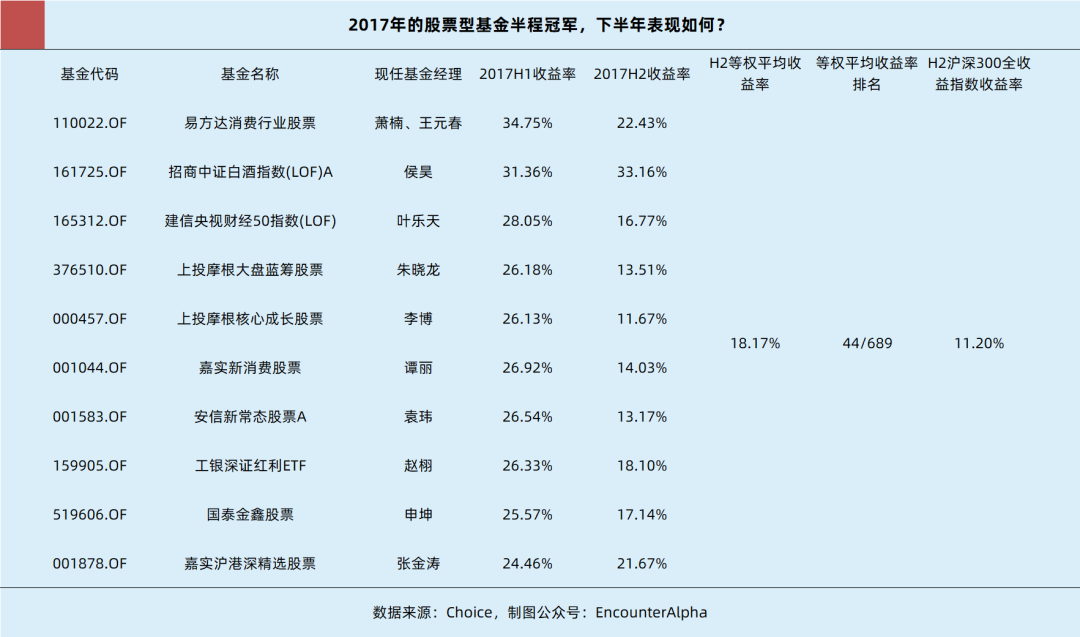

2017年的半程冠军基金下半年的表现

2017年是蓝筹白马和低估值价值股狂欢的一年,也是市场风格切换,守着中小创风格投资颗粒无收甚至深入亏损的一年。2017H1的股票型基金半程冠军TOP10为消费类、大盘蓝筹类基金,它们的平均收益率在24-34%之间。

2017H2的新半程冠军基金

与2018到2020年,连续三年的下半年都出现风格轮动或重大板块切换不同,2017年的消费与大盘蓝筹的狂欢,从年初持续到了年末,半程冠军基金TOP10,下半年收益率依然不错,同期显著战胜了沪深300指数,平均收益率排名位列股票型基金前10%。

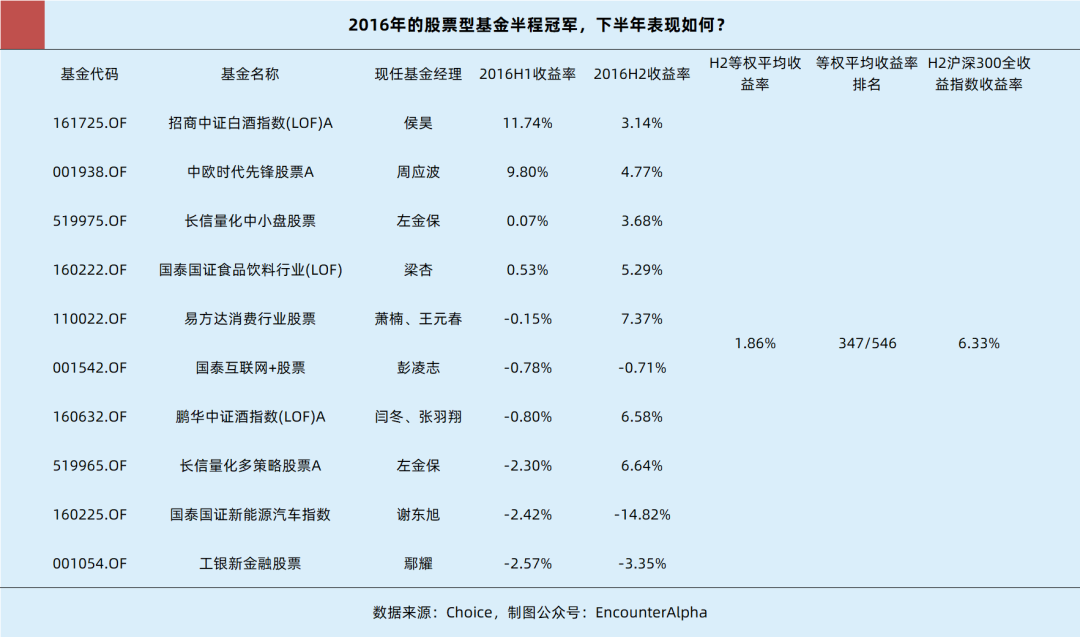

2016年的半程冠军基金下半年的表现

2016年开局,熔断行情给了投资者以当头棒喝,在经历了股灾3.0的考验之后,A股市场的大盘蓝筹来到了黄金底。2016H1没有特别明显的主线行情,股票型基金半程冠军TOP10里,有刚刚复苏的白酒、消费类基金,也有见证着中小创炒作时代最后荣光的基金。因股票型基金必须最低保持80%的仓位,2016H1的TOP10股票型基金整体收益率不高。

2016H2的新半程冠军基金

2016H2,在供给侧结构性改革的推动下,传统的基建、金融、资源股出现了 较大的行情,2016H1的半程冠军们表现分化,整体收益率非常一般,未能直接受益于供给侧改革的投资主线,从平均收益率看,跑输了沪深300指数。

3.各有所得,看不一样的风景

在2016至2020的五年间,通过追涨股票型基金半程冠军的TOP10,总体收益率还不如下半年切换成持有沪深300指数基金,除了2017/19年之外,其他3年,追逐半程冠军拿到年底,结果都是让投资者失望的——毫无超额收益可言,跑输沪深300指数。从过去5年的整体情况来看,也是跑输沪深300指数的。

半程冠军总体看,下半年收益率不如沪深300指数

不确定性是投资的一大魅力之一,未来也不会完全是过去的翻版,2021年的半程冠军们,年底的表现又会如何呢?

与前几年的半程冠军们相比,2021年的半程冠军在风格上更丰富一些。它们大抵包含以下几类:医疗类行业主题基金、新能源类行业主题基金、电子半导体类行业主题基金、中小盘投资基金(可能兼顾了顺周期或科创主题)。

2021年的股票型基金半程冠军们

更丰富的基金风格,意味着下半年市场分化之后会有多种的可能性。我无法预测2021年的半程冠军们,下半年表现如何,四大风格的基金,哪一种能继续优秀。我选择在自己的能力圈范围内,坚持我的坚持,希望年底能拿到1/3左右排名的成绩。

明知道,特定主题或赛道的上涨趋势不可能无限持续下去,但我们总觉得自己是精明的,总有笨笨的接盘侠来让我们全身而退;明知道,击鼓传花的游戏传到最后是个大炸弹,但随着接连上涨的持续,总有人按捺不住自己内心的贪婪,要去赌一把。从开始的未知厌恶、炒作厌恶,到后来误判为可以参与一把,这正是很多后知后觉又不坚持弱者思维投资者的真实写照。

是追涨还是坚守,是有纪律地博弈还是无纪律地赌博,是选择行业主题还是坚守分散配置,是毕其功于一役买股票型基金还是做好股债资产配置,当我们想清楚这些问题的时候,很多投资收益与过程挫折,已经冥冥之中定下了。

莫比较,莫羡慕,有些路啊,终究只能一个人走。

(正文完)