来源:国泰君安证券研究

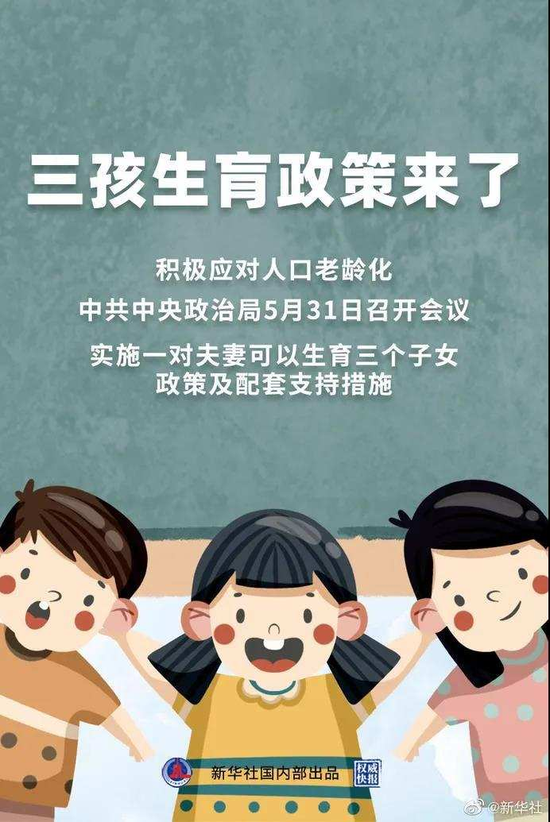

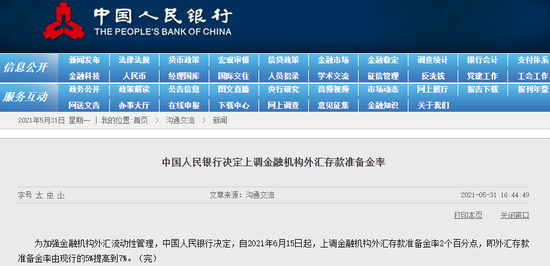

5月31日央行罕见上调外汇存款准备金率,意图减缓人民币升值节奏。我们维持人民币汇率在年内双向波动的判断,区间判断在6.2-6.7左右。虽然人民币阶段性存在升值压力,但三季度后大概率重回贬值。从中长期来看,人民币依然处于升值大趋势,但不易过分将长期趋势视作短期动因。

近期人民币汇率升值,主要来源于三方面原因:一是流动性角度,预计美国财政部和联储联手放水至少到7月底,美元将维持弱势;二是购买力平价角度,美国通胀高企,有损美元购买力,而中国通胀压力相对可控,大宗商品价格已明显回落;三是风险偏好角度,欧美接种进展顺利,新兴市场疫情得到控制,资金风险偏好提升,新兴市场国家货币普遍升值。

外汇准备金率上调目的是平抑人民币单边升值预期,并不是国内货币政策收紧的信号。和直接投放基础货币对冲相比,央行选择提高外汇准备金率,一方面是对国内的流动性影响有限,不会通过外汇占款投放释放新的流动性;另一方面,信号意义显著,警示人民币单边升值预期,而且上调之后,外汇银根收紧,也起到给人民币汇率降温的作用。复盘历次外汇存款准备金率上调,我们认为本次上调收拢外汇200亿美元的影响有限,人民币汇率走势会有所缓和但方向并不会因政策最终发生改变。

未来,我们认为三季度后人民币汇率大概率出现下行压力,主要来自两个原因:1)美元流动性出现边际拐点;2)中国经济基本面相对优势收窄。

长期来看,人民币国际化是自然过程,经济增长和资本流入支撑人民币长期升值。根据国际经验,跨越中等收入陷阱后,中国经济增速的优势将更多反映到汇率上,外资也将持续流入并配置中国资产,这些因素都是人民币升值的长期推动力。

从“大宗喊话”到“汇率喊话”,再到眼前外汇准备金率的调整,我们觉得政策环境以稳为主的基调越发明显。中央对于当前经济复苏定调是复苏不均衡、不牢固,那么既不搞强刺激,也不搞急转弯,市场自发解决问题为主,政策呵护为辅是常态。“稳”的基调在各个政策方向上大概率都将延续。

风险提示:美联储超预期收紧流动性、金融开放受阻、国内经济出现失速下行。

>>以上内容节选自国泰君安证券已经发布的研究报告《“稳”的基调正在全面蔓延—人民币汇率展望兼评外汇准备金率上调》,具体分析内容(包括风险提示等)请详见完整版报告。

报告名称:《“稳”的基调正在全面蔓延—人民币汇率展望兼评外汇准备金率上调》

发布时间:2021年5月31日

发布机构:国泰君安证券研究所

报告分析师:

董 琦(国君宏观) 证书编号 S0880520110001

陶 冶(国君宏观) 证书编号 S0880121030012

陈礼清(国君宏观) 证书编号 S0880120080009

田玉铎(国君宏观) 证书编号 S0880520010001

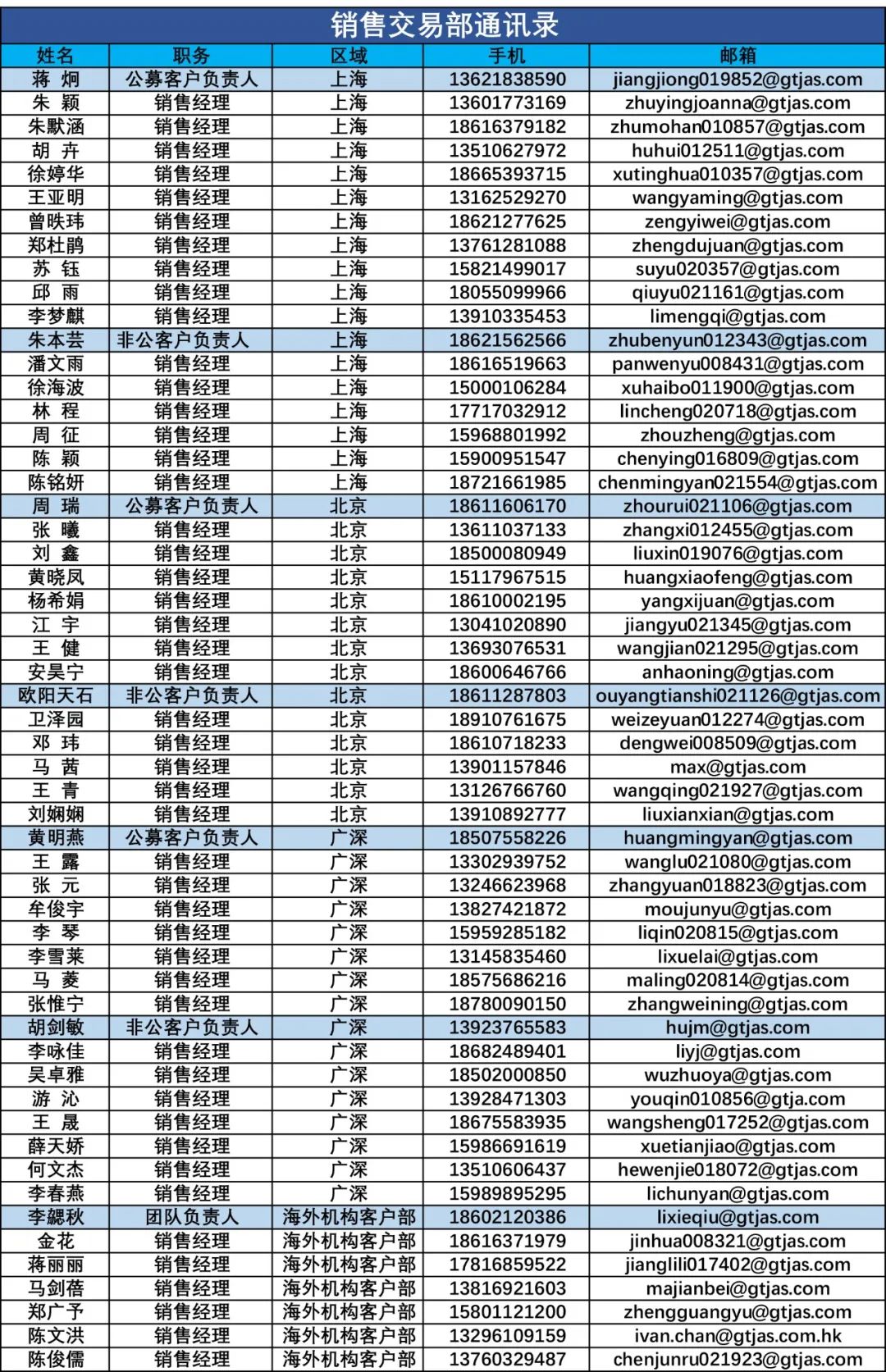

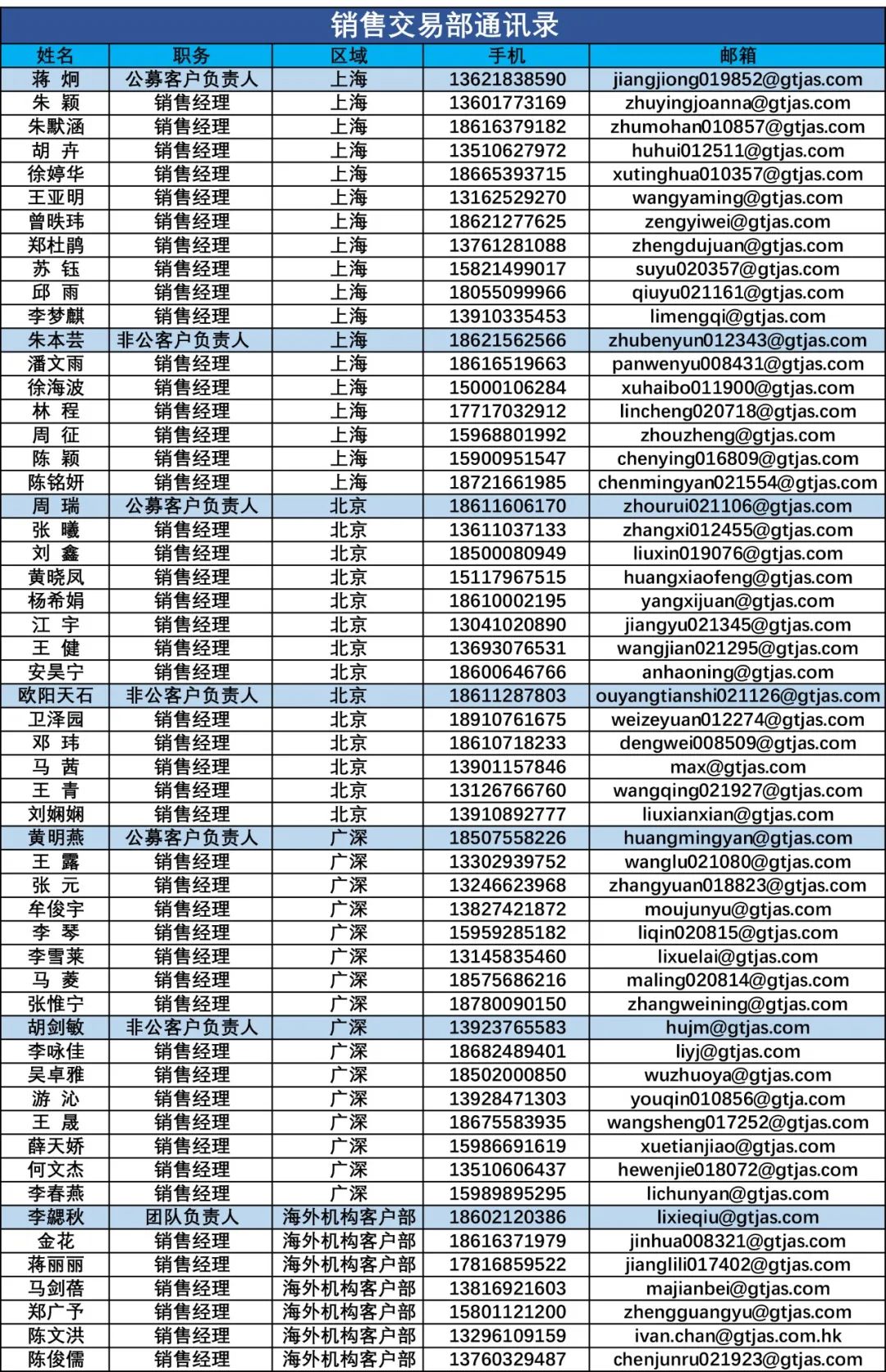

更多国君研究和服务

亦可联系对口销售获取

备注

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号发布的本图文消息仅面向国君证券客户中的专业投资者,请勿对本图文消息进行任何形式的转发。因本资料暂时无法设置访问限制,若您并非国泰君安证券客户中的专业投资者,为保证服务质量、控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。我们对由此给您造成的不便表示诚挚歉意,非常感谢您的理解与配合!如有任何疑问,敬请按照以下联系方式与我们联系。

牛市来了?如何快速上车,金牌投顾服务免费送>>