春节成为新基金发行的一道分水岭。节前,市场高歌猛进,新基金爆款频现,“日光基”比比皆是;节后,连续回调的市场新基金发行市场一再降温,越来越多的产品延长了募集期。

面对骤然冷却的认购情绪,基金公司积极面对,多家公募启动公司或基金经理自购,向市场传递信心;寻找帮忙资金,调整产品发行结构,降低预期。同时,加强与投资者的沟通,通过基金经理写信等方式对投资者进行“心里按摩”。

“后爆款时代”,新基金发行市场呈现出不同的生态。

春节前后新基金发行冰火两重天

伴随股市调整,无论是新基金发行成立数量还是基金营销端反馈的信息,都反映出偏股基金发行难度加大。

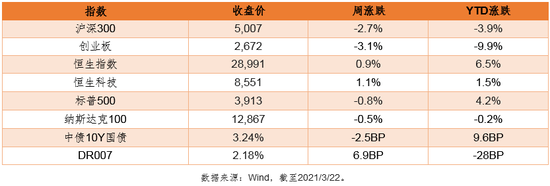

Wind数据显示,按照认购起始日统计,2月18日以来合计有211只新基金发行,其中104只是主动偏股型基金,占比近一半。然而,截至3月21日仅有53只基金成立,平均认购天数为10天,平均发行规模28亿元。仅4只主动偏股基金一日售罄,且3月以来未有1只偏股“日光基”诞生。

上述53只基金中,40只限额发行,而达到目标募集规模的仅有4只。如华南一家公募旗下一只偏股混合基金限额120亿元发售,发行14天募资不到7亿。

就在一个月前,新基金发行还是一片火热。Wind数据显示,年初至2月10日有213只新基金启动募集,101只为主动偏股基金。这些新基金平均募集时间仅6天,平均成立规模52亿元,绝大多数限额发行的基金均达到了目标;多达35只主动偏股基金一日售罄。

而2月18日春节假期之后,合计63只偏股基金成立,平均规模28亿元。年初至2月10日成立的112只偏股基金,单只平均发行规模为53亿元。进入3月份,新成立平均募集规模进一步下降,仅19.34亿元。

事实上,近期多家公司在发行新基金时,都明显感觉到难度非常大。

华南一位中型公募人士坦言,近期新基金销售遇到了一定的困难。无论是权益产品还是固收+,销量都比以往有所下滑。他认为这与市场调整过深过快有一定关系。

华富基金表示,公司今年以来仅在1月份完成了一只固收+(二级债)产品的发行,对近期的发行情况没有最直观的数据了解。从历史情况来看,基金发行规模普遍会受到市场行情与投资者情绪的影响,近期市场震荡加剧,对后续走势的焦虑与持有基金的账面亏损,都会影响投资者的情绪,进而影响基金的销售节奏。

为应对急转而下的投资者认购情绪,基金公司展开了多样化的“心理按摩”活动,呼吁基金投资者“坚持投资有道,坚守长期主义,正确看待市场调整”。

基金公司调低发行预期

面对持续降温的新基金发行市场,基金公司也降低了发行预期。上述华南中型公募人士介绍,“目前的市场环境下,新基金发行存在一定的困难,我们在产品在募集成立的基础上,对权益类产品期望目标在10亿左右,固收以及固收+产品规模预期在5-20亿。

在新发基金方面,面临的主要挑战在于市场调整过快,部分在前期高点买入的客户出现了一定程度的亏损,再次购基的意愿下降。此外,部分银行理财经理也出现了对市场判断的分歧和困惑,对于销售权益基金的潜在意愿也在下降。”

北京一家大型公募基金经理表示,股市行情不好,基金难卖属于正常现象。“我们在新基金发售中调低了规模预期。”

一家公募市场部人士表示,公司已经调低了发售预期,不追求“爆款”,仅希望能够在计划期限内顺利募集完毕,尽快成立建仓。

近期市场调整让近半年入场的基民受到一定损失,在基金发行中扮演关键角色的渠道也感到很大压力。

华南一位公募品牌部人士直言,“渠道方面,股市连续下挫后,投资者避险情绪较强,对权益产品信心不足。而债市爆雷也让一些渠道疲于应对客户投诉,分身乏术。股债产品营销都受到一些影响。”

德邦基金专户投资经理孙博巍表示,“作为中小公司,我们不太苛求产品的成立规模,更注重跟渠道的关系维护和投资者的体验,为未来的进一步推广打下坚实的基础。”

数据显示,基金公司布局新品的步伐已经有所放缓,上架新基金的节奏放缓的同时,也放宽了计划募集期限。

据Wind统计,按照认购起始日统计,下周(3月22日至3月26日)仅有9只主动偏股新基金启动发行,为2021年以来完整单周新发基金数量最少的一个星期。

另外,即将发行的基金大幅放宽了募集期限。按照基金公司最新公告统计显示,3月22日起至3月底发行的主动偏股基金平均计划认购天数为21天,没有一只产品计划在一个星期内即5个交易日内募集结束;3只基金打满91天募资预期。

3月以来权益新基金大面积延期募集

“靠天吃饭”的权益新基金发行市场,在市场震荡之下也陷入冷清,延期募集的越来越多。Wind资讯数据显示,截至3月19日,3月以来延期募集的基金数量已达到34只,其中33只为权益类基金,有些新基金甚至要延长一两个月时间。而1月和2月宣布延长募集期的基金仅为8只和4只。

近期宣布延长募集期的沪上一家基金公司人士表示,选择延长募集是公司考虑到春节后A股市场大幅波动导致投资者情绪不稳,而且,从一个较长时间维度看,市场仍处于高位,基于这两点公司主动选择延长募集期,希望通过募集期的延长,给投资者充分的时间缓解情绪压力,理性选择适合的时点进行投资布局。

华南一家中型基金公司人士认为,此次市场调整超乎了不少投资者的预期,部分产品未能如期募集成功。产品延期发售属于正常现象。此外,还有人士认为,3月份新基金的发行密度仍然较大,而且此前不少新基金预期比较高,导致募集期设置的较短。

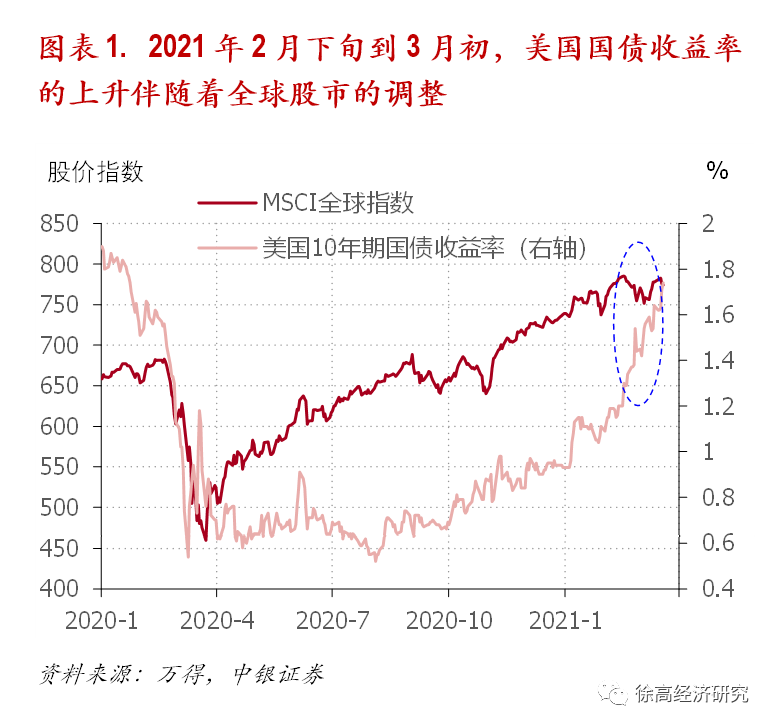

“基金公司在银行、券商等渠道销售新产品,理财经理都对市场比较担忧,很多新认购产品浮亏较多,现在发售的产品也失去了吸引力。”一位基金公司人士表示,新基金发行的困难局面还会延续一段时间。一是因为经历了两年的结构性行情,就风险溢价来看,仍然处于较高的水平;二是过去两年无论全球还是国内,流动性都处于宽松或较为宽松状态,预期今年会有收紧,市场波动也会随之加大。

上述人士表示,每次在市场调整之际都会出现新基金募集期延长的情况,这种在历史上也比较常见。在这样的情况下,基金公司更应该做好投资者教育,倡导长期理性投资。

增强投资人信心 基金公司和基金经理积极“自购”

近期选择自购旗下新基金的基金公司和基金经理越来越多,在市场调整之际增强投资者信心,和投资者站在一边。

Wind资讯数据显示,截至3月19日,今年以来已有35家基金公司累计自购基金63次,自购金额合计8.34亿元,其中,股票型基金和混合型基金分别为2.09亿元、4.8亿元。按基金公司看,天弘、永赢、工银瑞信、国泰、富国等自购更为踊跃,动用资金均超过6000万元。这些公司布局的基本都是新基金,如永赢基金认购5000万永赢惠添益混合、长盛基金2000万认购长盛优势企业精选、汇添富3000万认购汇添富数字未来混合、财通1000万认购财通智选消费股票基金等。

基金经理自购自己新发基金的也颇多。如永赢惠添益拟任基金经理李永兴自购100万。广发基金李琛出资200万认购新基金广发睿鑫混合。申万菱信基金投资总监付娟自购200万参与由其担纲的新基金———申万菱信乐享混合。

业内人士表示,基金自购主要有三种原因,一是基金公司出于对市场的信心,借自购基金来稳定大额赎回带来的负面影响;二是基金公司的一种营销手段,显示对自家产品的看好;三是发起式等特定类型基金须履行的合同义务。

谈及基金自购潮,华南一家中型基金公司表示,自购反映了专业投资者的专业性,在市场调整时买入新基金,可以获得更高的安全边际,也说明了基金经理对后市并不完全悲观。“基金经理自购一要根据发行节奏以及市场情况适时而动。”

孙博巍表示,自购行为应当受到鼓励。就如同上市公司进行股票回购一样,市场情绪不好,适当回购至少传递出管理层的态度。

基金长期投资价值不变

新基金遇冷或是短期现象

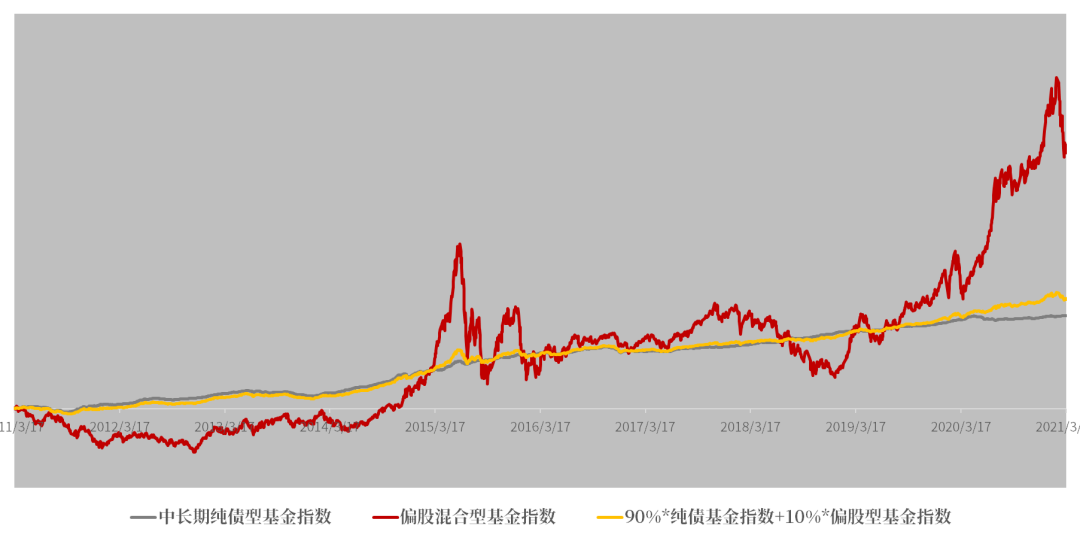

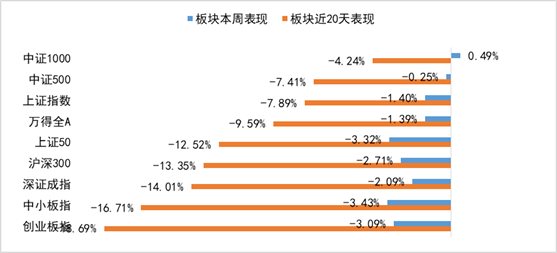

以往,股市高位回调,曾多次引起新基金发行的快速降温。2015年6月-8月,沪指从5178点跌至3205点,新基金平均月度发行规模从20.62亿元降至9.1亿元,再降至4.17亿元;2018年1月-4月,沪指从3500点跌至3082点,新基金月均募集规模也从19亿元跌至9.16亿元;2020年三季度,沪指高位震荡,在3458点高位回调至3218点,同期新基金月均募资规模也从38.22亿元降至19.79亿元。今年截至3月19日,沪指下跌300点,三个月份新基金平均发行规模分别为40.18亿元、24.72亿元、19.34亿元。

在多位行业人士看来,新基金快速降温是短期现象,基金的长期赚钱效应、社会财富向资本市场迁移大趋势,以及基金管理人专业投资能力的显现,都会进一步加强基金老百姓投资理财重要工具的作用。

鹏扬基金首席市场官宋扬表示,新基金发行遇到困难主要是由于市场出现大幅度调整后,投资者风险偏好下降,产生了谨慎和观望的情绪,预计这只是短期现象。随着居民财富的不断积累以及投资理财意识的提升,加之“房住不炒”的政策要求,社会财富的配置向资本市场转移是大势所趋。“炒股不如买基金”已经深入人心,投资者对公募权益基金的需求是强烈而长期持续的。

孙博巍也表示,标准化的公募基金是最有前途的金融产品之一,目前虽面临短暂的市场情绪承压,在可预见的未来,权益类基金会持续成为居民配置的重要工具。

基金发行规模确实受到市场行情与投资者情绪的影响。多家机构表示将彰显专业投资价值,加强投资者教育,鼓励投资者做好理性投资和价值投资。

诺德基金表示,公募基金的发行与市场波动密切相关,也是投资者较为真实的心态反应。近期的市场波动主要源于投资者预期今年流动性会有所收紧。而从市场整体表现来看,今年大概率是大震荡行情。但随着过去两年公募业绩的增长和销售渠道宣传力度的加强,投资者对公募基金的看法也在发生改变,今年的发行节奏会有所放缓,但整体基本仍保持稳步向上状态。

华南一家中型基金公司认为,这次发行困难与之前历史阶段并不完全类似。过往几轮牛熊均伴随着市场大幅震荡,公募基金机构投资的专业优势并未充分显现,市场在大跌之后销量骤减,并伴随着大量赎回导致发生踩踏。然而,过去两年,更多的客户认可了专业机构的投资优势,在市场发生回撤时心态较以往更为平稳,赎回量并未显著放大。“我们认为此次销售遇冷是一个短期转向,未来市场如果企稳或反复震荡,专业投资机构的投资优势又会得到显现。”

华南另一家基金公司也表示,在经济长期向好的大背景下,坚定看好股市中长期投资价值,通过权益基金产品分享经济增长红利是很好的方式,相信投资者对权益类基金的信心很快会恢复。

发行遇冷不改产品发行节奏

将均衡布局权益、“固收+”和债基品种

股市巨震、权益类基金发行遇冷,多家公募表示,股市下跌不会影响公司新基金发行节奏,布局上会更加均衡,推出权益类基金、“固收+”产品等,为投资者提供多元化的选择。

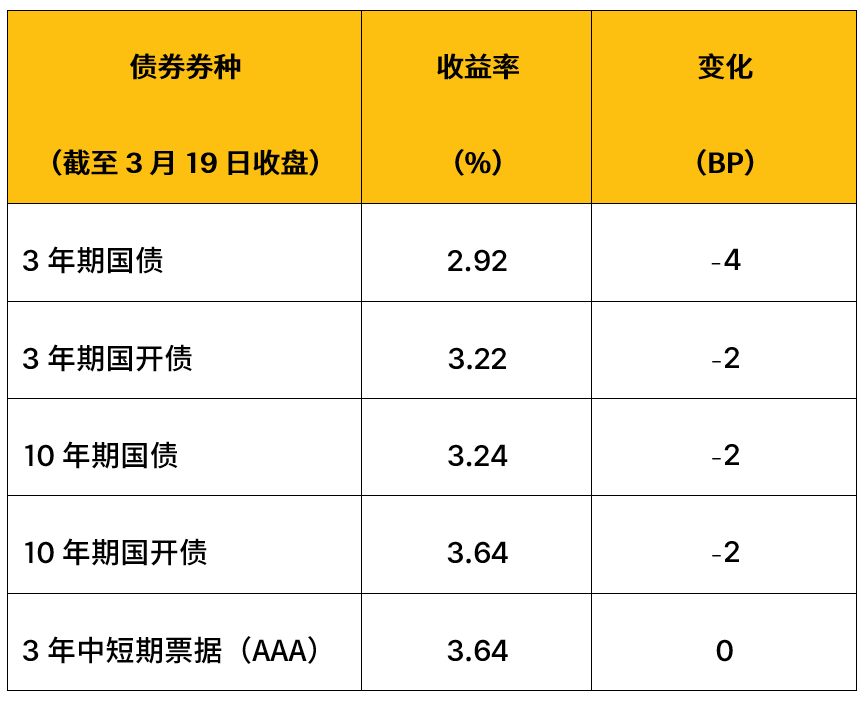

宋扬表示,鹏扬基金在制定产品发行计划时秉承三个原则:市场的投资机会、客户的投资需求、公司的投资能力,不会根据产品的适销程度安排发行。根据鹏扬基金擅长的宏观研究和大类资产配置分析,展望全年的资本市场,股票市场经过两年的上涨,今年的波动将加大,风格也会切换,要降低投资预期;债券市场上半年会出现交易性机会,下半年会出现配置性机会。基于上述研判,宋扬表示,“固收+”策略基金比较适合今年的市场;另一方面,公司长期看好中国股票市场稳定和健康发展的前景,这轮市场调整下来,公司会转向主动权益基金的发行。

诺德基金表示,公司今年的发行计划,会同时兼顾权益类产品、“固收+”产品及债券基金等。

更多的基金公司和投资经理也表示,今年将正常推出权益、“固收+”和债基品种,不因市场调整改变基金发行计划。而且,股市大跌、发行遇冷或正是布局权益市场的时机,基金管理人将基于长期视角去发行权益类基金,为投资者带来长期回报。

华富基金表示,在今年的产品计划中,注重权益产品与“固收+”产品的组合布局,倡导投资人以一个较长的视角看待基金投资,构建与自身风险偏好匹配的投资组合,理性投资。

上述华南中型基金公司也表示,今年依然会根据市场变化正常推进新基金的发售,以“固收+”和权益产品为主,适当布局一些主题类产品。作为机构投资者,无论是推出权益、“固收+”,还是债基品种,都要倡导长期价值投资,无论是面对牛市还是熊市,都要以专业、审慎的态度,把投资者利益放在首位,充分揭示市场风险,通过长期业绩去赢得信任。

孙博巍称,“权益产品是公司的核心产品线之一,不会因为市场调整改变发行计划。从投资端看,市场不好时也是最容易做业绩的时候。德邦基金今年仍将积极布局权益产品,突出风格和主题特征,为投资者提供多元化的选择。”

记者观察

一样的发行市场调整

不一样的思考和对策

市场有涨有跌,新基金发行也随之变换冷暖,基金行业已多次面对不同市场环境下发行的冰火两重天。然而,几轮牛熊更迭下来,基金行业已有了长足进步,有了不一样的思考。

牛年春节以后,尤其是3月份以来市场剧烈调整,新基金发行市场从火爆到冷清,经历了强烈反差。其实,不少基金行业人士一直保持了一份冷静,强调“前瞻性布局产品,坚定地契合投资机会发行策略匹配的产品”。

华南一家中型基金公司人士表示,通常市场的高点往往伴随市场情绪的高点,也因此不少投资者会在高点上买入基金。但即使买在了阶段性的高点,通过专业机构长期的运作,大部分的基金仍然可以在之后继续创出新高。

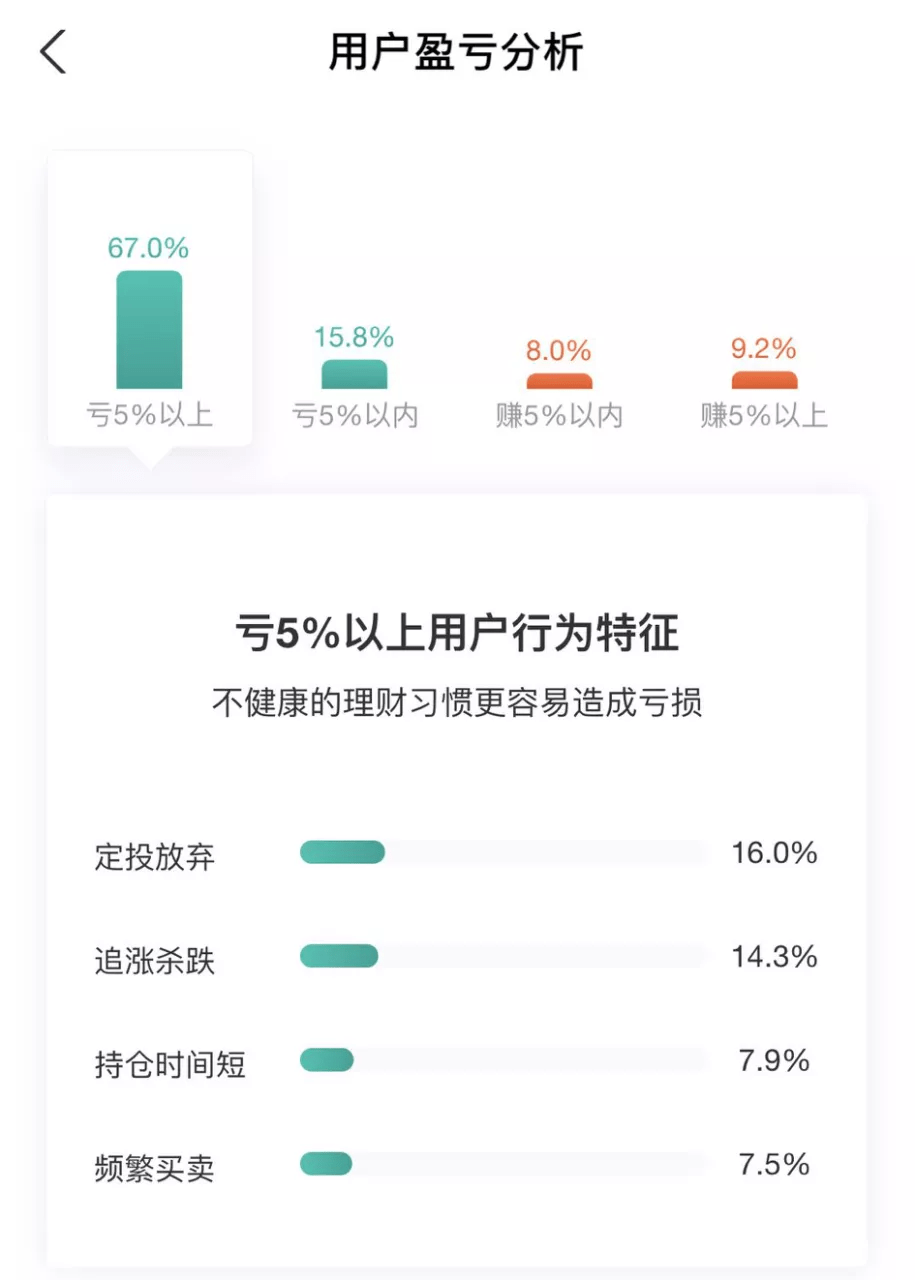

上述人士表示,过去两年,公募基金大幅跑赢主要指数,这一方面证明了专业投资机构的专业能力,另一方面也令更多的投资者接受了长期投资的理念。从长远的角度讲,作为公募基金管理人,布局产品要更具有前瞻性,产品形态应更加丰富,同时还应进一步引导投资者进行长期投资,避免追涨杀跌,理性看待市场波动,做长跑中的赢家。

鹏扬基金首席市场官宋扬直言,基金销售和投资往往是对立的,基金好卖的时候不好投,基金好投的时候往往不好卖。无论处在哪种环境,无论市场是冷是热,基金公司都应该坚持契合投资机会发行匹配的产品。无论市场是冷是热,都要把理性投资、长期投资贯穿到新基金发行的始终。公募基金应该恪守客户至上的经营理念,注重公司和客户的长远的共同的利益,专注投资研究,专注为客户创造价值,积极投身投资者教育,客观公允地进行营销宣传和对客户的引导,让更多的客户信赖公募基金产品,为行业赢得更长远的发展、更光明的未来。

确实,股市高点时,投资者也难免热情高涨,甚至不需要太多的营销手段,就能有许多自然流量。相反地,股市表现不好,交易量走低,投资者不愿意购买基金,这时候或许反而是一个较好的买点,不过营销难度非常大。作为机构投资者,还是要倡导长期价值投资,无论是面对牛市还是熊市,都要以专业、审慎的态度,把投资者利益放在首位,充分揭示市场风险,拿出长期优秀业绩赢得投资者的信任。

在本轮基金大跌前后,基金公司通过发行规模限制、发布持有期产品、消费基金大额分红、严禁娱乐化营销等形式,积极控制基金发行热度与投资性价比之间的大幅背离,明显看到,基金公司总结了过去的经验教训。

站在目前市场当口,基金人士对市场充满信心。一位基金公司人士表示,现阶段的基金发行市场难以对标到某一历史阶段。在经济长期向好的大背景下,坚定看好中长期投资价值,通过权益基金分享经济增长红利是很好的方式,相信投资者一定会恢复对权益基金的信心。