来源:中国基金报

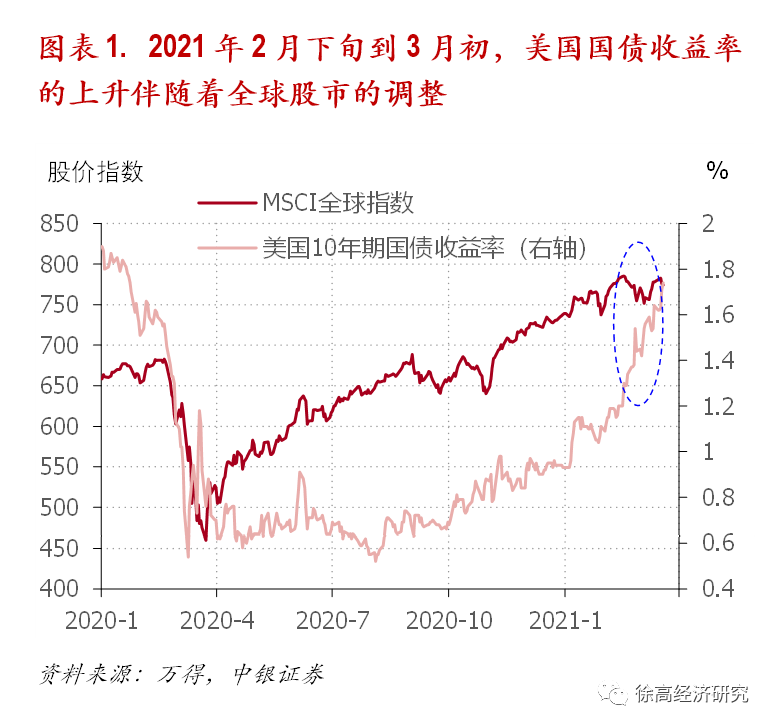

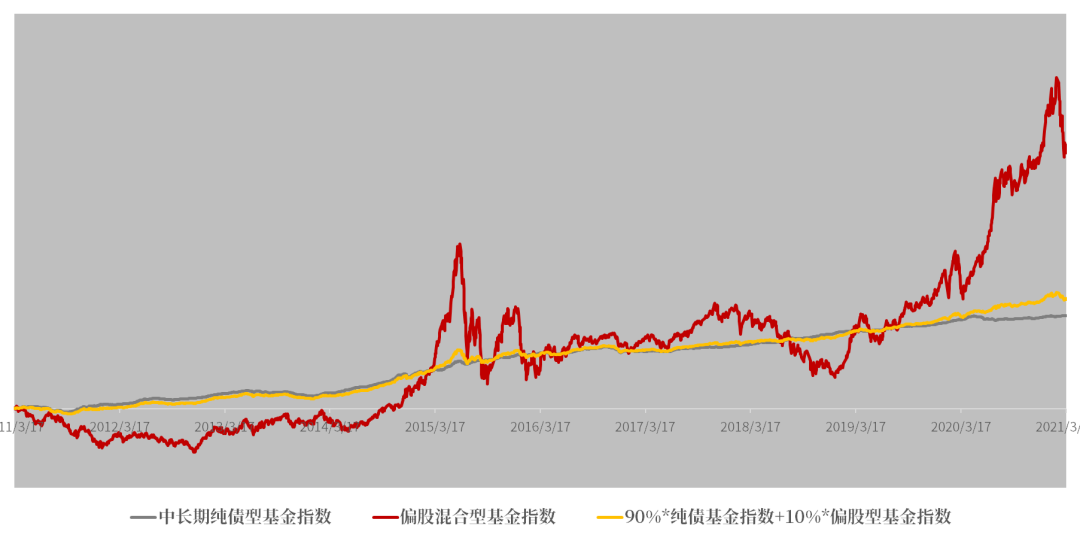

作为追求稳健收益的投资产品,固收+基金一般以助力投资者追求绝对收益,同时兼顾严控回撤为目标。然而在近期市场宽幅震荡的过程中,不少固收+产品净值遭遇大幅回撤,以致于年内收益垫底。

持仓信息显示,这些基金大多重配白酒、医药及新能源等机构重仓板块,近期核心资产的回调使它们成为“最受伤”的基金。

部分固收+基金净值大幅回撤

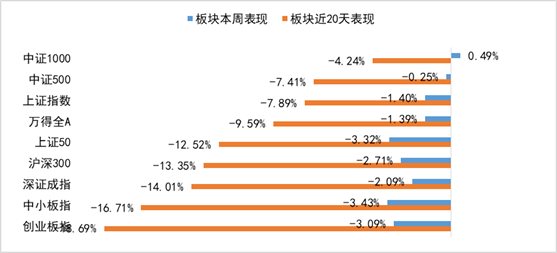

春节后至今,机构重仓股接连遭遇重挫,投资者将目光转向“进可攻、退可守的”固收+基金,然而部分该类产品同样遭遇大幅回撤。

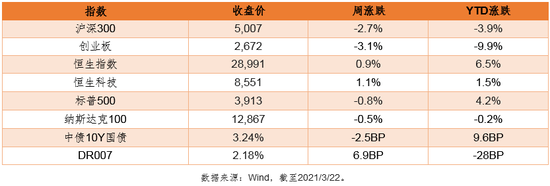

Wind显示,截至3月19日,2月18日以来,市场上包括偏债混合、二级债基在内的共计891只固收+基金(A/C份额合并统计),有150只实现了正收益,占比不到两成。其中最大净值回撤超过10%的有29只,跌幅堪比偏股型基金。

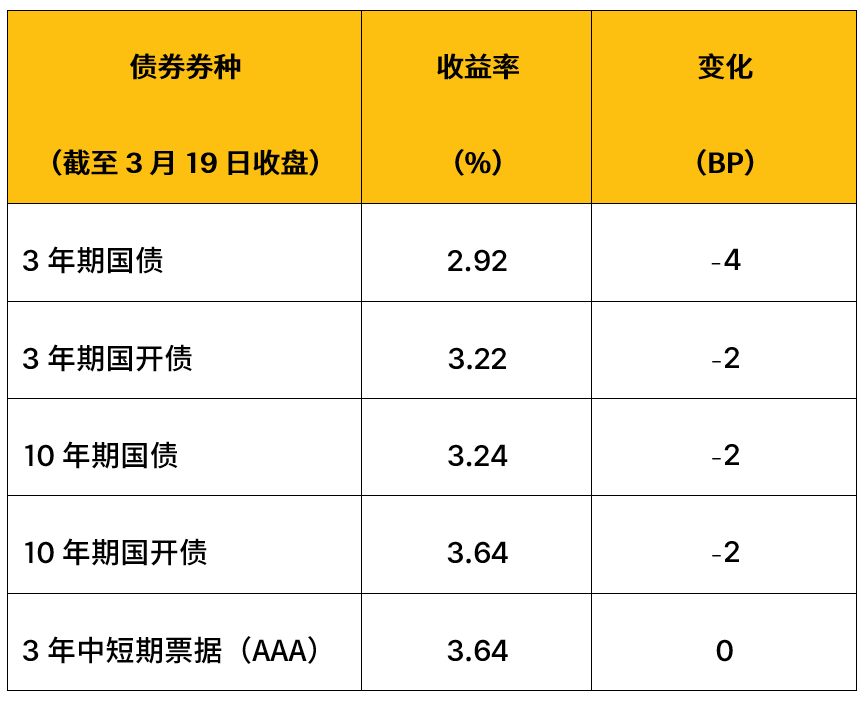

以期间最大回撤达20.08%的某二级债基为例,该基金2020年回报率为11.84%。细数2020年四季度末的6只重仓股,合计持仓占比高达16.17%,距离基金合同中股票投资20%的上限非常接近。组合中债券的持仓占比达78.48%,其中可转债占债券组合中净值比例为95.6%。

由此可见,基金经理通过维持较高的转债和权益仓位博取超额收益的决心坚定。截至3月19日,该基金年内跌幅12.56%,位居债券基金跌幅榜前列。

同期最大回撤为14.28%的某偏债混合基金,也保持了较高仓位运行,截至四季度末,股票仓位占比达39.18%,债券占比达53.38%。其股票持仓信息显示,前十大重仓股均为白酒、医药、新能源板块的机构重仓股,因此在本轮调整中“伤势”较重。

此外,甚至还有作为“一篮子”基金的公募FOF春节后至今最大回撤超过14%。四季报显示,该FOF基金重仓的前十大基金产品多为聚焦于消费、新能源等板块的偏成长风格基金。

值得注意的是,今年新成立的某爆款“固收+”产品年内最大回撤也高达10%,赫然排在年内新成立的固收+类基金的回撤前列。根据招募说明书,该基金股票仓位约定在0~40%之间,仓位最高可以到4成。

”择基“时优选回撤低、较抗跌的产品

相较于偏股基金,固收+产品的风险点,一方面来自固收部分债券市场的波动,另一方面来自股票市场,并且所受影响与基金组合中股票、转债的占比成正相关。

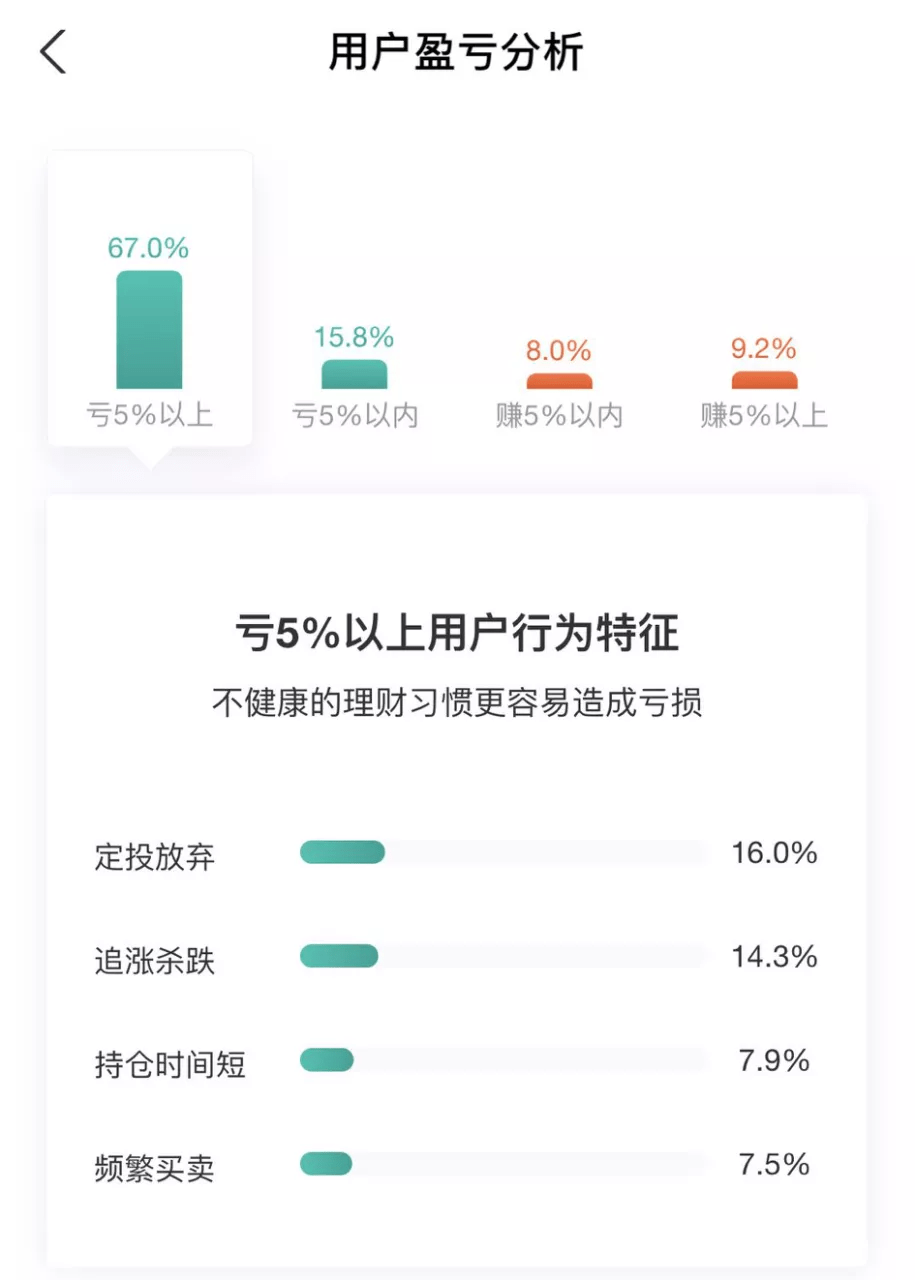

华南一位公募基金经理直言,“震荡市选择固收+产品的投资者多属于风险偏好较低的群体,本意是承担较小的波动。而且固收+本质是一种资产配置,需要基金经理有能力将股债资产做好搭配。因此这类投资者应该关注固收+基金的仓位和基金经理的投资风格,优选回撤低、比较抗跌的产品,没有必要承担过大的风险。”

中欧基金认为,固收+产品的目标是首先要满足客户端的预期收益,特别是持续的、长期收益目标的达成,而不应该为了追求所谓短期排名,让客户承担过度的额外风险。考量优质的固收+投资团队的标准可以是:是否用尽量小的风险,实现了客户的预期回报,对产品波动率和最大回撤等都有要求。

长城基金多元资产投资部总经理马强也表示,从“固收+”产品火爆的初衷来看,向下控制回撤风险是该类产品的核心诉求之一。因此在管理“固收+”类产品时,首先应尤为注重控制产品的最大回撤,降低产品的收益率波动;其次是要尽可能多元化产品的收益来源,提高投资策略的市场适应性,全天侯应对各类市场环境,不断优化投资者的持有体验;最后,通过对产品端设计,帮助投资者降低因追涨杀跌和频繁申赎给收益带来的波动,更长期的锁定收益,比如增加对产品持有期限的设计。

谈及“固收+”产品在市场较大波动时的风险防范,南方誉尚一年持有期混合基金经理陈乐表示,“对于股票市场的波动,我们通常会对产品仓位进行整体把控,另在股市出现较大回调时,也希望通过债券资产、新股申购、参与定增等方式进行一定的缓冲。此外,‘固收+’产品会对股票及债券资产进行搭配,两类资产通常存在一定的负相关性,这样的特性也会降低‘固收+’产品整体的波动。”