来源:包子君

一、投资者更需要一只稳的产品

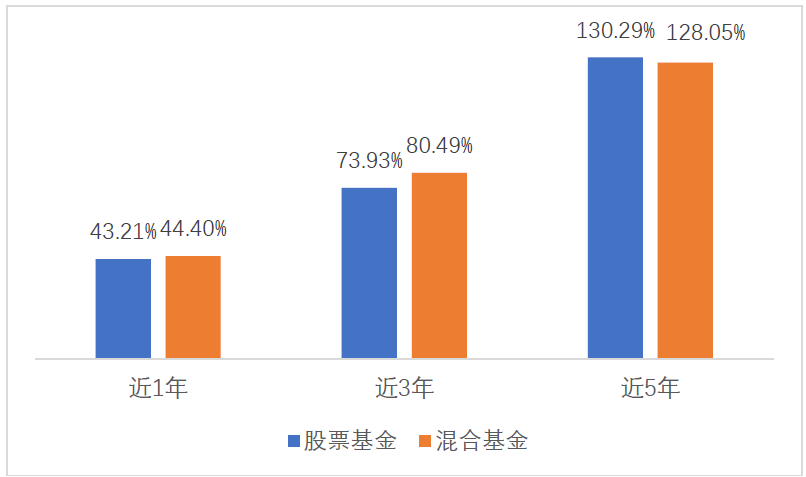

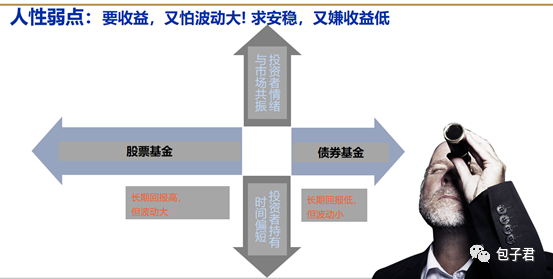

我们都知道,如果投资股票型基金,其长期投资回报可能会更高一些,但是基金净值的波动也会更大。如果投资者选择投资债券型基金,虽然波动小一些,但是长期投资回报也相应会低。很多投资者的想法是既想要高收益又怕基金产品波动大,想投波动低的产品又嫌产品收益低。

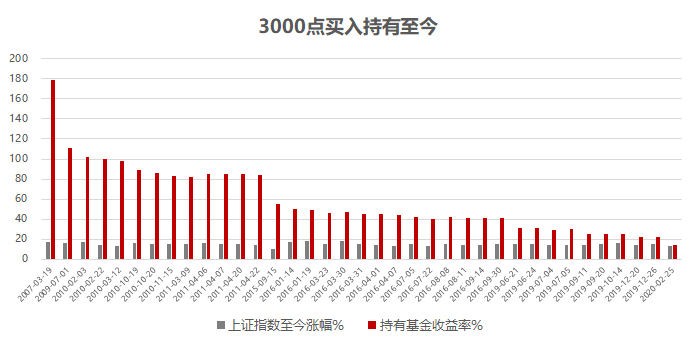

再加上由于很多投资者持有时间偏短,以及投资者的情绪经常与市场共振,所以很多投资者在持有具有高波动高收益特征的权益类基金时往往很难获取较高收益。这些投资者往往在市场下跌的时候才知道“稳”对一只基金有多好。

从某种意义上来说,投资就是风险与收益之间的平衡…对于大部分投资来说,你不愿意承担太高的风险,又想获取适当高一点的收益,那么“固收+”的产品可能是一个不错的投资选择。这类产品可以通过债筑底、股增强,来实现收益的稳健性、可持续性。其实从历史数据可以看出来,以偏债混合型基金为代表的“固收+”产品能够在有效控制风险的基础之上帮投资者获取相对不错的收益。

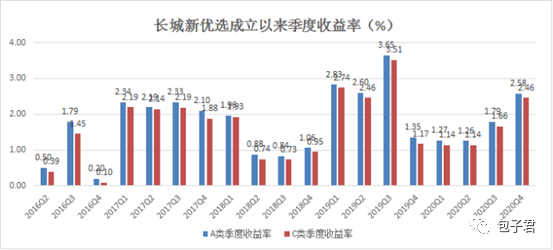

二、一只真的很稳的基金

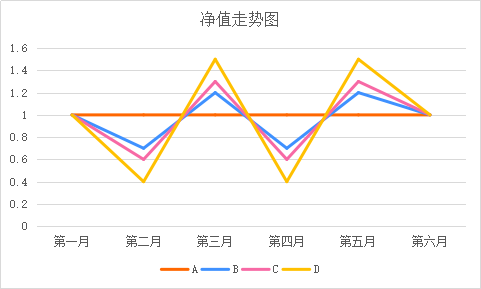

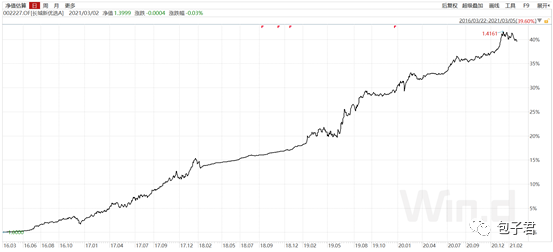

在所有的“固收+”基金中,长城新优选是笔者最喜欢的基金之一。这只基金有一个神奇的纪录,即成立至今每个季度都实现了正收益---长城新优选A自2016年3月22日成立以来,已经连续19个季度实现正收益,是全市场偏债混合基金中连续实现季度正收益最长纪录的保持者。自成立以来,该基金净值累计上涨39.32%,同期业绩比较基准为22.64%,超额收益16.68%。

(数据来源:基金定期报告,截至2020年12月31日。长城新优选2016Q2至2020Q4共19个季度对应的业绩基准季度收益率分别为:0.18%、2.01%、-1.10%、0.28%、0.66%、1.50%、-0.03%、1.19%、-0.08%、0.78%、0.32%、5.11%、0.10%、 1.19%、2.19%、0.97%、1.80%、0.88%、2.70%。我国基金运作时间较短,不能反映股市、债市发展的所有阶段,基金过往业绩不预示未来表现)

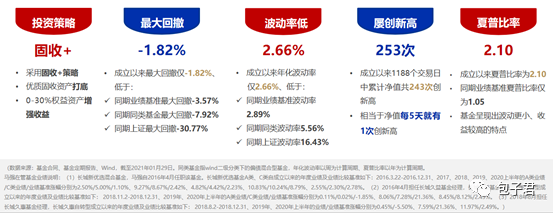

一个好的“固收+”产品应该是什么样子的?在笔者看来,好的“固收+”产品应该具备这样几个条件:

1、策略方面,“固收+”产品的主要策略应该主要通过债券投资打底,然后通过其他多策略进行收益增强。这些策略包括债券信用挖掘、杠杆套利、股票打新、定增、二级市场投资等。

2、最大回撤方面要小。在笔者看来,衡量“固收+”基金好坏的一个重要标准就是该基金的回撤控制能力。一般情况下一只“固收+”产品的最大回撤最好要控制在3%以内。

3、波动率代表基金向上向下的整体波动水平,这是全面观察“固收+”基金管理水平的重要指标之一。如果一只“固收+”产品的年化波动率能控制在5%以内,投资者的持有体验就会好不少。

4、基金净值持续创新高也是优异“固收+”基金的重要特征之一。优秀的“固收+”产品应具备净值不断创新高的能力,而且“固收+”产品净值创新高的频次越多越好、间隔时间越短越好。

5、夏普比率用以评价基金风险调整后的收益情况,一般来说夏普比率高就意味着基金的回撤小、收益高,单位风险下获取收益的能力就越强,这也是用于衡量“固收+”产品好坏的一个重要指标。如果一只“固收+”基金的夏普比率大于2.0,这个产品大概率也是不错的产品。

此外,长城新优选A的净值回撤也很小。Wind数据显示,截至2020年12月31日,其成立以来的历史最大回撤幅度仅为1.82%,较低的净值波动为持有人带来了良好的投资体验。

那么,长城新优选做得怎么样呢?

首先,投资策略方面,长城新优选采用“固收+”策略,通过配置优质债券资产打底,以及配置0-30%的权益资产增强收益;

其次,该基金回撤控制优秀,最大回撤仅为-1.82%,这一回撤数据低于其业绩基准的最大回撤,也远低于同期同类基金的平均最大回撤;

再次,该基金的年化波动率只有2.66%,这一数据远低于业绩基准的年化波动率,也低于同期同类基金的平均年化波动率;

第四,该基金的净值屡创新高,自成立以来其净值共253次创了新高,平均每5天就创一次新高。

最后,该基金的夏普比率为2.10,基金呈现出波动更小、收益较高的特点。

总结一下,长城新优选A就是一只回撤小、波动较低、净值能屡创新高的优异的“固收+”产品。该基金追求相对稳定的绝对收益,同时兼顾相对收益,风险较低,波动较小。较高的投资胜率与较低的最大回撤使得长城新优选能给投资者带来较好的持有体验,适合投资者长期持有。

三、“求稳”、“能稳”、“擅稳”的高手

我们在关注一只出色的基金时更需要关注这只基金背后的基金经理。长城新优选背后的基金经理马强就是一位“求稳”、“能稳”、“擅稳”的高手。

求稳:马强的投资目标是“希望能够在控制回撤情况下还能有不错业绩表现,比如市场熊市的时候尽量不要亏钱,牛市或者震荡市能够获得市场的平均收益,给投资者不错的持有体验和比较好的投资回报。”他不会刻意追求短期排名,希望尽量减少组合的净值波动。他认为,让客户在持有过程中少一些大起大落带来的刺激,更容易长期持有,从而实现更好的长期回报。

能稳:马强具有9年证券从业经历,逾5年基金投资经验,现任长城基金多元资产投资部总经理。在投资过程中,马强秉承绝对收益为先的投资理念,在日常投资管理中形成了“向下控回撤,向上捕弹性”的投资思路,注重投资组合的流动性和市场判断的准确度。能稳的体现就是马强管理的长城新优选成立至今的最大回撤仅为-1.82%,这一回撤数据远低于同类基金平均及业绩基准的回撤幅度。

擅稳:投资风格上,马强擅长通过宏观分析把握机会,顺势而为配置资产,尤其是擅长在股债大类资产配置中做平衡取舍。回顾长城新优选的操作历程,无论是2017年的重仓白马股、调仓同业存单,还是2018年年初清仓股票、做长债券久期,亦或是2019年、2020年重新加仓股票并将投资范围扩大至科技股、医药股,无不体现出马强对多元资产的精准配置能力。较强的择时能力也凸显了马强是一位擅稳的资产配置专家。

最后

需要提醒的是,由马强拟任基金经理的长城优选添瑞六个月持有期混合型证券投资基金(A类: 011538 C类: 011539)将于3月22日开始募集发行。新产品由同样的基金经理管理,采取同样的“固收+”策略进行投资,同样是偏债混合型基金,喜欢“固收+”的投资者可以多关注该产品。

和长城新优选相比,长城优选添瑞六个月持有这只基金有三点不同:

1、股票仓位再提升,长城优选添瑞的股票仓位由原来的0-30%升级为0-50%,这意味着新基金的收益弹性会更大。

2、长城优选添瑞增加了6个月持有期,持有期模式的基金可以有效避免基金投资者追涨杀跌和大幅申赎给业绩带来的波动、便于锁定长期投资收益。

3、长城优选添瑞可积极参与港股投资,投资范围的扩大也增加了投资机会。

风险提示:观点仅供参考,不构成投资意见。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,历史业绩不代表未来,市场有风险,投资须谨慎。