来源:嘉实财富

最近,A股市场的波动令人“心惊胆颤”。在谈论A股大跌的时候,很多人纷纷提到了这样一个名词——“美债(美国国债)收益率上升”,似乎它就是搅动A股一池春水的“罪魁祸首”。

对此,嘉实财富研究与投资者回报中心海外业务投资总监王智强博士认为,作为无风险利率,美债收益率一向被视作全球资产的“定价之锚”,美债收益率的快速拉升,当然会对全球资本市场产生“翻天覆地”的搅动作用,大类资产都可能面临着重新定价。

上周五,美国10年期国债收益率再度暴涨,收盘涨至1.625%,创下自2020年初以来的新高。为什么最近一段时间美债收益率上演了如此快速的上行?A股市场又会因此受到何种影响呢?

☝☝☝

美债收益率为何驶入急速上行道?

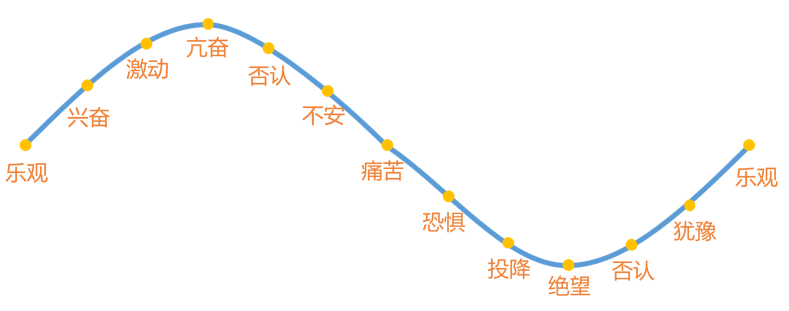

王博士认为,近期美债收益率持续上升的背后原因,是市场对通货膨胀预期的调升。尽管美联储和美国财政部频频表态强调“通胀将是短期性的,不会长期持续”,但是市场似乎并不这么以为。

这一轮的通货膨胀到底是否会持续走高?王博士认为,一定程度上存在这样的可能。

在一个正常的经济周期内,经济一旦陷入衰退,就意味着失业率会升高,民众的储蓄率、购买力和消费需求都会下降,而当经济开始步入复苏周期后,消费需求渐渐恢复,通胀水平也会随之温和升高。本来,经济发展由衰退转向复苏的过程是较为漫长的,通胀提升的速度也会十分缓和,但新冠疫情导致的衰退到复苏的周期轮转却具有特殊性。疫情期间民众的消费需求被迅速压制,疫情一旦结束,消费需求有望在短时间内迅速“报复性”拉升。

除此之外,1月14日,美国总统拜登公布了涉及1.9万亿美元的“美国拯救计划”,3月11日,该法案通过了参、众两院投票,并经总统签署正式生效。美国政府的财政刺激计划和“发钱”举措导致美国居民的个人可支配收入上升,个人储蓄率也大幅提高——美国人手中的钱其实变多了。此外,由于低收入群体的边际消费倾向本身就高于富裕阶层,因此财政刺激计划对这部分人群收入的提升将更多推动消费等需求的上升。

手中的钱变多了,消费需求也迫切需要释放。但在供给端层面,由于疫情导致全球供应链受到影响,而供给端的修复又比较慢,加之劳动力市场也远远没有回到正常水平,因此导致供给大幅跟不上需求,通货膨胀大概率在短期内快速走高。

既然如此,为何美联储和美国财政部又要强调“通胀不可持续”呢?王博士认为,除1.9万亿美元的“美国拯救计划”外,不少市场人士还预测,今年晚些时候拜登执政下的美国政府有可能推出另一个2万亿甚至3万亿美元的“基建计划”。每一项“计划”的推出都需要钱,而政府融资的最直接方式就是发行国债。一旦国债市场出现显著的动荡,显然对融资是不利的。因此,站在美国财政部和耶伦的立场上,他们不太可能承认财政政策存在推高通胀的可能。事实上,在前任财长萨莫斯和现任财长耶伦关于财政政策是否刺激通胀的争论中,双方都拥有不少各自的拥趸。

除此之外,美联储的立场是实现“稳就业和稳通胀”的双重目标,但现实是:美国的失业率仍然处在一个较高的位置上(6.2%),距离疫情前的水平(4%)仍有不小的差距。出于降低失业率、修复劳动力市场的考虑,美联储也大概率会对“高通胀”存有较大容忍度。在王博士看来,当前美联储事实上适度放松了对于通胀水平的控制,以此希望换取失业率的继续下降。

本轮通胀风险需要警惕吗?

王博士提醒,尽管这一轮的经济周期演变跟以往有很大不同,通胀水平很有可能在短期内急速拉升,但放大时间周期来看,通胀长期持续的可能性并不高。

随着经济的逐步复苏,失业数据有望转好,美国政府的刺激和“发钱”计划也会停止。未来,无论是供给水平、消费需求还是居民的可支配收入和储蓄率,都会日渐回归于正常水平。

不过,国债收益率持续上升对资本市场的重塑,可能会持续存在。王博士提出,名义利率可被拆分为通胀与实际利率之和。在通胀有可能短期走高的同时,实际利率也可能会有所攀升。实际利率更多反映的是某一经济体的均衡利率水平,即经济体本身发展水平的强弱。

美国出台大量QE宽松货币政策和财政刺激政策,有望推动实际利率修复,从而导致经济在未来两年内保持走强态势。一些机构认为,1.6%左右的国债收益率水平可能并不是终点,实际利率和通胀预期的双重加强,可能会螺旋式推动美国十年期国债收益率进一步拉升,这很有可能是未来一段时间内我们需要面临的大环境。

但对投资人来说,也无需过分担忧通胀上升所带来的问题。如果通胀真的涨得“过火”,美联储也会站出来不断给市场救火、降温。王博士认为,美联储可通过扭曲操作来控制短端、长端利率,也可选择进行收益曲线控制,最终通胀还是能够回到较为正常的水平,只是在最近一、两个季度内,建议投资人密切关注美债收益率的上行趋势及其演化。

结论:投资人怎么办?

对于未来的A股市场走势,嘉实财富维持中长期观点不变——我们认为,此轮市场下跌不具备彻底成为熊市的基础,而只是一次估值的调整。

全球市场研究机构BCA的最新一篇报告指出,中国经济所处的周期要比美国更晚,美债收益率的反弹不太可能对中国国债收益率造成上行压力,而大宗商品和石油价格上涨造成的输入性通胀应该是暂时的,不会给中国货币政策带来收紧的风险。从历史上看,中国股市与美国国债收益率的变化之间几乎没有关系,中国股市的价格主要还是由国内货币财政政策以及经济基本面驱动。

王博士认为,在货币政策适度收紧、企业盈利还在继续向上的整体大环境下,慢牛的大逻辑并没有被破坏,股票资产仍然拥有较高的性价比。与此同时,刚刚闭幕的两会强调:货币政策没有发生“急转弯”的必要,2月社融数据也证明货币政策的延续性。

估值上看,这轮下跌是对2019年、2020年部分股票大涨的一种修正,部分个股上涨的幅度过大,且估值的快速提升远超于业绩增速。经过节后的调整,局部个股的高估值风险反而得到了释放,为A股慢牛走得更远奠定了一定基础。

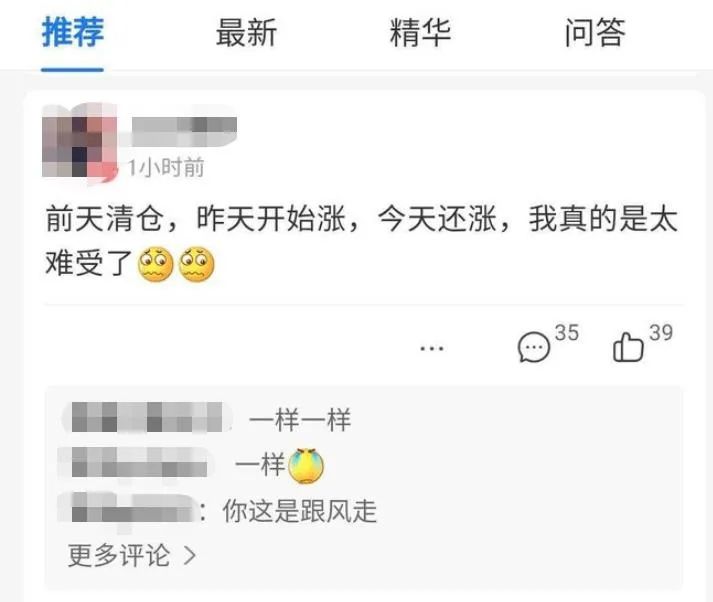

就基本面而言,3月底将迎来一波上市公司的一季度业绩预报,届时可能会给市场提供新的投资线索。王博士建议,投资人应着眼长期,不在低谷转身走,而是根据自身的风险偏好,逐步增配优质权益基金,积极布局和拥抱权益大时代。