来源:天风证券

天风证券特邀经济学家、中国社科院经济研究所教授刘煜辉于2021年3月9日天风证券春季策略会上,作题《超级美元扩张周期•两级争霸》的主题演讲,以下内容是根据现场速记稿整理而成 11 大重要观点。

一:人性杀估值

与其说是通胀杀估值,不如说是人性杀估值。春节前“茅股票”屡创新高,乖离太大,随时可能出现trigger(触发因子)发生均值回复。

二:市场波动的两个trigger

节后引发市场剧烈波动的trigger有两个。一个是顺周期、再通胀的交易方向,变得很吸引人;一个是美债十利率挑战心理柔软点1.5%。同一逻辑链条上的资产,美股科技股、香港科技股以及“茅股票”共振。

三:美国的核心牌

面对当前的时代背景,美国别无选择,只有这张核心牌,也就是治权的核心,铸币权。资本主义系统中人与资本的尖锐对立。资本的收益R将要素收入g远远抛在身后,发散无法收敛,撕裂成一个K型系统,这是原有的常规手段都解决不了的问题。

印钱不能解决这个问题,但是不印钱的话,那连万分之一的几率都没有,所以不印钱是万万不能的。

四:通货膨胀和反通货膨胀的斗争

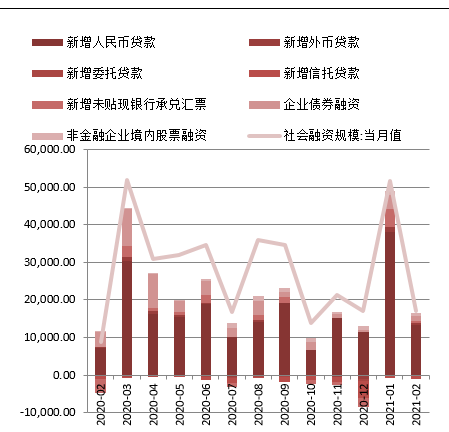

美元是他家的,通胀是咱家的。美元本位货币体系的铸币税不是一朝一夕能改变。中国今年的宏观很简单,就是通货膨胀和反通货膨胀的斗争。

五:中国首要关心就业,财政,系统稳定

通胀当然也会溢出去西方,但中国首要关心的是就业,财政,系统的稳定,然后才是价格因素向外溢出的问题。在全球化的背景下,任何事情都有次序的,埋单也是。

六:美国人当下根本不会在乎通胀

美国只需要收益率曲线控制(YCC)管理好长端利率的上升,至少当下不会在乎通货膨胀,在美国看来,那是中国人的事。从黄金交易方向的选择就知道美国人当下根本不会在乎通胀。

七:“举债-动荡-美元回流”三位一体

“举债-动荡(利率上升,资产波动)-美元回流”三位一体。只有让全球化链条上的资产处于动荡之中,美元资产才能成为全球资产的安全孤岛。印钞也不是没有约束的,约束条件在于它必须保持现有美元信用本位的国际体系,不发生颠覆性的变化。

八:深吸一口气,退后一步,叫共存

如何印得更多,又不颠覆美元信用本位。那么就得与中国磋商,因为今天的中国比过去一百年中任何人都更接近且无限接近美国的治权。国家利益的均衡是双方现实且理性的选择,深吸一口气,退后一步,叫共存。

今天G2甚至有点共治的意思。各取所需,才能各有所得。美国的核心利益诉求是以美元信用本位不发生颠覆性冲击为前提,尽可能多地印钞,如何消纳?中国的核心利益是要实现成为伟大国家的征程。任何力量都无法阻挡。既然无法阻挡,那就不必阻挡,接受巨大的存在,才能收获交易的现实利益。

九:投资越来越科学化、技术化和专业化

今天中国的资本市场有“政治保险”。不可能发生过去那种系统性的熊市,投资变得越来越科学化、技术化和专业化。把握好两点,一是建立起对宏观、对市场、对国家的正确的认知框架;二是管理好自己的人性、独立思考。就可以拥抱属于中国的股权投资大时代。

十:现在A股重视的是分子而不是分母

A股面对的是由美元超级扩张周期引致的通货膨胀的威胁,顺周期的涨价驱动业绩的资源、化工、银行等优质周期股得以重估。我一直在讲,这是A股重视分子的时间,而不是分母。市场会喜欢扒肘子、大香肠、石锅炖鱼这样的硬菜,名贵的和牛在这个时间显得不那么实惠。

十一:确定性成为长期稀缺资产

转型的中国经济本就是通货膨胀的体质,转型就是要通过改革去改造通货膨胀的基因,注定是一场持久战。确定性成为长期的稀缺资产,无论确定性来自哪个方向,或宏观时钟,或产业趋势,或政治正确,或产业的头部,这些资产获得了认知革命所带来的丰厚的“确定性溢价”。“茅股票”在逻辑上没有问题,和宏观时钟是匹配的。但有一点,前面阶段性认知比较饱满,所以会发生分化,消化时间的长短取决于分子的增速。

扫二维码,3分钟极速开户>>