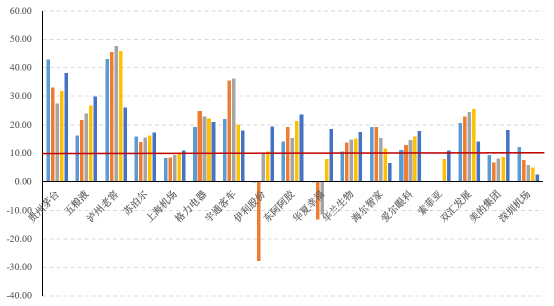

来源:东方红资管

(来源:《中国基金报》;记者:曹雯璟)

在资管大时代背景下,如何选择能获得长期稳定回报的公司,是专业投资者的核心竞争力。从众多股票中选出具有创新力、符合经济转型升级趋势的绩优好公司,正是东方红资产管理公募权益投资部蔡志鹏的强项。

蔡志鹏本硕博均就读于北京大学化学系,在化工研究领域具有深厚的理论背景。2010年毕业后即加入东方红从事研究工作,主要研究化工行业,之后研究领域延伸到医药行业。2018年3月,蔡志鹏开始从事投资管理,曾担任数只东方红系列集合产品的投资主办。3月10日,由蔡志鹏拟任基金经理的东方红创新趋势混合基金即将正式首发。

选股的三重逻辑

蔡志鹏告诉记者,自己更愿意赚经济增长和转型升级大趋势的钱,而不是短期的波动收益。自己的投资目标主要是追求五大类收益,即社会经济发展的钱、行业结构优化的钱、公司未来价值的钱、深度研究的钱和时间的钱。

针对具体的选股方法,蔡志鹏有自己的三重逻辑。一是看赛道,也就是寻找高成长的行业赛道,努力寻找幸运的行业,通过发现产业趋势,持续跟踪,监控风险,捕捉长期投资机会。第二看稀缺性,他认为,稀缺性创造长期价值,而要达到稀缺性,要求行业在供给端有明确的限制,行业的龙头企业具有优势,需求端则有稳定的基础;同时,要判断企业能否建立强大的品牌,保持稀缺性。蔡志鹏指出,稀缺性也存在短期和长期的区别。比如,技术壁垒形成的稀缺性,往往是很难长期维持的。所谓稀缺一般是指拥有独一无二的品牌、有限的供给,但需求又相对较大,随着时间推移,品牌的效应能不断给产品赋予内涵。长期来看,这种投资策略是比较有效的。第三,要看平台,因为平台型公司具有更深的护城河,同时平台型公司具有很强的可扩展性,能够全方位拓展和加深护城河。

“同样的产业趋势下,只有少数企业可以脱颖而出。”蔡志鹏告诉记者,在产业快速发展的阶段,同处于一个产业赛道的不同企业,其自身质地的差异性容易被行业普遍快速增长所掩盖,只有潮水褪去才知道谁在裸泳。产业发展都是有周期的,是否能撑过行业低谷期,决定了是否可实现持续发展。比如光伏行业,过去十年来看,光伏行业增速非常快,但不是所有企业都能够成功。光伏产业从2000年的无锡尚德开始起步,在行业经历了2008年金融危机、原油价格暴跌、2011年欧债危机、2018年“531光伏新政”完全取消光伏补贴后,中国光伏企业半数以上停产,大规模亏损。从中可以看出,影响不同企业表现的外部因素,包括产业政策、宏观经济影响等,但最重要的是不同企业面对行业竞争时的内部策略选择。

蔡志鹏告诉记者,对于企业内部因素的分析,那就是坚持的价值投资的选股原则,首先看管理层是否足够专注于主业经营,是否有进取心和长远发展眼光,二是看这个企业的财务政策,是否能够比较好的控制负债率的水平,对于重资产的制造企业,安全的负债率水平是非常重要的风险指标。

把握创新趋势 关注周期行业结构性机会

面对中国经济转型加速和产业不断升级,蔡志鹏表示,在这个过程中将涌现出大量的投资机会,这种机会不仅是源自新兴产业,同时也来自传统行业。

针对新基金如何定义“创新趋势”,蔡志鹏指出,创新趋势主题相关的公司主要是指通过技术创新、产品创新、服务创新、商业模式创新、组织与制度创新等形式实现的转型或升级的公司。其中,新兴产业主要包括信息产业、节能环保、生物医药、高端装备制造、新材料、新能源以及新能源汽车等。传统产业主要是通过技术改造创新、商业模式调整、需求结构改善、流程优化升级、重构商业模式等手段,逐步向技术先进、节能环保、集约型的生产方式过渡,这些行业包括但不限于纺织服装、机械设备、家用电器、公共事业等。

在具体公司选择上,历经逾10年研究和近3年投资经验的蔡志鹏重点关注公司素质、公司的成长空间以及未来盈利增速和目前个股估值。蔡志鹏指出,公司素质是其最为看重的,主要包括公司商业模式独特性、竞争壁垒、行业地位、公司管理层品格和能力等方面。

同时,在蔡志鹏的研究履历中,对化工等周期性行业有较长时间的关注。最近周期品种表现突出,蔡志鹏认为,主要原因是流动性宽松,最近国际石油涨幅不小、PPI反弹、短期通胀预期较强,加上实体经济有所恢复,下游行业需求逐渐增加之后,供需比较紧张,价格上涨较多。至于后续周期股能否持续强劲,需要看通胀的程度和供需结构的变化情况,上半年国内通胀水平预计趋势向上,整个周期行业可能存在结构性机会。