来源:好买臻财VIP

如果评判一个好基金呢?有人说基于业绩,但这是一个非常不稳定的指标。因为,业绩是波动的,那么对基金经理的评价,可能会像电风扇一样来回,不能有一个结论,一个“锚”,就不能买。

笔者觉得,对基金经理的评价,要脱离业绩看,要脱离风格(因为,何时什么风格也也不知道)看,主要是看他的一致性(说的和做的是不是一样),稳定性(是不是一直这样做的),有效性(长期业绩,至少经历一次牛熊)。那么张坤在这三个维度的评价如何呢?

通过对张坤的公开访谈言论进行解读、分析,总结出了他关于投资选股的几大特点,并且就这些特点,下文会通过基金经理的持仓相关的数据,对这些特点进行验证,以考察基金经理的言行一致性。

1. 长期持股,重视ROIC。做时间的朋友,长期持股。重视报表质量,以企业长期的ROIC筛选股票池。“愿意跟生意模式好,竞争力很强的公司非常长期的走下去,可能五年、十年、二十年,买一个企业时,至少会以3-5年的视角去研究。变化太快的行业一般会避开,比如电子。挑公司的标准是ROIC,长期在10%以上。”

2. 精选高壁垒蓝筹,稳健不追热点。“一个行业供给侧的变化,很大程度上决定了企业的赚钱能力。寻找供给端有很强限制的东西,例如白酒、机场、血制品医疗服务等。”坚持价值投资理念,精选具备竞争优势的蓝筹股,投资风格稳健,不追求短期热点。

3. 高集中度,低相关度。一些行业企业,一定要优中优选,对单一行业不会有确定性的比例上限,对于特别看好的行业,可能会配置更多。而在控制风险方面,任何时候都会保证组合里面有一些不相关的东西,做完全不同生意的公司。

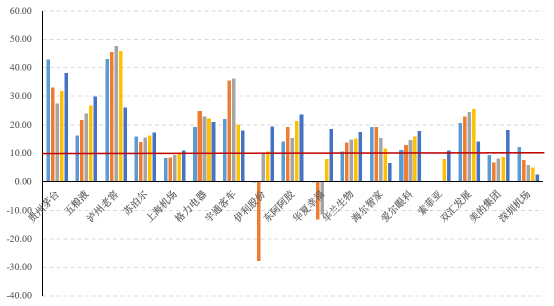

▼首次重仓前5年ROIC

数据来源:Wind、好买基金研究中心数据日期:2020/12/15

上图展示主要重仓股首次重仓前5年ROIC。基金累计重仓超过2年的17只个股中,首次重仓前5年每年ROIC都远高于10%的有10只。尤其是白酒股,茅台、五粮液、老窖ROIC超过20%,老窖的ROIC甚至超过40%,高端白酒兼具消费属性和奢侈属性,并且三只高端品牌层次分明,竞争格局清晰,目前基金仍有大比例覆盖。其次,家电、医疗服务、机场等多数个股长期保持高ROIC,即行业内强竞争壁垒。

此外,我们直观发现,竞争壁垒越高基金累计重仓时间越长。图中偏左侧个股长期平均ROIC显著高于右侧,且左侧不论从持仓时间还是持仓比例都高于右侧。

坚守能力圈,稳健不追热点:学历为医学生物背景的基金经理张坤,在加入易方达基金以来,主要研究大消费行业。在投研过程中,始终坚守自己能力圈,投资风格稳健偏大盘蓝筹。

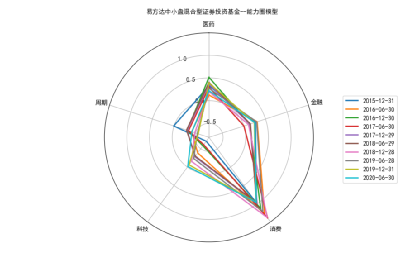

▼张坤能力圈

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心数据日期:2020/12/15

首先从能力圈模型来看,张坤管理以来在消费板块具有非常显著的风险特征,并且在其他板块鲜有配置,任何阶段都未发生偏移。张坤认为投资需要在自己了解的赛道中优中选优,对于不了解的赛道,宁愿错过。此外,张坤经理过一轮完整的牛熊,伴随牛熊更迭,市场风格在不断切换。而在风格切换过程中基金并没有出现风格迁移,例如2013、2015年创业板中小创风格市场中,基金并没有重仓互联网科技,而是坚守大盘蓝筹股静待风格回归,即使两年业绩大幅跑输市场。

可以看出,张坤在这两个方面表现都异常优秀,如果再看长期业绩,也是相当优异,易方达中小盘自2012年管理以来,仅2013年、2015年相对落后,其它年份均非常靠前。

目前易方达中小盘面对的情形是从基本面选出的股票恰好也是抱团的股票(先于市场大部分人买入),这些个股的估值比较高。高估值不一定会跌,但个股的赔率显著降低。在抱团的稳态被打破之后,泥沙俱下。

数据来源:WIND

数据来源:WIND 注:计算均为整体法

最后说下自己的结论,张坤的基金仍可以持有。正如,乔尔格林布莱特所说“价值投资之所以有效,是因为它并不总是有效。”在高估值抱团股下跌这一结构性不利因素消失之前,失效期可能还会持续。

好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。

重要声明:本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。