自从95后纷纷加入“投基”大军,给这个严(chen)谨(men)的行业带来了许多新的玩法。

饭圈、爱豆之外,另有一波年轻人开启了“角色扮演”模式,瞄准的目标竟是行业较为冷门的公募FOF基金经理!

上周五,某平台理财博主发的一条推文引发了热烈的讨论。在跟帖中,表示“2000块钱买了7只”、“3000买了6只”、“最多的时候也有十四五只基”的网友不在少数,更有人表示“刚去数了一下支付宝,一共134只,小号应该还有10多只”。

“95后自己构建了一个FOF基金。”网友感叹道,“不要说调仓,看都看不过来”,“干脆买个指数算了”。

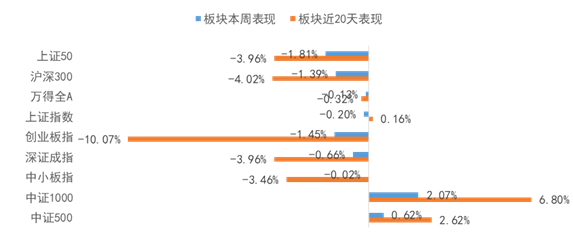

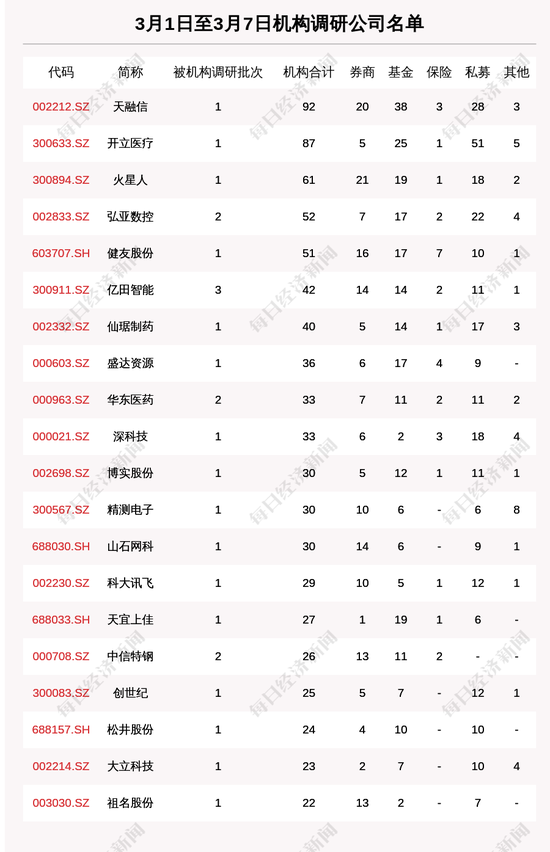

“民间FOF”的收益率情况不得而知,但是今年以来,公募FOF的回报依然相对稳健。Wind数据显示,截至3月5日,178只混合型公募FOF(份额分开计算,包含养老FOF)今年来有146只上涨,跌幅超过1%的仅5只,平均回报为1.75%。从春节后情况来看,虽然大多数产品下跌,但是FOF产品的平均回报为-4.04%,同期主动股票型基金和偏股混合型基金平均跌幅均超过10%。

数据来源:Wind,截至2021.3.5

“分散风险,小金额试错,有什么问题呢?” 有网友表达了这样的疑惑。业内人士表示,如果致力于通过一揽子基金分散风险来获得平均水平以上的回报,不如直接买一只FOF基金,把择基的难题交付于专业之手。

理论上说,选择一只合适的公募FOF产品,基本上实现了对全市场基金的优选。而且从费率来看,全市场公募FOF的平均管理费率为0.8%,长期持有一只FOF,相比持有多只产品并且频繁调仓来说也更具性价比。

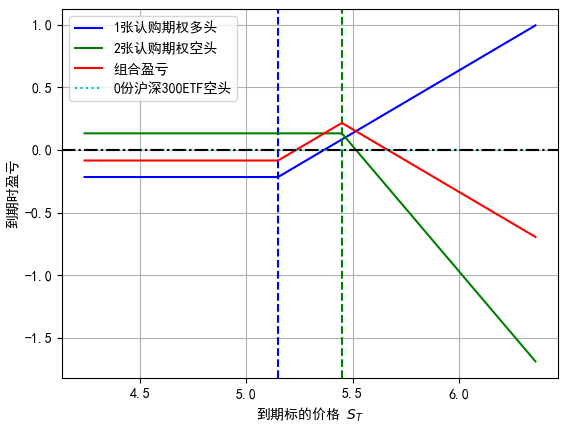

同样是选基金,自己选和FOF基金经理选有什么区别呢?业内人士解读道,首先,FOF作为一类风险收益特征清晰的产品,资产配置和筛选子基金是其核心。换句话说,择时、择资产以及择基都是FOF基金经理的“看家本领”。

为此,FOF基金经理基本上都构建了一套完整的框架,基金公司也会为其提供包括量化、研究、调研等多方面的资源支持,以帮助FOF基金经理实现符合其产品的风险收益特征、长期可持续的回报。

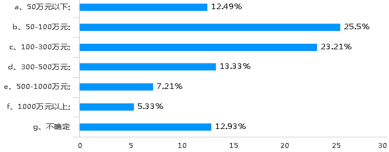

业内人士也提醒,投资者在选择公募FOF时,要综合考虑自己的投资目标、风险收益特征和资金使用的期限,选择适合自己的产品。从大的分类来看,当前公募FOF可以分成公募普通FOF和公募养老FOF。

华宝证券研报显示,从大类资产配置策略出发,目前公募FOF可以分成目标日期、目标风险、明确波动率/回撤、主观型四种类型产品,其中目标日期与权益中枢约束的目标风险型FOF占公募FOF中的大部分。

从风险收益特征的角度出发,按照比较基准中权益部分的配置比例高低,华宝证券将公募 FOF 划分为 0-30%、30%-60%、60%以上,分别对应着低风险、中等风险、高风险型FOF产品。当前低风险 FOF 产品规模最大,中风险FOF产品数量最多。

“投资者在购买基金时通常存在两大痛点,一是对投资时点的把握较难,二是对基金品种的选择较难,FOF的出现就是为了解决以上两大痛点。”泰康公募FOF及多资产配置部团队负责人潘漪表示。

专业投资者怎么解决这两大难题?潘漪表示,以泰康公募为例,一方面将泰康资产多年实践中形成的资产配置体系运用到公募FOF中,在坚守产品既定的风险收益特征的原则下根据战术资产配置模型来进行动态调整,尤其是市场面临重大风险或重大机会时,以此来降低组合的波动并提高风险收益比,力争解决基金赚钱而基民不赚钱的问题。

在选择子基金方面,兴全基金FOF投资与金融工程部总监林国怀曾有这样一个生动的比方:“我觉得做FOF基金经理更像是做一名足球教练,首先要对球员的风格和特性有深入的了解,然后据此调配球员以达到增强的效果。换句话说,并不是让自己成为一名全能球员,包打全场,而是在合适的位置上放合适的人,从而构建一个攻守兼备的组合。”