自去年以来,“固收+”策略产品突然火了,成为公募界的一支投资新势力。

目前尚无权威的“固收+”策略产品统计数据。

21世纪经济报道记者根据Wind数据进行大致估算,目前市场上“固收+”基金(包括偏债混合型基金、股票仓位30%以下的灵活配置混合型基金、混合债券型二级基金、混合债券型一级基金)约有2000多只,2020年末规模约1.68万亿元。

今年“固收+”基金吸金效应明显,据Wind数据统计,年内前两个月成立的“固收+”基金共有56只(AC份额合并计算),以偏债混合型基金为主,还有小部分二级债基,募集总规模达到1389.83亿元,比去年同期的285.58亿元,增幅达到387%。

“固收+”对投资人来说是一个全新概念,那么,究竟什么是“固收+”?“固收+”为什么这么火?“固收+”收益表现如何?各基金公司如何布局“固收+”?

“固收+”营销概念的转变

在21世纪经济报道记者对头部20家公募基金公司的采访调查中发现,各基金公司对“固收+”基金至今没有精准的定义,不过,目前大家对“固收+”基金形成了一个共识,一般是指通过主投固定收益资产追求基础收益,同时精选权益资产或通过进攻型策略增厚收益,实现“稳中有进”投资目标的产品。

“固收+”的“固收”,最常见的是债券类等固收产品。

“+”的部分则比较多样,比如+股票、+股指期货、+打新、+定增、+可转债、+增加指数基金、+有锁定期的定向增发、+大宗交易等,公募基金中一级债基、二级债基、偏债混合基金可以说是“固收+”产品的代表,此外也包括一部分“固收资产占大头+小部分权益类资产”的灵活配置型基金和FOF基金等。

一位长期负责“固收+”策略产品基金经理介绍,从策略而言,固收+的策略注重投资过程,而不是注重投资结果。从结果来看,固收+分为绝对收益和相对收益两种。

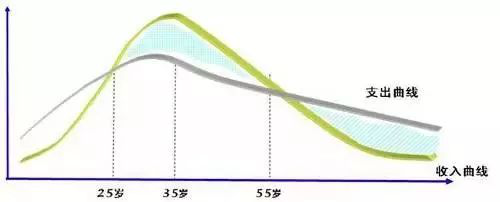

平安基金养老投资总监高莺表示,“固收+”产品通常以债券类资产打底,配合一定比例的权益类资产,从而提高组合风险调整后的收益率水平。“固收+”产品攻守兼备,既符合投资者在波动市场行情下对固定收益的需求,又能通过大类资产配置来满足投资者追求更高收益的期望。

“固收+”突然火爆B面

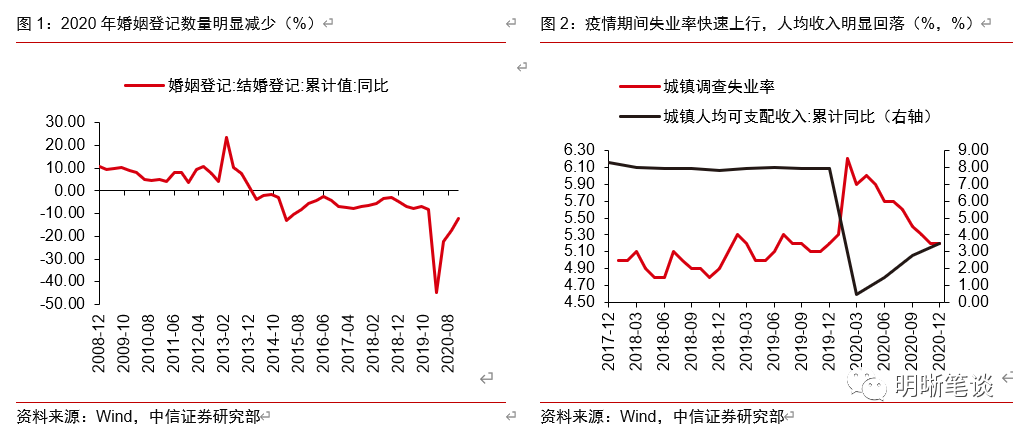

“固收+”的火爆始于2020年,疫情下的权益市场大动荡,以及债市表现不佳,导致了“固收+”的大发展。

尽管“固收+”是一个新概念,然而许多老产品可以划入这个范围。

21世纪经济报道记者根据Wind数据推算,目前共有2203只“固收+”基金,约16807.26亿元。

具体来看,偏债混合型基金788只,2020年末规模6418.54亿元;

灵活配置混合型基金(股票市值占基金资产净值比30%以下)610只,2020年末规模3860.86亿元;

混合债券型一级基金159只,2020年末规模1077.39亿元;

混合债券型二级基金646只,2020年末规模5450.47亿元。

值得注意的是,在去年“固收+”大发展之后,今年“固收+”开局火爆。

截至2月26日,今年以来成立的“固收+”基金共有56只,募集总规模达到1389.83亿元,比去年同期的285.58亿元猛增约387%。

其中,华安添利6个月持有、广发恒信一年持有两只基金,募集规模分别达到115.51亿元、102.88亿元,均突破百亿;嘉实浦盈一年持有、平安稳健增长、易方达悦弘一年持有,规模分别为96.85亿元、87.76亿元、81.10亿元;此外,广发均衡增长、中银顺泽回报一年持有等规模在50亿元以上。

去年以来,“固收+”突然爆火有其背后的逻辑。

博时基金副总经理邵凯表示,“从大类资产配置的角度,固收+产品以债券为主,加上部分权益,在承受一定波动的同时,以争取增厚持有人收益。”

“在高收益资产逐渐萎缩,理财产品净值化的大背景下,居民会衍生出对于‘低波动率+适度收益增厚’类型产品的巨大需求,在这一环境下,固收+产品是一片有着广阔空间的蓝海。”邵凯判断。

国泰基金认为,2021年的“固收+”产品还会有不错的发展。从底层资产——债券资产的角度来说,当前债市基本面逐步改善,利率水平继续提升的幅度不大,预计下半年会有下行的可能性。因此债券除了本身的票息收入,还会有票息下行带来的资本利得的收益,从而组合的底仓会有不错的表现。从“+”的权益类资产来说,A股市场长期向好,有望给组合带来一定的超额收益。

“整体来看,2021年股债仍为跷跷板走势,股债配置应该更为均衡;而且回溯历史来看,在股债跷跷板效应明显时期,‘固收+’产品指数收益表现更优。”景顺长城副总经理毛从容表示。

华夏基金指出,“固收+”类稳健收益产品未来发展前景广阔。以“预期收益确定”为特点的银行理财产品目前是当前居民总财富的重要组成部分。资管新规过渡期将于今年末结束,在限制非标、净值化转型的大趋势下,银行理财产品收益率整体可能受到较大影响,不少客户已经开始寻找替代性产品。随着长期低利率时代到来,货币类资产收益率逐渐走低,房地产、信托等高收益资产大幅减少,单纯的股市波动较大,这些都推动“固收+”类稳健收益产品重获投资者的趋势性关注。

“固收+”的收益表现测评

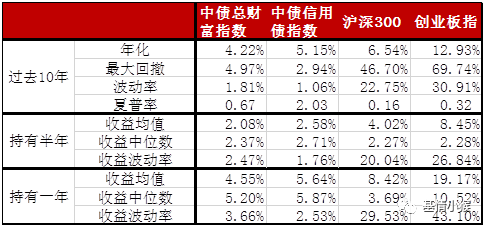

据Wind统计的结果显示,“固收+”的收益表现很稳。

“固收+”的典型代表——偏债混合型基金、灵活配置混合型基金(股票仓位30%以下)、混合债券型二级基金、混合债券型一级基金,它们今年以来(2021-1-1至2021-3-3)平均收益分别为1.26%、1.65%、0.80%、0.21%。

牛年以来市场大跌时(2021-2-18至2021-3-3),它们平均收益-1.41%、

-1.29%、-0.73%、0.73%。

如果把时间拉长至一年,2020年全年,上述“固收+”策略产品的收益为14.40%、17.08%、9.60%、4.71%。

如果与偏股混合型基金作一个对比,“固收+”的特点非常突出。

偏股混合型基金今年以来(2021-1-1至2021-3-3)平均收益1.77%,同比略高于“固收+”策略产品。

但当牛年以来市场大跌时(2021-2-18至2021-3-3),偏股混合型基金平均收益为-7.64%,“固收+”策略产品的跌幅远小于偏股混合型基金,甚至混合债券型一级基金的收益在股市大跌中还能保持正收益。

如果把时间拉长至一年,2020年全年,偏股混合型基金的平均收益高达58.38%,远远高于“固收+”策略产品的涨幅。

而如果对比对象是债券型基金,其今年以来(2021-1-1至2021-3-3)平均收益为0.33%;当牛年以来市场大跌时(2021-2-18至2021-3-3),债券型基金平均收益为0.05%;2020年全年,债券型基金的平均收益为4.10%。

总体来看,今年以来,以及去年一整年,“固收+”策略产品的平均收益高于债券型产品。但在市场大跌时,“固收+”策略产品表现大多不如债券型基金。

简单地来说,长期来看,固收+基金的收益小于权益类基金,但大于固收类基金;而在市场大跌时,固收+基金的收益也往往是处于权益类基金和固收类基金之间。

南方基金指出,如果比较收益,相对于债券基金、银行理财、甚至原来所谓的无风险资产信托,固收+基金的收益率较高。

“比较风险上,风险性我们一般用回撤指标观察,固收+产品的回撤实际上比股票型基金的回撤要小得多。同时,债市前一两个月因为信用债违约的问题也出现一定调整。综合风险和收益来说,可能固收+产品相对比较高,这是今年固收+非常火爆的重要原因。”南方基金指出。

基金公司大力布局摸底

据记者了解,目前许多基金公司都在大力布局“固收+”。

为更好地发展固收+,南方基金专门成立了一个新的部门叫做“混合资产投资部”。

据介绍,南方基金之所以成立混合资产投资部,核心是从满足客户需求和提升投资效率角度出发。一是固收+产品投资范围横跨股票和债券,成立混合资产部,有利于内部管理;二是固收+产品构造品类多,未来股指期货、国债期货、商品期货也有可能陆续融入进来,无论是个人还是机构对固收+产品需求都越来越旺盛,成立新部门有利于更好地满足客户需求;三是有利于提升投资效率。

其中,固收+投资在大类资产配置方面,需要有各类专业团队支持,比如需要在定增、可转债、大宗交易、股指期货等方面做一些输出,为基金经理提供更好的服务。

兴证全球基金固定收益部副总监表示:“未来固收+是公司发展的重点,希望可以在固收+这条产品线上做出特色。未来仍会根据投资者的需求去完善固收+的产品线,不断壮大公司在固收+这块能力。”

中欧基金表示,“固收+”产品矩阵分为较低风险“固收+”(如中欧琪和)、稳健“固收+”(如中欧双利)和积极“固收+”(如中欧可转债)。

中信保诚基金表示,公司成立专门部门负责“固收+”产品投资,目前已经形成了一条涵盖一级债基策略、二级债基策略、偏债混合策略、打新策略的完整产品序列。

(作者:庞华玮 编辑:李新江)

扫二维码,3分钟极速开户>>