来源:中信保诚基金

在之前的文章中,我们讨论了两个问题:

第一,为什么要进行养老投资规划?

第二,为什么养老投资规划要趁早?

那么在选定了实力团队的养老目标基金后,该采用什么样的正确姿势进行投资呢?

告诉你一个适合普通投资者的招式:

养老目标基金+基金定投,更配哦!

为什么说养老目标基金适合定投

首先,从投资目标来看,养老目标基金是一种长期投资的产品。

进行养老投资的目标是什么?是为了满足退休生活、养老生活中的财务需求,这就注定了,养老投资是贯穿生命周期的长期投资。

而为养老而生的养老目标基金,也是一种长期投资品。

在投资养老目标基金未来的10年、20年甚至更长的时间里,投资者需要有足够的耐心。

做这么长时间的投资,采用基金定投,逐步投入、长期投入,就相对更为适合了。

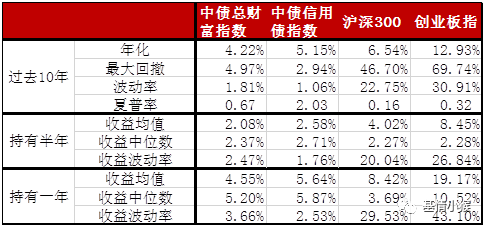

其次,从产品特性来看,养老FOF的风险收益特征,适合长期投资。

对投资者而言,养老投资是为了满足退休后的消费、医疗等需求,安全性是首要诉求,更多地强调风险控制,而不是追求短期高弹性、高回报。

落实到投资管理中,也就要求管理人能够立足于中长期视角,通过追求较高的收益风险比,帮助投资者实现长期稳健增值。

因此投资养老目标基金,不会在短期获得较高回报,我们需要有长远的收益预期,通过基金定投慢慢积累财富。

最后,从投资者现金流来看,年轻时难以拿出一大笔钱投资。

养老投资是用年轻时的资金结余,为未来退休做的一项财务储备。

但很多人在年轻的时候,或刚刚参加工作收入有限,或需要承担其他资金支出的压力,很难一次性地投入一大笔资金。

因此,养老目标基金非常适合定投,在不影响日常生活工作的前提下,在一定期限内持续不断地投资,慢慢地“积少成多”、“聚沙成塔”。

如何做一份养老目标基金定投计划

说了这么多,到底该如何做一份合适的养老目标定投计划,具体如何操作?分四步:

Setp1. 建立养老定投基金账户。

为养老定投,最忌动摇不定、中途退出,做好了定投养老的计划,首先得建立一个长期定投账户,这个账户必须得和其他基金账户完全隔离开,坚持做到退休前只进不出。

Setp2. 选择合适的养老目标基金。

建好了独立账户,第二步,就是往里面放一只合适的养老目标基金。

选择一款养老FOF之前,最重要的是选择一支专业的养老投资队伍。

为了满足工薪一族的养老投资需求,实力平台中信保诚发行了一只新的养老目标基金——中信保诚养老目标日期2035三年持有期FOF,投资者可重点关注。

从投资团队来看,中信保诚基金多策略与组合投资部,背景多元,经验丰富,均具备大型银行、基金公司从业经历,具有成熟的FOF投资框架、资产配置逻辑。

此外,拟任基金经理李争争博士,10年以上金融从业经验,其中4年以上保险公司账户管理经验,2019年6月加入中信保诚基金。

2013年加入中国太平洋人寿保险股份有限公司账户与委托投资管理部,从事资产配置、账户管理、委托专户、FOF等方面的投资工作。

2005年加入全国社会保障基金理事会信息研究部,从事信息系统、投资风险、绩效评估及归因等方面的研究工作。

从投资策略来看,该基金持续关注大类资产战略配置,又将结合中短期市场预判,对投资组合中资产类别和市场风格进行战术调整。

此外,该基金将以定性和定量研究为基础,从全市场的基金中“优中选优”,并动态跟踪、动态调整,力争给投资人带来普惠养老的“一站式”体验。

Setp3. 确定每月定投金额和期限。

定投基金选好了,每月的定投金额应该是多少?

坚持两个原则:

第一,结合实际,量力而为。

每位投资者可以根据自己的积蓄情况、收入情况、未来的收入预期,以及距离退休的年限长短等等,来选择一个合适的金额。

由于投资养老目标基金是一个非常长期的行为,而且是个人投资组合资产配置行为的一个小部分,建议把投资额度控制是个人月收入的10%-15%内为宜。

第二,基于财富生长曲线,调整额度。

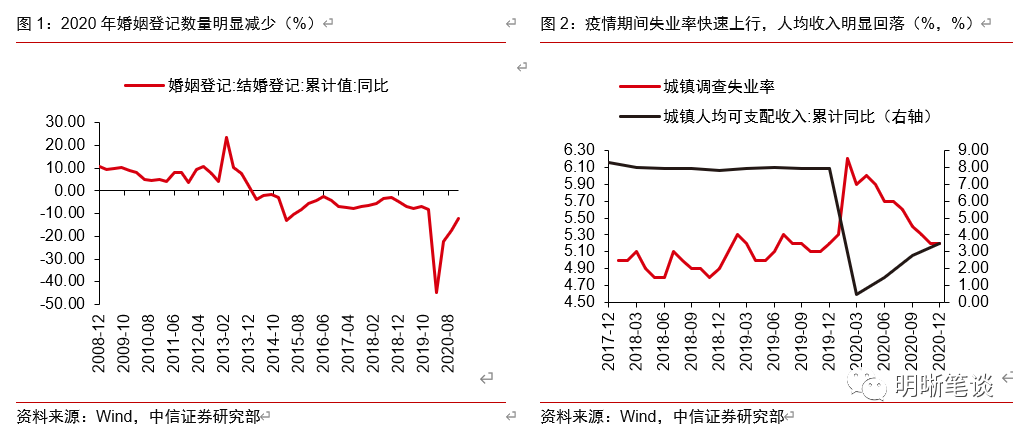

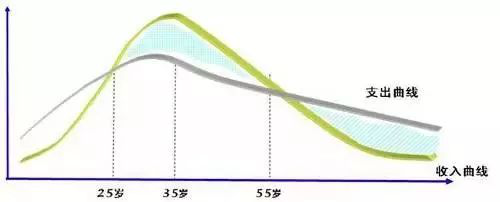

人生的财富曲线,往往会呈现一定的波动,年轻时刚刚工作收入有限,中年时正值事业巅峰收入大增,但随着年龄的递增,能够赚取的财富也将大概率降低。

人生的财富生长曲线

具体来说,人一生的财富积累,大致可以分为以下几个阶段:

萌芽期(20-25岁):即将进入职场或刚开始工作,尚无收入、收入偏低或职业不稳定,会经常因为金钱状况感到焦虑。

积累期(25-30岁):有3~5年工作经验,对未来有明确的财务规划,基本可以坚持执行。

清楚自己的收入与消费模式,不会过度为财务状况而忧心。

上升期(30-40岁):大部分人已经步入婚姻,甚至成为了父母。职场中坚,收入快速增长,但房贷等负担可能也比较大。

稳定期(40-55岁):收入水平已经到达了顶峰,有一定资金积累,但同时家庭财务压力也在加大,主要压力来源于赡养上一代和抚养子女。

养老期(55岁后):接近于退休,收入逐步减少然后趋于平稳,大部分来源于退休工资和财务性收入,开销也会减少,潜在大额支出为疾病治疗。

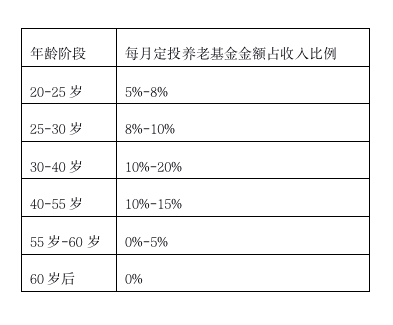

在定投过程中,也可以根据财富生长曲线调整每个月的投入金额,年轻时投入较少、中年时投入增多,接近退休时投入慢慢降低,具体可以下表作为参考。

此外,关于养老定投的期限,一般是越早开始定投越好,坚持定投15年、20年甚至更长。

根据财富生长曲线安排养老基金定投金额

Setp4.退休后分批提取,安享晚年。

退休后,我们失去了财富创造的能力,但日常花销、娱乐出游、医疗保健等处处需要支出。

不过,通过长期的定投积累,养老账户已经积累丰厚的本金和收益,此时我们该如何提取养老目标基金中的资产呢?是一次性提取还是分批提取?

小编的建议如下:

第一,按月提取相对固定的数额,以满足退休生活的日常所需,具体提取金额视各人的生活水平和每月需要的具体数额而定。

第二,娱乐出游、医疗保健等偶然性需求,可按需求一次性提取足额资金。

第三,剩余的资金可继续持仓养老目标基金,此时,养老目标基金已经根据“下滑轨道”设计,将大部分资产投资于风险相对较小的固收资产,可以继续帮助资产保值增值,为已经退休的我们创造性财务收入。

以上就是养老基金定投的小窍门,你学会了吗?马上开设一个独立养老账户,从现在开始实践养老投资吧!