热点栏目

热点栏目 3月1日,A股三大指数高开高走,出现反弹行情,不过从牛年春节后A股的总体表现来看,三大指数均出现较大幅度回撤,外资净流入放缓,不过一些顺周期板块被外资大手笔“扫货”。据东方财富Chioce数据,2月18日至2月26日,7个交易日外资净买入中国平安13.4亿元,位列A股第一名,净买入招商银行10.5亿元,位列A股第二名。“A股三傻”中的银行、保险股节后成外资青睐主角。

银行、保险等顺周期板块龙头被外资“扫货”,与诸多因素有关:一是银行、保险股的基本面有望走出低谷,业绩复苏预期强烈;二是部分机构抱团股估值持续上升,引发市场对“泡沫化”的担忧,投资者获利后调仓换股,转向低估值银行保险股;三是通胀预期驱动银行、保险股估值修复。

中再资产管理股份有限公司党委书记、总经理、中国保险资产管理业协会行业发展研究专业委员会主任委员于春玲表示,展望2021年,权益资产方面,须防范核心资产的泡沫化,防范市场波动。过往一年,当固定收益资产贡献收益的空间不断缩窄时,市场参与者普遍将目光转移到权益市场,在向权益资产要收益的同时,也推升了权益资产的估值屡创新高。“站在当下更要关注核心资产的价值是源于盈利的‘护城河’,还是拥挤交易下的‘泡沫’。这意味着我们在投资策略上对于企业整体质地和安全边际的要求提升”。

基本面持续复苏

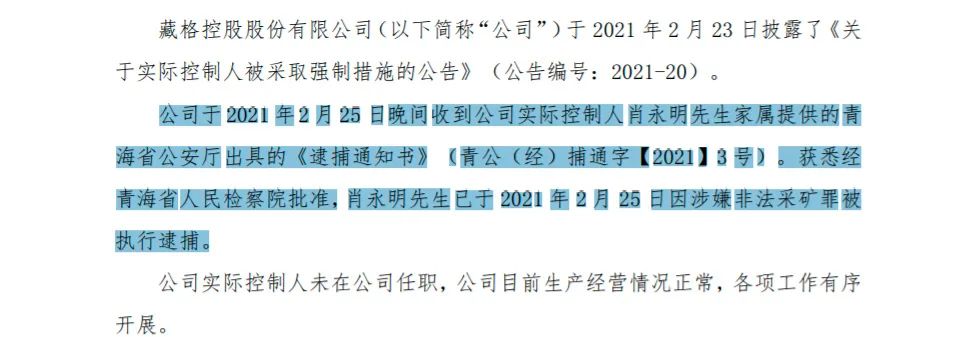

外资买入银行保险股

春节后,外资大手笔买入银行保险股。沪港通十大上榜活跃成交股数据显示,2月18日至2月26日,中国平安与招商银行连续7个交易日位列十大活跃成交股,中国平安被北向资金净买入额最高,达13.4亿元;招商银行次之,净买入10.5亿元。

银行保险股基本面持续复苏是近期这两大板块走强的主因。

近日披露的保费数据显示,中国人寿、中国平安、中国人保、中国太保和新华保险五大上市险企1月份合计实现保费收入5615亿元,较去年同期增长6.26%,保费增速回暖迹象明显。

从被外资重点买入的中国平安来看,寿险是其核心业务所在,在中国平安净利润构成占比长期维持在六至七成。从去年全年来看,中国平安的寿险及健康险新业务价值为495.75亿元,同比下降了34.7%,新业务价值率下降了14个百分点。不过今年1月份业绩改善较为明显,1月份中国平安寿险及健康险个人业务收入为1012亿元,同比下滑4.55%,主要是由于续期业务的下滑拖累,而该公司1月份新业务收入348亿元,同比增长31%,扭转了去年的下滑局面。

对于今年新业务价值的预期,中国平安联席首席执行官陈心颖表示会有一个正增长,“但是要看到真正的效果,要等到2022年,等我们整个改革推完,还有整个市场、疫情的缓解”。

实际上,从去年四季度以来,一些外资机构就开始重仓保险股。2月25日,全球最大主权基金――挪威政府全球养老基金持仓数据曝光:截至2020年底,该基金持仓中包含742家中国公司,对于A股的第一大重仓股并不是贵州茅台,而是中国平安。

除了中国平安之外,一些外资机构也加仓了中国太保。虽然中国太保未进入沪港通十大活跃成交股,具体净买入额数据无法得知,但沪深港通中央持股结算记录显示,截至2月26日,外资对中国太保的持股较春节前增长4%。

作为外资重点买入的银行股,今年也有望迎来业绩持续修复。根据数据统计,截至目前,共有20余家A股上市银行披露了2020年业绩快报和年度报告。仅华夏银行和浦发银行净利润出现微跌,其他全部正增长,且多家银行去年四季度业绩快速增长。

安信证券表示,近期银行板块有所调整,部分龙头个股出现连续下跌,主要是短期交易情绪的影响,银行股核心逻辑并未破坏,这只是银行股内部轮动的结果,而非银行股行情的结束。东莞证券也表示,经济复苏大环境中,贷款规模增长与息差走阔有利于银行业绩改善,持续看好银行基本面改善;当前银行不良资产已逐步清出,基本面改善将打开行业估值修复通道。

多因素共振

银行保险股或持续反弹

除业绩复苏预期提升之外,随着今年货币、财政政策边际收紧预期的出现,部分机构抱团股估值持续上升,引发市场对“泡沫化”担忧,投资者进一步转向低估值的银行保险股。此外,通胀预期也驱动银行、保险股估值修复。

于春玲认为,宏观政策退出疫情应急模式,在强调“扭住供给侧结构性改革”目标的同时,转向更加“注重需求侧改革”,加之资管新规完成时限将近,市场虽然消除了对“急转弯”中“急”的顾虑,但仍预期2021年货币、财政政策有边际收紧的转向,总体上更加注重稳增长和防风险的平衡。

市场的这一担忧在春节后迅速引发市场轮动效应,从春季后北向资金买入数据来看,北向资金在净买入银行保险股的背后,是对白酒、生物医药龙头股的大幅卖出。2月18日至26日,北向资金大幅卖出贵州茅台、中国中免、上海机场等此前的机构抱团股,其中,贵州茅台净卖出额达29亿元,净卖出额位列A股第一名。与此同时,北向资金则净买入了中国平安、招商银行、兴业银行、紫金矿业、万华化学、华友钴业等顺周期板块个股。

于春玲表示,不确定的环境下,全球市场联动和闪崩、流动性断裂、违约风险高发、存量风险化解等均有所抬升。资产管理是风险和收益的平衡,目标是要获取风险调整后的收益。2021年权益资产方面,须防范核心资产的泡沫化,防范市场波动。

招商银行研究院也指出,从2月份市场表现来看,a股市场出现明显的风格切换现象,即前期表现强势的热门股跌势明显,而周期板块升势显著。市场的结构性变化,便是流动性谨慎预期以及通胀预期抬升的体现。在疫情影响逐渐减小、整体经济回暖、大宗商品价格上行的环境下,企业盈利预期向好,但考虑到市场流动性预期仍然谨慎,并且前期热门股估值已处于自身历史最高水平,估值相对不高、盈利受益于通胀上行的顺周期行业便具备较为明显的相对优势。

从险资的角度来看,一家中型险企资管部相关负责人对《证券日报》记者表示,目前险企持有股票以银行、地产等顺周期板块为主,去年一些险企还加仓了港股银行股,甚至是同业公司股票,顺周期个股在险资持股比例中常年占比较高,持股风格出现大调整的可能性不大,后续顺周期板块能否持续发力还有待观察。

扫二维码,3分钟极速开户>>