来源:FOF

随着五家公募MOM正式获批,具有“配置更多元、投资更专业、风控更有效、费用更简单”特点的MOM正式进入大众视野。MOM基金对投资者的配置价值体现在哪里?它可以解决投资者的哪些问题?从事私人银行工作25年、交通银行总行私人银行部首席财富顾问陈伯宪近日在创金合信基金主办的“MOM中国主题投资论坛”上表示,MOM基金选择优秀的经理人帮投资者来打理资产,使得基金选择不再成为难题。他还提出“资产配置是唯一免费的午餐”,要警惕市场顺风逆流。

本文核心观点:

1.MOM为投资者“指点迷津”,基金选择不再困难

2.“现在该不该买以及该买什么”——最好交给专业投资者

3.去散户成市场趋势,资产配置需要重视

4.关注标准普尔四象限图,MOM基金或是不错选择

5.优先看重风险,警惕市场“顺风逆流”

6.资产配置是唯一免费的午餐 做投资你至少要有四笔钱

全文精彩分享:

MOM为投资者“指点迷津”,基金选择不再困难

金融界网:MOM基金是管理人中的管理人,这样的模式并不是第一天出现的,它在境外已经运行很多年了。结合实践,谈谈您对MOM基金模式价值的理解。

陈伯宪:存在事物必定有其价值,MOM基金模式的价值之一就是可以解决客户常常问我的一些问题。虽然我一直在总行,但一直在接触一线,一直在谈客户。我总结客户最常问到的三个问题,第一,现在该不该买?尤其现在市场处于相对高点,其实不只是现在,之前在还没有那么高的时候,客户也问我该不该买。第二是该买什么?希望我能给他指点迷津。第三个到底要买哪档基金或哪一些基金?

实际上MOM基金可以有效解决客户的第三个问题,即到底该选什么基金。其实,这不是一个简单的过程,好多人在选基金的的时候,就选今年操作绩效还不错的,排名前几名的。但很不幸的,经过我们投研团队研究了2015年至2019的基金表现(2015年500多档基金到2019年的800多档基金),我们发现,当年基金操作绩效前10名的,在次年的表现往往不尽如人意。比如说2015年前10名的,到2016年能维持在前100名都寥寥无几。为什么他的绩效可以在当年排名在前10名或者绩效表现特别好,其实可能与基金经理个人的风格有关,他会很专注地重押在一些个股上面,因为它重押,而这些个股当年又跑得非常的好,所以他的基金排名会特别的靠前。但次年风格一转换,风口一改变,它的绩效表现就有可能没有那么好。

所以到底要选哪一档基金,是很多客户都会遇到的难题。而MOM基金可以帮我们解决这个问题。因为MOM基金通过专业的管理人去筛选一些还不错的基金管理人,然后在不同风格的管理人间进行配置,做互补的动作,所以就不会出现我刚刚所说的那种情况——由于风格过于单一,当年跑得特别好,次年可能就不好。所以MOM基金就体现了它存在的重要价值。

“现在该不该买以及该买什么”——最好交给专业投资者

金融界网:机构在帮投资者做资产配置时会遇到很多难点,您觉得MOM的发展有助于解决资产配置相关问题的吗?

陈伯宪:确实,我们在帮客户做资产配置的时候会遇到一些问题,比如说我们会告诉客户,资产配置比例出来了,为什么是这个比例?我们投研团队对市场有一个基本的看法后,把各个板块的看法套入到模型,我们针对客户不同的风险属性,最终形成五大类资产配置的比例。我们想象得特别美好,但在操作上面其实很困难。

比如我们要做股债配置,股和债分别多少比例?什么时候去做再平衡?什么时候我们要去做调整?实际上这些操作对客户而言,是非常困难的。所以我们一直在说专业的人做专业的事情,我们投研团队也希望带领一线,帮客户做这样的事情。但反过来,如果今天我们用MOM基金,它就能解决一部分难题,因为有管理人去筛选专业的管理人,他自己去做配置,所以我们就可以用这个工具来帮投资人去解决他最关注的第三个问题。

金融界网:那“现在该不该买以及该买什么”这两个问题您会怎么解答呢?

陈伯宪:首先关于什么时候该买?就是通常说的“择时”。我们在做归因分析的时候,发现择时其实是无效的,我们所有人美好的愿景都是在市场有波动的时候,我们能像神仙一样,可以抓住市场的低点,并能在高点卖出。现实中好多股市专家或者专业人士告诉我们,投资最忌讳追高杀低,老实说,这是对的话,也是废话,因为市场上大部分人都期望低买高卖,但市场是残酷的。经过实践证明,市场高点的时候,刚好会是开户数的最高点,大家一窝蜂地进场;而市场在低点的时候,几乎没有人参与,也少有人开户,这就是市场。所以我要跟大家讲“择时”真的是无效的。

其次,到底要买什么?老实说,我自己也会买股票,但那只是我个人一小部分的投资行为,绝对不是我投资的大头,原因是什么?各位应该听过巴菲特与华尔街十年赌约的故事,2007年的时候,巴菲特认为大部分的经理人没有办法战胜市场,他就愿意跟大家来做一个赌约,就是赌10年时间,看看有没有经理人的投资绩效能够跑赢标普500指数。结果有一些对冲基金经理赴约,2007年赌约生效,2008年发生了全球金融海啸,所以在2008年的时候,大部分基金经理都跑赢了大盘。然而,赌约赌的不是一年、两年,赌的是十年。从2009年开始,接下来9年时间,几乎所有的经理人每年都跑输大盘,最终巴菲特赢得了那一场赌约。所以我要跟各位讲一件事情,巴菲特被公认为股神,他认为自己没有择股能力,凭什么我们认为我们有?但在境内,我们发现的确在目前有一些基金经理能有一点择股赚取阿尔法的能力,但都仅仅是少数,而且还要是专业的团队才行。

去散户成市场趋势,资产配置需要重视

金融界网:除了回答投资人关心的问题,请您再给投资者一些建议。

陈伯宪:第一,我建议各位能够像机构一样投资,学会做资产配置。我想未来的市场会是一个去散户化的过程,专业的事交给专业的人来做。除了我们让机构来帮我们去做投资之外,我们自己的投资也要像机构一样,很多人在投资上面还是单押个股或单一板块,但是我想跟各位讲单押真的风险特别的大。

当我们去研究耶鲁或者哈佛的校园捐赠基金时,你会发现一件事情,他们在做投资的时候,从来不是单押某一个板块或一类资产。能帮耶鲁、哈佛校园捐赠基金去做操盘的那些人是多么的聪明优秀,这么优秀的人都不会单押某一个板块或一类资产,凭什么我们觉得我们有能力可以单押某一个板块或一类资产?所以我一直在讲资产配置,它是真实的,它不是一个口号。

第二,我建议各位“真的能够做时间的朋友”,这件事情对各位特别重要。境外有一些统计的数字,比如说统计二三十年美国基金的平均年化收益大概百分之十几左右,但是投资基金的基民的平均年化收益不到基金收益的一半,你可能会觉得说这个是国外的情况,国内不一样。我告诉各位,国内其实更严重,某一个媒体做过一个统计,2019年的时候某一档基金的年化收益率是60%,而投这档基金大概有1万个投资人,这1万名投资者里面,收益率超过30%的占比仅仅只有0.1%。中欧基金做过一个统计,我们在做基金投资的时候,三个月内卖掉的竟然超过50%,这代表了一件事情,我们把基金投资当成了股票操作了,所以我们没有办法做时间的朋友,就没有办法长期稳定地获得基金带给我们的收益。市场上现在有一些基金卖的特别好,剁手型基金,也就是三年定开,三年我不让你卖,有的时候反而是这种基金让投资人真的能挣到钱。

第三,建议在市场上投资,不能只看收益。好多客户问我,哪一档收益最高,实际上并不是的,收益高的相对波动就大,这是合逻辑的。如果你只看收益,你会发现它波动很大,不一定拿得住。我们投研团队做过一个统计,过去十几年当中,如果你放A股,它的年化报酬率其实有百分之十几,但是在过去15年里面,你只要错过涨幅最高的20天,你的年化平均收益率会降到负值,也就是会亏损。所以我希望各位在投资上面,一定要考量自己的风险承受能力,才能抱得住和抱着稳。

关注标准普尔四象限图,MOM基金或是不错选择

金融界网:您在刚才投资建议里提到不能将所有的资产都单押在一个地方,那我们应该怎么做呢?

陈伯宪:最简单的标准普尔四象限图,你至少要有四笔钱,第一笔,日常生活要用的钱,即使MOM基金再好,我们不能把我们所有的身家都放在这类基金里面,我们还是要有下个月吃饭的钱,短时间要用的钱;第二笔,救命的钱,保险还是很重要的,保险是救命的钱;第三笔,你未来要达成某一个目标需要的钱,这部分钱也要稳定。比如子女教育,退休养老规划;最后,要有生钱的钱,生钱的钱我们当然就可以投资在这样的基金里面,让专业的人帮我们做专业的事,MOM基金选择更优秀的经理人来帮我们打理这部分的资产,可能也是我们不错的选择。

优先看重风险,警惕市场“顺风逆流”

金融界网:您有超25年的私人银行工作经验,结合工作实践谈谈您再帮客户做配置时的观察和思考。

陈伯宪:近期我参加了一场不错的论坛,嘉宾有非常知名的公募基金经理和私募基金经理,不管是客户还是嘉宾,大部分在讨论市场上到底还有哪些机会,该怎么投资。

有些人说现在投资很简单,就去买指数,买指数还觉得不够过瘾的话,就买指数里面权重最大的那几档。因为他说热钱还在进来,大家还在买基金,所以买了基金之后,他还是会投资在最热门的、最高档的、最贵的那几只股票,所以他说你直接这样做就好了。另外也有基金经理分享,说他会去选一些比较冷门的投资机会。

我觉得不管是前者还是后者,我们看到的都是市场上的一些机会。但是,我跟各位讲的是,因为我从事私人银行工作已经25年了,在我的职业习惯里面,在帮客户去做配置,去做投资的时候,我会优先看重风险。当市场上这么多人狂欢的时候,我相信大家看到的都是机会,但是当大家只看到机会忽略风险的时候,风险就可能突然间来临。

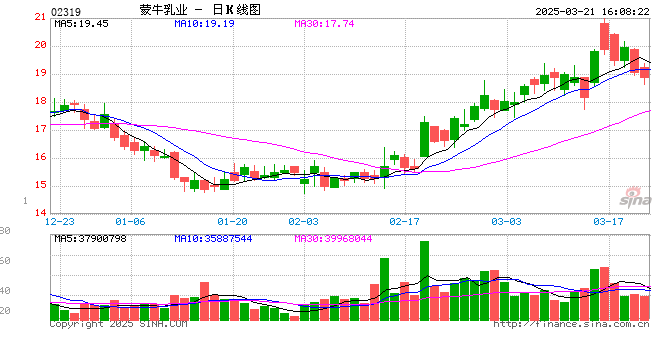

我前段时间去参加一个会议,有一段话其实让我印象也很深刻,2020年对投资来说是一个非常好的机会,因为发生了疫情,我们的数据特别的不好,基本面不好,它是一个逆风的情况。疫情那么严重,所以国家会有很多流动性的支持,全球各个国家都在做差不多的事情,实际上它是顺流,所以它是一个很难得的投资机会。

但是我们来到2021,我还是想要给各位提个醒,疫苗研发出来了,疫情也会慢慢过去,我相信2021应该会是一个不错的年,每一季度看到的数据应该会越来越好,它会是一个顺风的时代。但是,各位有没有想过,我们的流动性是否可能会转向?我们的政策提示货币政策不会“急转弯”,但是我们已经在考虑转弯了,未来还是要转弯,所以未来的市场风格可能会切换,它可能会变成“顺风逆流”的情况。我们在投资上面,是不是应该更加的注意和更加的小心!

资产配置是唯一免费的午餐 做投资你至少要有四笔钱

金融界网:谈及资产配置,固收类资产中的债券基金就是必提品类,请您也分享一看法。

陈伯宪:此前我参加的那个论坛里面除我以外,没有人提到配置,也没有人提到债券,债券在去年一年让大家很不舒服,在投资的过程当中很不愉悦,我自己的投资里面也含有债券型基金,一副要死不活的感觉,而股票型基金的确让我开心很多,但是我要告诉各位,当大家都不太理它,都不太在意它,将它弃之如敝屣的时候,说不定它的配置价值就慢慢地浮现了,这就是我想要跟各位讲的配置。

资产配置是老掉牙的话题,但资产配置真的不是只有鸡蛋跟篮子的故事而已,它是一个很严谨、很科学的过程。马科维茨在1990年凭借资产配置理论获得诺贝尔经济学奖。

大道至简,最后我们还是要回归本质,如果我们在讲资产配置,在讲股跟债的配置,各位可能觉得很麻烦,不知道如何选基金,MOM基金可能会是我们可以选择的一种解决方案。但你除了买MOM基金之外,还是要去做配置,不能将所有的资产都单押在一个地方。

最简单的标准普尔四象限图,你至少要有四笔钱,第一笔,日常生活要用的钱,即使MOM基金再好,我们不能把我们所有的身家都放在这类基金里面,我们还是要有下个月吃饭的钱,短时间要用的钱;第二笔,救命的钱,保险还是很重要的,保险是救命的钱;第三笔,你未来要达成某一个目标需要的钱,这部分钱也要稳定。比如子女教育,退休养老规划;最后,要有生钱的钱,生钱的钱我们当然就可以投资在这样的基金里面,让专业的人帮我们做专业的事,MOM基金选择更优秀的经理人来帮我们打理这部分的资产,可能也是我们不错的选择。

最后一句话,资产配置是唯一免费的午餐,希望各位在市场这么狂欢的时候,永远要记住今年我们可能是顺风逆流,还是要特别的小心。大家都很狂欢的时候,你要保持冷静。