本文源自:中国基金报

春节过后,资金撤出部分估值偏高的“核心资产”,A股市场震荡加剧。部分个人投资者开始转向关注“固收+”产品,机构投资者方面,一些带有打新策略的偏债混合型基金受到青睐。

也有业内人士反馈,由于担心底仓波动,影响打新收益的确定性,部分机构投资者对认购新成立的打新基金仍存顾虑。

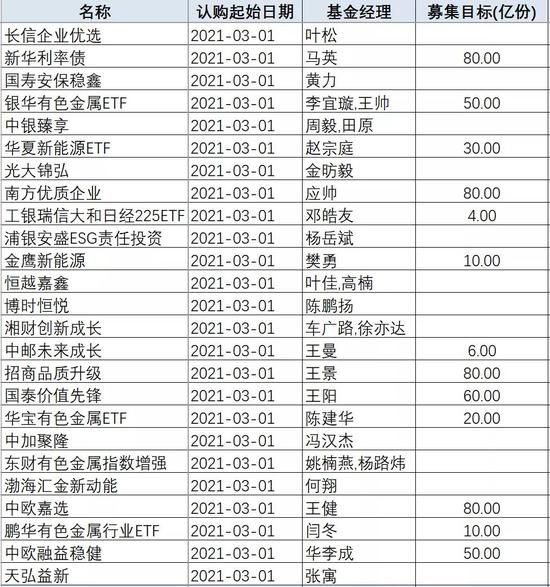

近期,多只成立规模刚刚超过2亿,成立户数在200户附近的混合型基金陆续成立,在业内人士看来,这部分产品应为机构定制的打新基金。

一位基金公司人士透露,一般打新基金都有类似特征:偏债混合型、发行速度快、成立规模2亿出头、认购户200多。

创金合信鑫祥混合基金合同生效公告显示,该基金成立于2月初,成立规模2.07亿元,其中A类份额认购金额17.4万元,C类份额认购金额2.06亿元,募集有效认购总户数为399户。

申万菱信宜选混合基金2月3日开始募集,两天就结束募集,最终成立规模为2亿元,认购户数308户。

除此之外,招商稳兴、民生加银汇利、永赢鑫欣混合等基金也具有类似特征。

上述基金公司人士表示,这些基金均是机构版的打新基金,随着申购资金陆续进入,产品在达到预期规模之后会限制大额申购。

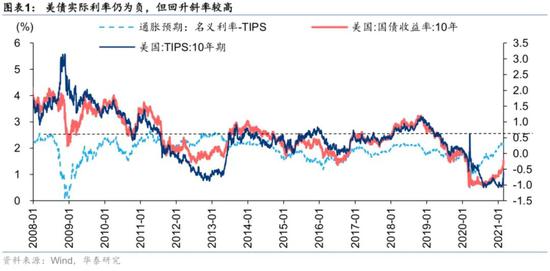

“目前债券市场收益率偏低,而股票市场风险较高,以20%左右的股票仓位作为底仓,辅以打新策略的产品风险较为可控,风险收益比更优。机构对这类基金的拟任基金经理没什么要求,更多是看基金的投资策略。这类基金的客户主要是保险机构及银行理财子公司。”北京一位基金公司人士透露。

创金合信基金表示,机构投资者投资混合型基金,是要寻求收益相对平滑的资产,混合型基金有固收+、股债平衡、偏股混合等多种形态,相对股票型基金、偏股混合型基金在控制波动率、回撤幅度方面有更多的选择。其中包含打新策略的混合型基金还可以有比较稳定的打新收益。“我们观察发现,机构投资者比较偏好风格稳定、回撤控制能力较强、打新定价能力突出的基金经理。”

“此前打新基金主要以灵活配置混合基金为主,但在上报时,监管要求说明灵活配置混合基金仓位运作变动的具体规则,因此新近成立的打新基金主要是偏债混合型。”一位基金公司产品部人士说。

在业内人士看来,存量打新基金纷纷限制大额申购是机构客户转向新成立的打新基金的原因。当前A股市场震荡较大,部分机构担心底仓波动,对认购打新基金持观望态度。

“经过测算,打新基金的最佳规模是7亿-8亿,规模太大容易摊薄打新收益,大部分打新基金到了一定规模就会限制大额申购,这也是部分机构寻求新成立打新基金的原因。”一位业内人士透露。不过,他也强调,目前打新基金的需求并没有想象中大,一些机构担心底仓资产出现波动,不愿意参与新成立打新基金初期建仓过程。通常情况下,从建仓到可以打新大致需要20天左右,有的机构更愿意等待老的打新基金空出额度。

一位基金公司机构投资部总监也反馈了类似的情况,“大部分机构还是愿意投资打新基金,但希望等到股票底仓完成建仓,规模做到4亿-5亿适宜打新时,他们再进行申购。而现在的问题是,已经建仓并运作的打新基金基本都已经限制了大额申购,若采取分散投资的方式,只能每只打新基金申购一两千万额度,达不到机构想要配置的金额上限。这样一来,部分机构转而愿意拿出资金认购新的打新基金,不过这样做的机构不算多。”

“虽然目前打新收益还可以,但新基金从上报到产品获批,再到建仓打新,可能需要3个月,周期相对较长,3个月之后打新收益如何很难判断。因此大部分机构不愿意等待,有存量打新基金额度空出来就买一点。只有少部分机构愿意与基金公司合作成立新的打新基金。”上海一位基金公司机构投资部人士说。

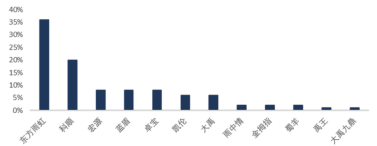

“参与认购打新基金的意向机构客户不算特别多,一方面原因是近期股市波动,另一方面,科创板及创业板打新热度也不如去年。”上述基金公司人士说。