从粉圈成立到隐见瓦解,前后也不过几个月,“坤坤出圈记”也成了新基民的“成长日记”。

还没有“养基”?你Out了!从去年年中开始,“基金热”愈演愈烈,很多年轻人在社交平台和亲友伙伴以及关注的“大V”那里获得了理财知识普及,这些“90后”“95后”互相裹挟着冲向市场。

短期内天量资金涌入基金,也将“抱团股”推向危险的高处。而市场,总在意想不到的时候给初来者上课。

据Choice统计,2月18日~26日,农历新年后7个交易日里,贵州茅台(600519.SH)市值缩水6007.39亿元,五粮液(000858.SZ)市值缩水2431.83亿元,泸州老窖(000569.SZ)、山西汾酒(600809.SH )市值分别蒸发1153.93亿元、1136.82亿元,洋河股份(002304.SZ)市值缩水599.93亿元。

节前以茅台为首的抱团白酒股涨上热搜,节后却跌上热搜;节前以重仓白酒登顶的易方达基金经理张坤,也在节后变得有些褒贬不一。重仓它们的公募基金损失惨重,张坤的“粉丝后援会”炸开了锅,多位基金经理被恶搞。基民为宣泄,甚至制作了基金经理集体“蚂蚁呀嘿”的鬼畜恶搞视频,张坤、萧楠、刘彦春、蔡松嵩、葛兰、王宗合、朱少醒、刘格菘等无一幸免。

从粉圈成立到隐见瓦解,前后也不过几个月。

“新基民成长记”

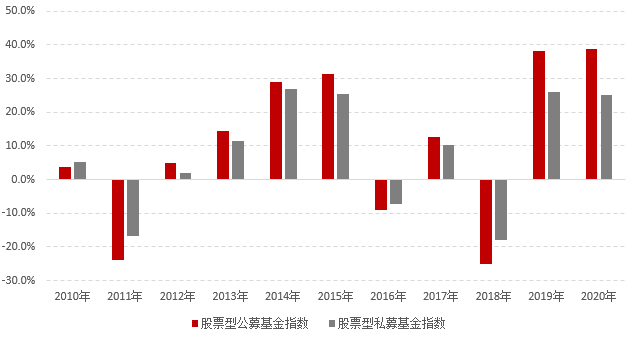

2006年以来,以公募基金为代表的机构投资者逐渐崛起为A股非常重要的一股力量。2020年,以公募基金为代表的机构投资者形成明显“抱团”,跑赢大盘的业绩吸引投资者争先申购,致使更多的资金投向了同一批抱团股。

在所有的抱团股中,公募的“喝酒”热情尤其高涨。从绝对数字来看,去年四季度贵州茅台重仓家数及重仓市值领跑A股,重仓家数多达1661家,连续第6个季度排名重仓家数第一,持股总市值超1660亿元。据不完全统计,持有超100万股贵州茅台的基金有10只,持有贵州茅台占其净值比超过10%的基金有47只,持有超100万股五粮液的基金数则位列第二。

“喝酒行情”不仅再次“成就”了茅台,也让重仓白酒的基金经理们破圈。明星基金经理中,易方达的张坤和萧楠、鹏华基金的王宗合以及景顺长城的刘彦春因为长期重仓白酒而被网友并称为“白酒四大天王”。其中,张坤的呼声最高。

2008年张坤加入易方达,做过行业研究员,也当过基金经理助理。2012年9月,他开始任职易方达中小盘的基金经理,管理至今8年有余,最高总回报率近800%。2020年基金四季报显示,张坤在管主动权益类基金总规模达1255.11亿元,成为公募基金史上第一位在管主动权益类基金规模超千亿的基金经理。

据悉,张坤掌管的易方达蓝筹精选和易方达中小盘混合前十大持仓股中都包括贵州茅台、洋河股份、五粮液和泸州老窖,被称为基金圈的“酒神”。其中,张坤最偏爱的始终是贵州茅台,从2013年持有至今。

白酒股大涨后,张坤的粉丝迅速在微博成立易方达张坤全国后援会。截至截稿,后援会粉丝多达26974人。“iKun(爱坤)”也不仅仅是流量艺人蔡徐坤粉丝在微博的专属应援语,张坤的“投资跟随粉”甚至在互联网上喊出了“坤坤勇敢飞,iKun永相随!”的口号,张坤的表情包成为粉丝“暗自互认”的方式之一。“世界三大知名酒庄:罗曼尼康帝、拉菲、易方达”也成为了投资圈最火的梗。

以张坤为首的基金经理之所以能迅速破圈,除了茅台的“加持”,或许和新一代基民的特性有关。数据显示,2020年新增“基民”中,“90后”人数过半,买基金也不单只存在金融属性,更多了一项社交属性。这些“90后”新基民们,正是互联网时代的“原住民”,乐意通过小红书、抖音、B站等平台讨论基金进行社交。由于非常熟悉粉圈文化,在新基民的讨论中,基金经理也以类似“明星”的方式“出道”。

虽然市场中对基金抱团的诟病和批判早已有之,对茅台等个股估值过高的分析也不少见,然而从市场走势来看,“茅台信仰”似乎一直无懈可击,让多位行业分析师手撕研报、长吁短叹。

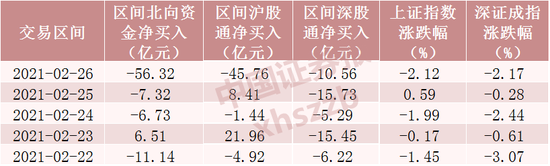

但农历新年后风向变了,下跌的几大行业板块中,白酒下跌最为惨烈。2月18日至今,中证白酒指数累计下跌20.8%,偏爱酒业龙头的股基净值也纷纷出现大幅回撤。北向资金已经在悄然调仓换股,转向银行、保险和地产等板块。

基金一哥张坤也迎来了至暗时刻。节前登上神坛的各大基金经理也纷纷跌落“王座”,明星基金经理的后援会开始动摇。这其中,以张坤的“投资跟随粉”反应最为激烈。

记者在易方达蓝筹精选混合股吧发现,在追随张坤的基民中,有的表示这是看清谁是“真粉”的机会,目前心无波澜还将继续支持、长久跟随。有的则表示自己已经失望,准备退出iKun后援会。

“爱坤”跌落

股价上涨可以“封神”;股价跌落,股神就“不会炒股了”吗?

春节后,“白酒四大天王”的日子都不好过。2月24日,泸州老窖跌停,贵州茅台下跌5.11%,五粮液、山西汾酒均下挫逾6%,之后继续下挫。也是从24日起,上述基金经理管理的重磅产品的实际净值和估算净值涨跌幅差距明显拉大。

来源:天天基金网

来源:天天基金网第一财经记者查阅公开资料发现,牛年迄今张坤的易方达蓝筹精选基金净值便一改此前涨势,全面跑输大盘,22日和24日的单日跌幅均超过5%。

易方达蓝筹精选走势数据 来源:天天基金网

易方达蓝筹精选走势数据 来源:天天基金网 易方达中小盘走势数据 来源:天天基金网

易方达中小盘走势数据 来源:天天基金网最近一个交易日(2月26日)数据显示,张坤管理的易方达中小盘、易方达蓝筹精选净值分别下跌3.25%、4.02%,而当天通过仓位监测的估算净值跌幅分别为2.27%、3.02%,与实际净值表现存在较大偏差,实际净值下跌更多。

截至2020年12月31日,易方达蓝筹精选前十大重仓股分别为贵州茅台、美团-W、洋河股份、腾讯控股、五粮液、香港交易所、泸州老窖、海康威视、爱尔眼科、颐海国际。

2月26日易方达蓝筹精选前十持仓股涨跌幅

2月26日易方达蓝筹精选前十持仓股涨跌幅易方达中小盘前十大重仓股分别为贵州茅台、洋河股份、泸州老窖、五粮液、通策医疗、美年健康、苏泊尔、上海机场、宇通客车、天坛生物。

2月26日易方达中小盘前十持仓股涨跌幅

2月26日易方达中小盘前十持仓股涨跌幅刘彦春管理的景顺长城鼎益混合(LOF)、景顺长城新兴成长混合26日实际净值分别下跌2.14%、1.97%,估算净值跌幅分别为2.00%、1.59%,同样存在“坤坤”的情况。

截至2020年12月31日,景顺长城鼎益混合(LOF)前十大重仓股分别为中国中免、泸州老窖、贵州茅台、迈瑞医疗、五粮液、山西汾酒、海大集团、晨光文具、恒瑞医药、伊利股份;景顺长城新兴成长混合前十大重仓股分别为中国中免、泸州老窖、贵州茅台、五粮液、迈瑞医疗、恒瑞医药、晨光文具、海大集团、古井贡酒、美的集团。

王宗合管理的鹏华匠心精选A实际净值下跌3.74%,估算净值的跌幅为3.26%。截至2020年12月31日,该产品前十大重仓股分别为美团-W、腾讯控股、贵州茅台、中国平安、小米集团-W、五粮液、山西汾酒、万华化学、药明生物、古井贡酒。

值得注意的是,上述基金每只基金在2020年四季度末的规模均在百亿元以上,其中易方达蓝筹精选、易方达中小盘规模合计超千亿,景顺长城新兴成长混合规模接近400亿元。

基金扎堆限购

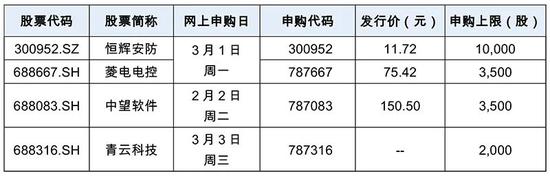

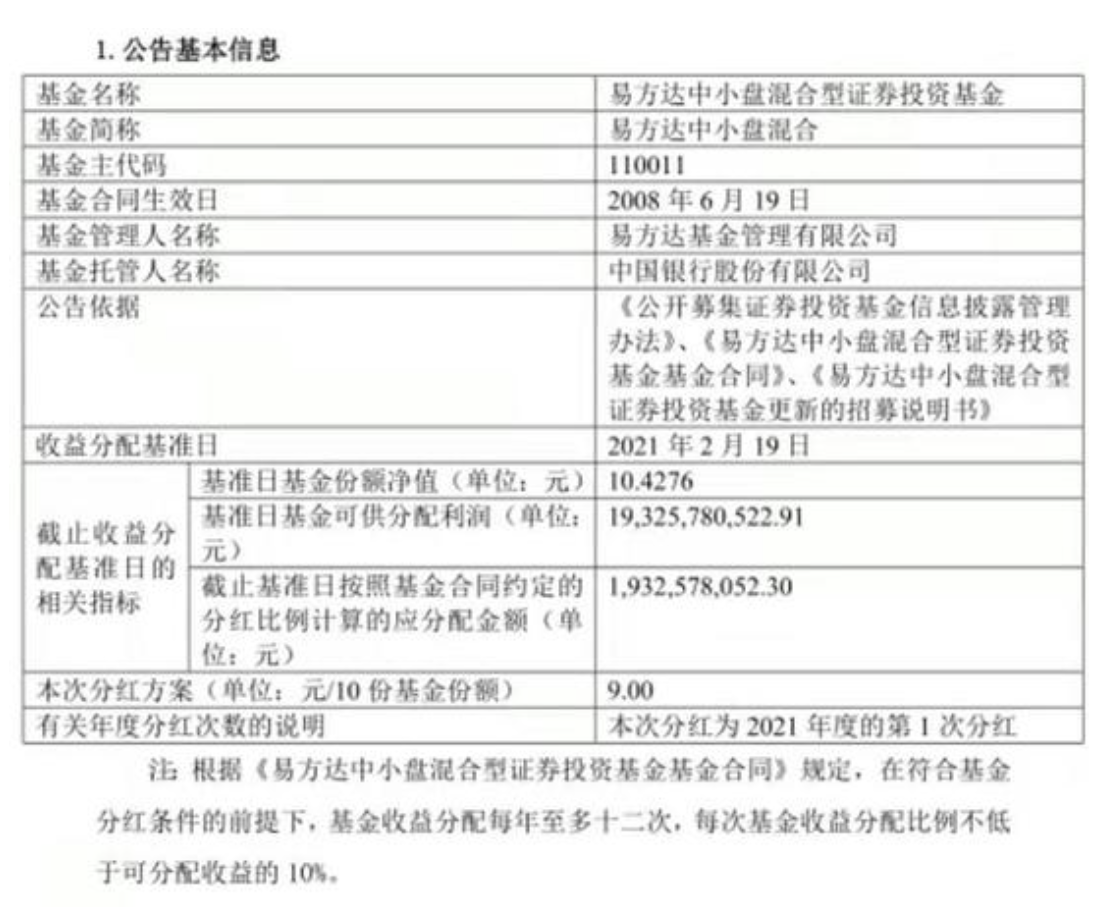

2月23日,张坤旗下的易方达中小盘基金限购再次升级,从春节前单日限购1000元调整为暂停在非直销销售机构、本公司网上直销系统的申购、转换转入及定期定额投资业务。该基金同时发布分红方案,2月26日每份分红0.9元。

2月24日,#易方达中小盘停止申购#的词条登上微博热搜,引发多种猜测。对于暂停申购原因,有媒体报道称,有知情人士回应,主要是为了保护现有基金持有人利益,对基金规模进行有效控制,以保证平稳运作。

此前,易方达中小盘也曾多次发出限购公告。2020年9月17日的公告显示,易方达中小盘交易限额由100万元调整到5万元。自2020年11月26日起,单日单个基金账户在非直销机构累计申购金额不应超过5000元。12月31日,该金额被降低到仅2000元。

值得注意的是,除易方达中小盘外,还有多只基金先后发出限购公告。

2月1日,上海东证资管发布公告称,东方红睿满沪港深灵活配置混合型证券投资基金(LOF)自2月9日起暂停办理10万元以上的大额申购业务。

2月10日,朱少醒管理的富国天惠精选成长混合基金宣布暂停大额申购、定投及转换转入,自2月18日起,单个基金账户的申购、定投及转换转入日累计金额不得超过1万元。

2月19日,由邬传雁管理的泓德臻远回报混合暂停大额申购、转换转入、定期定额投资业务,限制金额为5000元。

2月24日晚,易方达价值精选也发布公告称,自2月25日起,暂停机构客户申购、转换转入及定期定额投资业务。

然而记者注意到,对于抱团行情将瓦解还是“中场休息”,私募机构分歧不小。私募排排网调查结果显示,仍有57.14%的私募认为,抱团股近期的调整只是中场休息,其基本面长期向好的格局只要没有变,依旧会受到机构青睐。

35.71%的私募较为坚定地认为顺周期将是“抱团”方向,不认为机构资金将就此大转向的私募占比较高。比较典型的观点为:大部分公司仍然呈现了周期属性,盈利波动较大,不具有长期成长性,因此机构资金不会盲目追逐,放弃确定性较高的抱团标的。

止于至善基金经理何理认为,抱团现象只会增强,不会瓦解。他对2021年的投资展望是投资顺周期、低估值、成长确定性高的股票。安惠投资的观点则是,抱团不会瓦解,这轮下跌,一是节后增量行情到来,有资金可以承接;二是节前存量行情下积累了较多浮盈,本身存在变现需求;三是顺周期强势,分流资金的同时也给了部分机构调仓的方向。

广州圆石投资依旧认为抱团将是中长期现象,只是抱团程度会有波动,且龙头和细分赛道龙头这两类公司值得长期抱团。