来源:世界黄金协会

AdamPerlaky"世界黄金协会投资研究经理

2020至2021年,利率一直是影响黄金表现的主要驱动因素;

黄金价格随利率的走高而下跌;

但是较高的通胀预期或许可以为黄金提供支撑。

利率是影响黄金表现的主要驱动因素

持有黄金的机会成本是黄金表现的四大关键驱动因素之一[1]。尤其在中短期内,利率的水平和走向是预测黄金表现的良好指标。

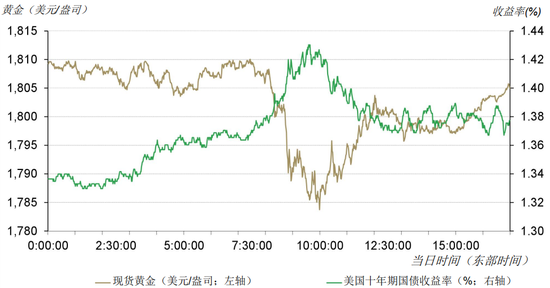

美联储主席鲍威尔出席美国国会听证会之际的美债利率最新走势就是一个很好的例证。2月24日,金价的日内波幅正体现了美国十年期国债收益率的走势。随着美债十年期收益率突破1.42%,金价也跌破1,785美元/盎司;但当利率回落至1.37%左右时,金价再次攀升至超过1,800美元/盎司。

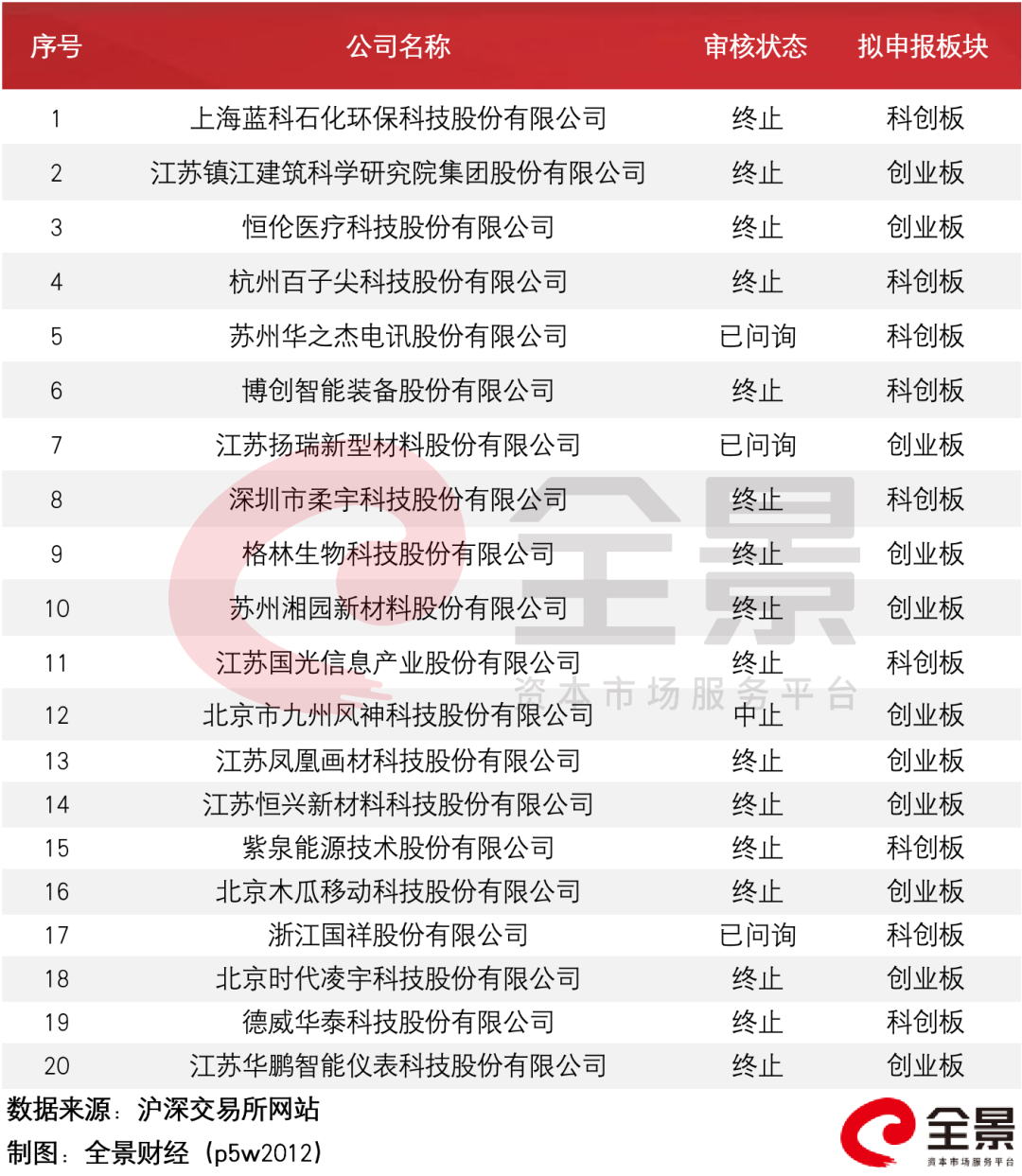

随着债券抛售,金价走势与美债利率波动呈反比

现货黄金价格日内波幅与美国十年期国债收益率的关系[2]

来源:彭博社、世界黄金协会

但利率对黄金走势的影响不仅限于过去24小时内。

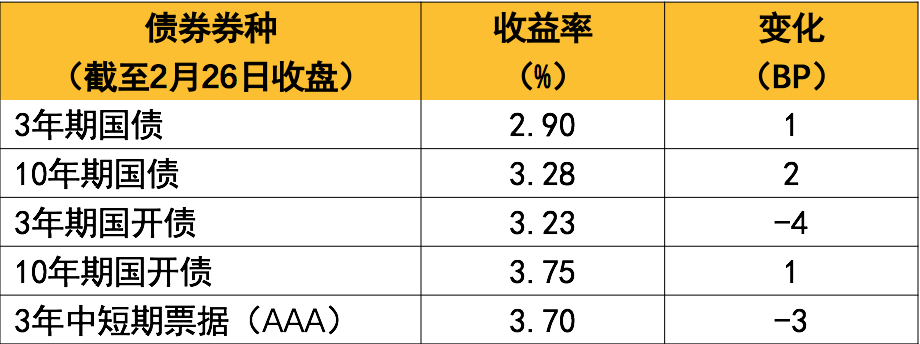

2021年美债收益率大幅上行

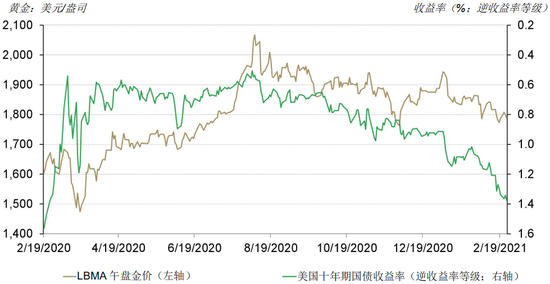

2020年黄金受益于全球范围内利率的大幅下降。随着利率降至历史低点,多个发达市场的实际利率转为负值,持有黄金的机会成本(相对于利率)几乎低至消失。

但随着2021年迄今为止美债收益率的走高(尤其是在2月份),这一趋势已经逆转。截至撰稿时,美国十年期国债收益率已经从1月底的1%升至1.4%以上[3]。最近的走势比较急促,美国十年期国债收益率从0.6%上升40个基点至1%用了近五个月的时间,但再升至1.4%却只用了一个多月的时间。

正因如此,年初至今金价5%的跌幅[4]可以用利率的波动因素来进行合理解释。

2020至2021年的黄金表现受到利率波动影响

黄金价格与美国十年期国债收益率的关系[5]

来源:彭博社、世界黄金协会

再通胀环境

近期利率的变动很大程度上与所谓的“通货再膨胀交易”有关。房屋、木材、铜和石油等实物资产的价格均大幅上涨,部分源于对经济复苏的预期,但也基于对潜在更高通胀的预判,尤其是考虑到大量资金已注入经济发展。

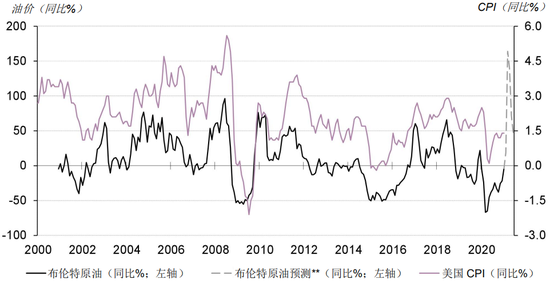

通胀预期也在走高。投资者很可能对第一季度美国的CPI(消费者价格指数)有更高的定位(非季节性调整)。部分原因可能在于油价的大幅上涨,而油价又是美国消费者价格指数的重要组成部分。若以史为鉴,且考虑到油价的同比涨幅以2020年第一季度末的近零水平为基准,我们将会看到美国3月份的CPI飙升至近十余年未见的水平。这种所谓的“基数效应”很可能只是暂时的,但市场仍会因此受到震荡。展望未来,货币供应量的增加以及财政刺激措施产生的效果可能会带来更加持续的较高通胀水平。

由于油价的“基数效应”,

2021年第一季度美国通胀率或大幅上升

布伦特原油价格与美国CPI的同比百分比变化[6]

来源:彭博社、美国劳工统计局、世界黄金协会

美联储预期

美联储主席鲍威尔在给美国国会的证词中强调,住房、商业投资和制造业的复苏很可能受到了财政和货币刺激措施的推动。

他还指出,货币政策一旦收紧,将不仅与强劲的劳动力市场相关。最重要的是,他着重强调在美联储考虑政策收紧之前,通胀率应在一段时间内高于2%。

目前,他们预计将继续通过其资产购买计划以目前的速度增持国债和机构抵押贷款支持证券。

对黄金的意义

尽管中短期内较高的利率可能会继续对黄金造成阻力,但通胀预期可能也会升高。黄金历来在全球高通胀环境下表现良好。

此外,尽管近期利率有所上升,但其结构上仍处于低位。这正是对资产配置的重塑,部分原因是投资者在寻求收益;另一方面,在如此低的结构水平之下,债券可能无法有效地提供投资者在股市回调时需要的多元化资产配置。这种担忧促使投资者增加了对黄金的战略配置,这一点也持续体现在低成本黄金ETF的流入量中,尽管本月截止目前整体的黄金ETF出现了净流出。

备注:

[1]详情请见2021年1月的《2021年黄金市场展望》,第4页。

[2]截至2021年2月24日17:00(美国东部时间)。基于现货黄金(XAU)行情及彭博社的美国十年期国债收益率指数。

[3]截至2021年2月24日。基于彭博社的美国政府通用十年期国债收益率指数。

[4]基于截至2021年2月24日的LBMA午盘金价。

[5]截至2021年2月24日。基于LBMA午盘金价(美元)及彭博社的美国政府通用十年期国债收益率指数。

[6]截至2020年2月24日。基于ICE布伦特原油期货合约和未经季节性调整的美国CPI城市消费者指数。基于彭博分析师对布伦特原油2021年2月至6月季度中值的当前预测。