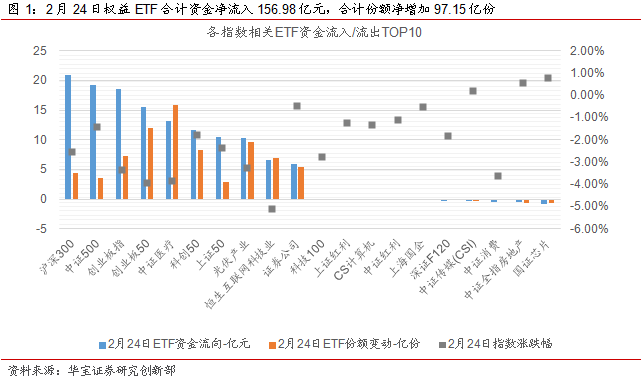

调整和风格激变,比想象中来得还要迅猛一些。牛年以来,估值较高的消费、医药、新能源板块集体“偃旗息鼓”,而长期受冷落的中小市值、低估值股票似有“揭竿而起”之势。25日,地产板块大涨6.13%,龙头股在内的13只地产股涨停。

地产股的异军突起,让人忆起那些坚守“合理估值”的快被遗忘的基金经理们。在市场迅猛直升时,他们的基金可能进攻性不是那么强。但是当市场面临调整时,他们的防御属性以及价值便体现出来了。

在大家感慨市场变化太快时,小景不禁想起霍华德•马克斯在《投资最重要的事》中的铿锵之言——“投资风险主要源自过高的价格,过高的价格往往源自过度乐观、怀疑不足以及风险规避不足。而在所有可能的投资获利途径中,低价买进显然是最可靠的一种。”

小景家典型的价值派代表鲍无可、自上而下投资坚守者韩文强,都颇为强调估值或者是买入价格的合理性,重视投资的安全边际,擅长控制回撤。对于当前市场他们是如何看待的,又是以何种策略来应对的?我们一起来看看。

四季度全面配置金融地产

韩文强

我们尊重趋势,但无法在显然泡沫的估值水平下仍然追逐趋势

管理学博士;

曾先后担任中国人寿资产管理有限公司研究员、投资经理;2019年8月加入景顺长城基金,担任股票投资部投资副总监,自2019年10月起担任股票投资部基金经理,现任股票投资部投资副总监兼基金经理。

具有12年证券、基金行业从业经验。(数据来源:景顺长城基金,截至2021.01.31)

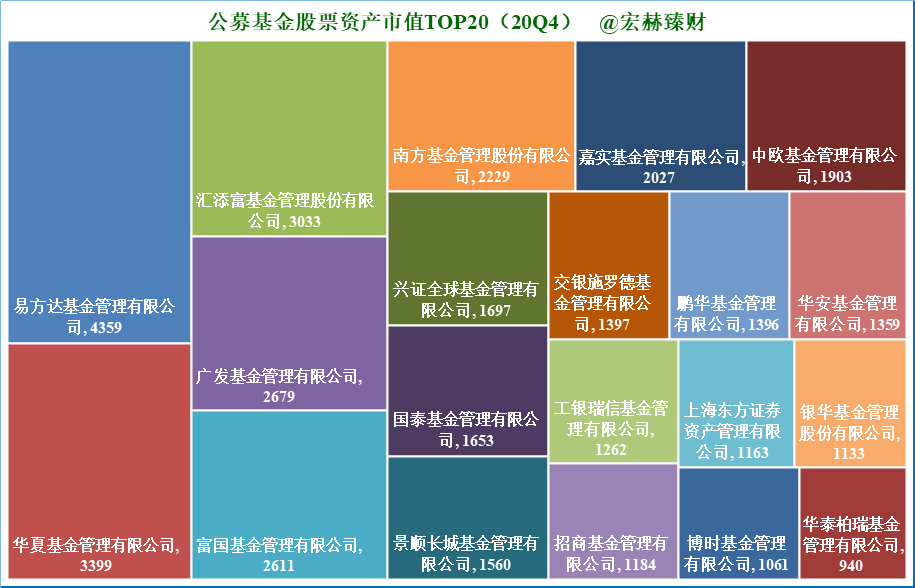

基于对市场“结构性泡沫已经较为明显”的判断,韩文强在三季度便几乎将所有的仓位都配置在了低估值板块上。四季报显示,其重仓股仍旧集中在保险、银行、地产、建筑等相对低估值板块。

截至2020.12.31,重仓股数据来源四季报,风险提示:过往持仓情况不代表基金经理未来的投资方向,基金最新持仓可能发生变化,投资需谨慎

他操作的逻辑是,市场已经进入存量行情,资金无法支持全面上涨。而“随着经济进入修复最快的阶段,以及成长资产和传统低估值资产的估值差越来越大,我们认为低估值资产的修复已经进入时间窗口。我们将组合主要配置到了估值比较低同时跟经济相关性较高的板块。”

但市场风格的分化却在2021年1月愈发趋于极致,这也让韩文强的投资组合显得缺乏进攻性。“我们尊重趋势,在我们的投资框架里景气度投资本质就是趋势投资,只是我们无法在显然泡沫的估值水平下仍然追逐趋势。我们拿的资产就算不估值修复,也会在可见的未来钟摆变向后保护我们的回撤。”韩文强表示。

韩文强决策的背后,体现出的是其对于回撤控制的严格要求。宁可牺牲潜在的收益,也要避免可能的大幅回撤。韩文强曾在保险公司担任投资经理,险资更加强调绝对收益,这也逼迫韩文强参与多种多样的市场风格,严格控制回撤。

韩文强管理以来基金净值走势图,数据来源:景顺长城,每日净值已经托管行复核

从基金净值走势图看出,自韩文强2019年10月10日管理景顺长城中国回报基金(000772)以来,该基金走势颇为平稳,在近期的市场调整中,该基金也展现出了十足的韧性。同时,该基金去年也取得颇为亮眼的业绩表现。四季报显示,该基金2020年收益率达到43.59%,大幅超越同期业绩比较基准3.63%的涨幅。

严守安全边际的长期价值派代表

鲍无可

大家都在追捧热点公司,这是不正常的

工学硕士;

曾担任平安证券综合研究所研究员。2009年12月加入景顺长城基金,历任研究部研究员、高级研究员,自2014年6月起担任股票投资部基金经理,现任股票投资部投资副总监兼基金经理。

具有13年证券、基金行业从业经验。(数据来源:景顺长城基金,截至2021.01.31)

鲍无可表示:“当公司估值有吸引力时才买进,高估时就要卖出。做到这一点要保持耐心和纪律,即使卖出后股票继续被市场高估,也不会后悔。越是极端的市场,越需要守住安全边际。”

作为“典型的价值投资者”,鲍无可的投资理念可以概括为“找到有壁垒、有竞争力、稳定向上的公司,选择相对合理或便宜的价格买入。”在他看来,越是 “好企业”,内在价值越高;而市场上总是存在好企业被低估带来的“好价格”机会。因此,“好企业+好价格”共同构成了安全边际的基础。

对于安全边际的坚守,带来了其管理基金优秀的回撤控制表现。例如,在2018年疲弱的行情下,公募股票基金平均收益率分别为-25.44%,而鲍无可管理的景顺长城沪港深精选基金(000979)全年收益率为-12.42%,大幅超过平均水平。(平均收益率来源:银河证券,银河一级分类。基金业绩来源:基金定期报告,同期业绩比较基准收益率-16.87%)

鲍无可认为,2020年,为了应对疫情,各国政府都推出了强力的货币和财政政策,在这些强力政策的作用下,广谱的大类资产价格都在上涨。股票市场在2020年获得了较大的涨幅,市场热点公司的估值都处于高位。前一阶段,市场分化严重,大家都在追捧热点公司,而有一些公司几乎被忽略,这是不正常的。

对于未来市场趋势,在鲍无可看来,随着疫情的缓解,主要经济体的货币和财政政策将要减弱。“我们不确定股票市场是否还会像前两年那样,某类股票呈现集中上涨。但发现除了这些热门股票公司以外,还是能够找到估值合理的优质标的。”

“低估值”的春天会来吗?

自去年以来,“风格是否转换”的讨论就一直没有停息。

韩文强表示:正如《周期》所描述,钟摆一定会摆到极致的位置,虽然低估组合相对成长组合的风险收益比更高,比如地产龙头ROE20%低于白酒龙头ROE30%,对应却是1.6倍pb和16倍pb十倍估值差的区别,但市场先生仍然选择继续让两类资产继续朝着不同的极致方向继续摆动,仿佛大家会一直喝酒却不再需要房子。

但此次是否真正发生转换,市场仍存争议。有观点认为,地产、银行、传统能源等行业的黄金时代已经过去,其价值受到新兴互联网金融、新能源等产业的侵蚀,其估值长期处于低位是具有合理性的。过于强调低估值容易陷入所谓“低估值陷阱”当中。

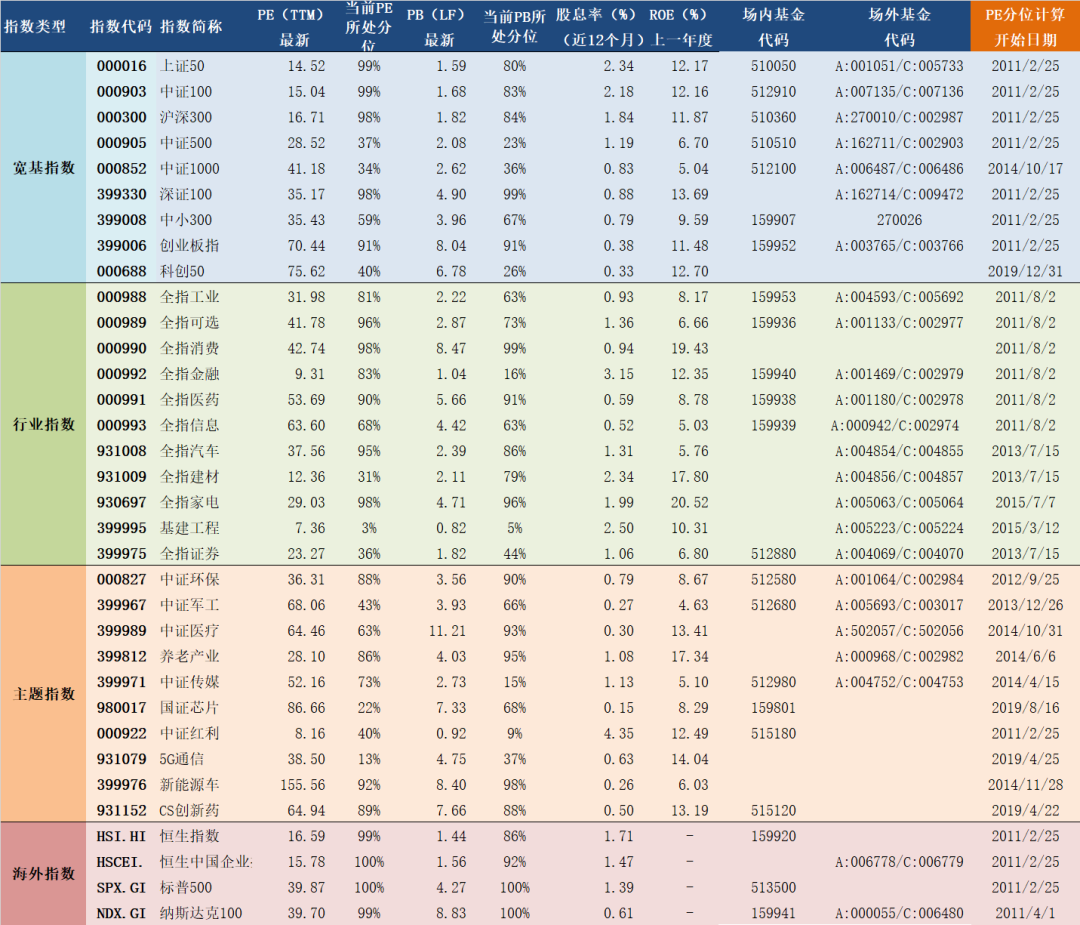

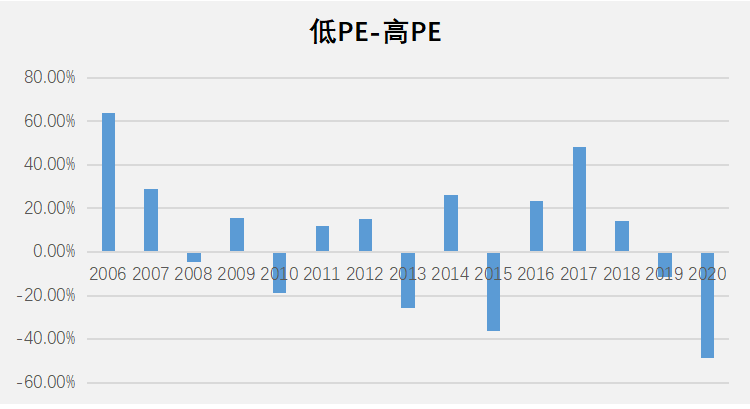

如下图所示,长期来看,申万低市盈率指数跑赢申万高市盈率指数年份更多。但是在2008年、2010年、2013年、2015年、2019年申万低市盈率跑输高市盈率指数。在2020年,低市盈率指数则大幅度跑输。

数据来源:Wind,2006-2020年,计算方式:采用申万低市盈率指数代表低估值股票表现,申万高市盈率指数代表高估值股票表现,分别计算年涨跌幅,将低市盈率与高市盈率指数的年涨跌幅相减。

就当前来看,市场风格是否转换还难以下定论,但随着时间的推进,股票最终的价格仍会与公司价值挂钩。但正如霍华德•马克斯所说:“对于投资者来说,持续正确很难。而永远在正确的时间做正确的事是不可能的。价值投资者所能期待的最好结果是知道资产的准确价值,并在价格较低时买进。”