来源:梧桐树下V

文/末日机甲

发审委牛年第一审!2月25日,发审委审核西藏运高新能源、立达信物联科技、广东炬申物流等3家公司的IPO申请,审核结果是西藏运高新能源被否,其他两家获得通过。截至2月25日,今年发审委共审核22家公司的IPO申请,除林华医疗被暂缓表决,广州九恒条码、西藏运高新能源被否决外,其他19家获通过,过会率为86.36%。

单位:万元

注:净利润指扣非归母净利润

西藏运高新能源,从事太阳能光伏电站的开发、建设和运营。实际控制人夫妻俩均为中国香港籍。报告期公司只有一个客户国网西藏电力有限公司。2019年6月末员工只有29人。报告期各期可再生能源电价补贴占主营业务收入比重较高。实际控制人通过其控制的企业向部分董监高提供资金支持。发审会议询问发行人“说明在西藏地区停止新增普通电站项目建设审批以及国家发改委对需国家补贴的普通电站实施严控等情况对发行人业务发展的影响”、“发行人将中介机构及相关费用共计637万元列为预付款项,是否属于与本次首发发行权益性证券直接相关的新增费用”。

广东炬申物流,是以铝为主的有色金属综合型第三方物流企业。公司注册地广东佛山,报告期第一大客户却是远在新疆的天山铝业,这一点就让人生疑。俩宁波合伙企业均持有公司股份5%以上,其执行合伙人上海聚升资产管理公司的控股股东为上海对对配金融信息服务有限公司。天眼查显示:对对配公司2017-2019年社保缴费员工均是0人,另外,这个公司名称容易让人联想到互联网金融公司或配资公司。公司2018年度扣非净利润只有3644万元,2019年度仓储业务毛利率从2018年的40.16%异常上升到63.83%,为2019年度扣非净利润突破5000万元做出了巨大贡献。公司成立第二年实缴出资时抽逃出资占注册资本总额的60%,被工商局罚款40万元。雷高潮、雷琦系父子关系,均为发行人的创始人,雷高潮持有发行人股份33.59%,公司仅将雷琦认定为实控人而没有将其父子认定为共同控制人。

立达信物联科技,注册地福建厦门,从事 LED 照明产品、智能家居和智慧建筑等物联网领域产品的研发、制造、销售及服务。公司前身有限公司成立于2015年4月,至今不到6年。报告期境外销售收入比重均超 90%。公司因产品责任被两家外国公司起诉至美国德克萨斯州南区联邦地区法院。

一、西藏运高新能源股份有限公司

(一)基本情况

公司作为西藏地区领先的清洁能源供应商,致力于太阳能光伏电站的开发、投资、建设和运营。

公司前身有限公司成立于2012年9月,2018年8月8日整体变更为股份公司,现在总股本1.537亿余股。公司没有子公司、也没有参股公司。2019年6月末,公司员工总数29人。

公司2019年4月申报上交所主板IPO,2019年10月25日更新披露。

(二)实际控制人为夫妻俩,中国香港籍

运高世纪直接持有公司78.11%的股权,为公司控股股东。

郭炎直接持有运高世纪50%的股权,通过Alliance Wealth Ltd.间接持有运高世纪25%的股权,郭张秀芬通过Alliance Wealth Ltd.间接持有运高世纪25%的股权。郭炎与郭张秀芬系夫妻关系。

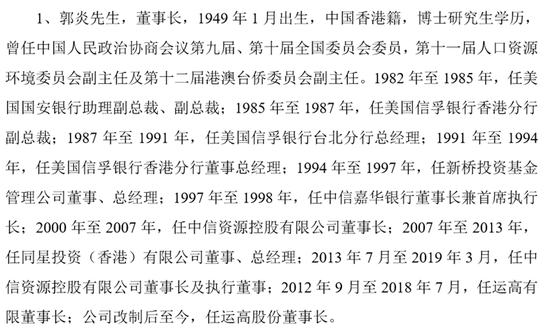

郭炎先生,1949年1月出生,中国香港籍,博士研究生学历,现任公司董事长。

郭张秀芬女士,出生于1954年3月,中国香港籍。

(三)报告期业绩比较单薄

2016年、2017年、2018年及2020年上半年,公司营业收入分别为3222万元、8537万元、10012万元及4759万元,扣非归母净利润分别为1600万元、4618万元、5773万元及2451万元。

(四)主要关注事项

1、报告期公司只有一个客户——国网西藏电力有限公司

2、报告期员工总数很少

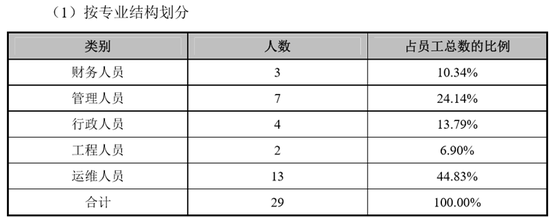

2016年末、2017年末、2018年末和2019年6月末,公司员工总数分别为24人、27人、28人和29人。2019年6月末这29人中,财务人员3人、管理人员7人、行政人员4人、工程人员2人、运维人员13人。

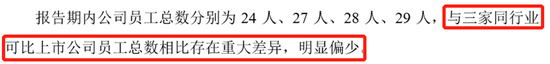

招股书对比三家同行业可比上市公司太阳能(000591)、林洋能源(601222)、拓日新能(002218),承认公司员工总数相比存在重大差异,明显偏少。

(五)发审会议询问的主要问题

1、发行人主营集中式光伏电站的建设及运营,近期国家及地方对光伏发电行业出台了系列政策。请发行人代表:(1)结合财建【2020】4号和5号文规定,说明发行人已运营项目持续执行国家发改委规定的西藏地区标杆电价的可行性,相关补贴是否存在持续下降或取消的可能;(2)说明保障性收购及全生命周期合理利用小时数等政策规定对发行人的影响;(3)说明造成弃光限电从而影响光伏企业发电量的因素是否会在短期内发生根本变化,及对发行人生产经营的影响;(4)说明未来年度各期项目平均利用小时数是否存在下降风险,是否对公司的持续盈利能力造成重大不利影响;(5)说明在西藏地区停止新增普通电站项目建设审批以及国家发改委对需国家补贴的普通电站实施严控等情况对发行人业务发展的影响;(6)结合近期光伏发电行业政策变化,说明发行人持续盈利能力是否存在重大不利变化,是否符合《首次公开发行股票并上市管理办法》的相关规定。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期各期可再生能源电价补贴占主营业务收入比重较高。请发行人代表说明:(1)发行人目前与西藏电网签订的购售电合同中,是否明确约定执行现行国家发改委标杆电价,若约定执行西藏地区光伏上网电价,则对国家发改委标杆电价与西藏地区上网电价的差异处理情况在合同中是否有具体约定,是否导致发行人确认补贴收入的标准产生重大影响;(2)最近一期末应收电价补贴余额较大的形成原因,结合报告期电价补贴收回情况,说明对发行人经营现金流量及偿债能力产生的影响。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人营业收入均来自于西藏电网,签署的供电合同约定上网电量少于实际上网电量,发行人存在因电网消纳原因而限功率运行的情形。请发行人代表说明:(1)报告期签署的供电合同约定上网电量少于实际上网电量的具体情况,存在该情况的原因及商业合理性;(2)报告期因电网消纳原因而限功率运行的具体情况,形成此情形或风险的原因及影响因素,以及对发行人未来的潜在影响,发行人风险披露是否充分到位。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、请发行人代表说明:(1)留抵增值税存在未来不能完全抵扣风险,报告期内是否应计提减值损失,未予计提的原因及合理性,是否符合《企业会计准则》关于资产减值相关规定;(2)发行人将中介机构及相关费用共计637万元列为预付款项,是否属于与本次首发发行权益性证券直接相关的新增费用;(3)实际控制人通过其控制的企业向部分董监高提供资金支持的来源,是否存在委托持股等代持行为或其他利益安排,是否存在纠纷或潜在纠纷。请保荐代表人说明核查依据、过程,并发表明确核查意见。

二、广东炬申物流股份有限公司

(一)基本情况

公司专注于以铝为主的有色金属综合型第三方物流企业。报告期第一大客户均为新疆的天山铝业。公司前身有限公司成立于2011 年 11 月,2016年7月1日整体变更为股份公司,2016 年 11 月 15 日,公司股票挂牌新三板,股票代码839749。2020 年 6 月 22 日起公司股票开始暂停转让。公司现在总股本9655.8万股。目前公司有7家全资子公司。截至2020年6月末,公司员工总数273人。

公司2020年6月申报深交所中小板IPO,2021年1月4日更新披露。

(二)控股股东、实际控制人

雷琦通过直接或间接方式合计持有公司股权的比例为 53.37%,可实际支配公司表决权的股权比例为 54%,系公司的控股股东、实际控制人。

雷琦先生:1977 年 8 月出生,大专学历,现任公司董事长兼总经理。雷琦1995 年 11 月至 1999 年 11 月,于中国人民解放军兰州军区华山基地服役,历任战士、班长;1999 年 11 月至 2006 年 8 月,于广东佛山从事物流运输业(个体运输);2006 年 9 月至 2016 年 1 月,于佛山市南海区炬申运输服务部任负责人;2009 年 5 月至 2016 年 1 月,于佛山市南海海纳物流有限公司任监事;2011 年11 月至 2016 年 6 月,于炬申有限任执行董事兼经理;2011 年 12 月至今,于炬申仓储历任监事、执行董事兼经理;2016 年 7 月至今,担任公司董事长兼总经理。

(三)2020年营业收入增长,扣非归母净利润小幅下降

2017年、2018年、2019年及2020年上半年,公司营业收入分别为22517万元、44259万元、79676万元及47139万元,扣非归母净利润分别为1639万元、3645万元、7897万元及3725万元。

结合行业发展情况及公司目前实际经营情况,公司预计 2020 年营业收入同比增长13.58%至21.12%,归母净利润同比增长1.89%至9.62%,扣非归母净利润同比下降8.2%至0.6%。

(四)主要关注事项

1、参见“梧桐树下V”2月24日文章《抽逃出资被罚款40万,两持股5%以上股东执行合伙人的控股股东可疑,这公司IPO》

2、自营运输所得收入占总收入的比例很低

报告期内,公司业务分为运输业务和仓储综合业务,运输业务又分多式联运及衍生业务、代理运输、自营运输三类。多式联运及衍生业务是采用集装箱等标准运载单元,通过公铁水多种运输方式合理结合,完成从客户起运地到接收地的一站式物流服务及与之紧密相关的衍生“站到厂”及“厂到站”运输服务。代理运输业务主要由公司通过第三方运输公司的运输设备或专业运输平台所指派的第三方运输设备为客户提供的运输服务,根据服务内容获取相应的运输服务收入。自营运输业务为公司利用自有运输设备为客户将货物运送到指定地点的服务。

2017年、2018年、2019年及2020年上半年,自营运输产生的收入占公司总收入的比例分别为5.80%、4.23%、1.95%及1.65%,比例持续下降。

多式联运的主要成本是采购铁路运力、代理运输都是利用第三方的运输工具,公司更多的是运输代理商的属性。只有自营运输业务是完全利用公司自身的运输工具,才是完全的运输服务提供方。

3、下游铝产业已实施产能限制,受产业调控政策影响较大

公司紧贴铝产业链,深耕铝产业链中的电解铝行业。目前,由于调控政策该行业出现了“产能限制、产地转移”的产业趋势。党的十八大以来,国家对电解铝行业进行了新一轮的宏观调控。以《国务院关于化解产能严重过剩矛盾的指导意见》为标志,国家出台了一系列调控政策,例如《关于印发清理整顿电解铝行业违法违规项目行动工作方案的通知》(国发产业【2017】656 号文件)和《关于印发部分产能严重过剩行业产能置换实施办法的通知》(工信部产业【2015】127 号文件)等。上述政策导致了电解铝总产能“天花板”的出现,行业形成了“产能限制”的行业趋势

4、公司业务收入的主要来源是新疆区域,对第一大客户天山铝业存在一定的依赖性

公司所服务的电解铝行业,从国内产量分布区域来看,山东、新疆和内蒙古三大电解铝生产基地2018年合计产量占全国总产量约54.79%,行业集中度较高。

2017 年度、2018 年度、2019 年度及2020 年 1-6 月,来自西北地区客户的收入占公司总收入的比例分别为69.24%、77.75%、78.99%及70.30%。

2017 年度、2018 年度、2019 年度、2020 年 1-6 月公司前五客户收入占当期收入总额的比例分别为 68.91%、74.20%、67.93%、70.39%,客户集中度较高;2017 年度、2018 年度、2019 年度、2020 年 1-6 月公司第一大客户天山铝业收入占当期收入总额的比例分别为 35.25%、55.73%、44.25%、31.03%,对第一大客户存在一定的依赖性。

(五)发审会议询问的主要问题

1、发行人报告期内前五大客户集中度高,主要客户及其销售金额变动较大。请发行人代表说明:(1)客户集中是否符合行业特性,部分新增客户收入增长较快但毛利率较低的原因及合理性,与客户需运输产品相关业务及对应运输需求量的波动情况是否一致;(2)发行人对天山铝业报告期各期收入持续增长、发行人在天山铝业运费占比高于数量占比的原因及合理性;天山铝业各期销售毛利率明显高于其他主要客户的原因及合理性,相关定价的公允性,是否存在利益输送的情形;(3)发行人、实际控制人、主要股东、董监高及其他关联方与主要客户、董监高及其相关部门的负责人或员工是否存在关联关系或其他利益安排,业务获取方式是否符合行业惯例,是否合规;(4)发行人是否具有独立面对市场的能力,是否对主要客户构成重大依赖,与主要客户的业务合作是否具有稳定性及可持续性,是否存在被替代风险,相关风险因素是否充分揭示。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人存在客户和供应商重叠的情形。请发行人代表说明:(1)报告期内供应商变化较大、部分供应商合作时间较晚的原因及合理性,与发行人业务发展变化是否一致,向供应商采购的运力与向客户提供运输服务之间的对应关系及匹配性;(2)中铝物流既是供应商又是客户,报告期内发行人向其采购和销售金额波动较大的原因及合理性,交易定价依据与其他客户和供应商是否存在明显差异;(3)向中铝物流采购的运力是否用于天山铝业,天山铝业不直接向中铝物流采购运力而向发行人间接采购的原因及合理性、该业务是否存在被中铝物流替代的风险;(4)发行人及其关联方与共同客户及供应商之间是否存在交易异常情形或非交易性资金往来,是否存在通过共同客户、供应商进行不当利益输送或虚增收入利润的情形。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人子公司炬申仓储所租赁并用作主要经营场所的“沥边”地段土地性质为国有划拨用地,发行人自有或租赁的部分土地使用权和房产存在瑕疵。请发行人代表:(1)结合国家及地方关于划拨用地的相关规定,说明发行人子公司炬申仓储租赁划拨用地的合法性,是否符合国有划拨土地用途并履行必要的审批程序,是否存在租赁合同无效或被解除的风险;(2)结合瑕疵土地及房产的取得或租赁过程以及存在瑕疵的原因,说明相关土地及房产是否存在重大法律风险或潜在法律纠纷,是否构成本次发行上市的实质障碍;(3)结合瑕疵土地和房产运用情况,说明瑕疵土地和房产是否发行人重要经营场所,相关瑕疵是否对发行人持续经营产生重大不利影响,以及发行人拟采取的应对和整改措施;相关风险揭示是否充分。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、雷高潮、雷琦系父子关系,雷高潮、雷琦为发行人的创始人,截至招股书签署日雷高潮持有发行人股份数量3,243.22万股,占比33.59%。请发行人代表说明:仅将雷琦认定为实控人而没有将其父子认定为共同控制人的原因及合理性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

三、立达信物联科技股份有限公司

(一)基本情况

公司注册地福建厦门,主要从事 LED 照明产品、智能家居和智慧建筑等物联网领域产品的研发、制造、销售及服务,致力于成为一流的家居和商业空间综合物联解决方案提供商。

公司前身有限公司成立于2015 年 4 月,2019 年 8 月 2 日整体变更为股份有限公司,目前总股本4.5亿股。公司拥有控股子公司26家,截至2020年6月末,员工总数9695人。

公司2020年6月申报上交所主板IPO,2020年12月8日更新披露。

(二)控股股东、实际控制人

公司控股股东及实际控制人为李江淮、米莉夫妇,公司股东李永川、李潇帆、李潇宇、李春华为其一致行动人。其中,李永川与李江淮为兄弟关系;李春华与李江淮为姐弟关系;李江淮与李潇帆、李潇宇为叔侄关系。

李江淮持有公司 27%股份,米莉持有公司 2.2283%股份,二者合计持有公司 29.2283%股份,实际控制人之一致行动人合计持有公司 65.3567%股份,合计控制公司 94.5850%的表决权。

李江淮先生,1975 年出生,本科学历,现任公司董事长兼总经理。

米莉女士,1978 年出生,本科学历,现任公司董事、副总经理。

(三)报告期业绩

2017年、2018年、2019年及2020年上半年,公司营业收入分别为46.30亿元、47.65亿元、50.40亿元及22.41亿元,扣非归母净利润分别为0.92亿元、3.10亿元、2.79亿元及1.88亿元。

(四)主要关注事项

1、报告期境外销售收入占主营业务收入的比重均超过 90%

产品主要出口目的国集中在美洲、欧洲和亚洲地区,其中美洲国家主要包括美国等;欧洲国家包括德国、英国、俄罗斯、意大利等;亚洲国家和地区主要包括日本等。目前,受中美贸易摩擦的影响,发行人的部分 LED 照明灯具(含智能灯具)及部分智能硬件出口美国被加征关税,主要适用税率为 25%。

2、公司因产品责任被两家外国公司起诉至美国德克萨斯州南区联邦地区法院

2019 年 1 月 16 日,Steve Ramirez 和 Smash Design, LLC(以下简称“原告”)在美国德克萨斯州南区联邦地区法院(以下简称“德克萨斯法院”)起诉家得宝 美国公司(Home Depot USA, Inc.),并于 2019 年 5 月 1 日将立达信美国加入被告(与家得宝美国公司合称“被告”),因被告生产、出售的产品引起火灾并造成原告一工厂损毁,违反了其过失责任与严格产品责任,并要求法院判决被告支付惩罚性赔偿、判决前利息以及所有原告有权获得的所有救济。截至本招股说明 书签署之日,德克萨斯法院案件正在审理中,尚未判决。

根据美国律师事务所 Liu&Associate, P.C.出具的法律意见书,美国律师认为,公司已为立达信美国向美亚财产保险有限公司投保了产品责任险,且所签订的保 险条款已覆盖被保险人产品所导致的上限为 800 万美元的人身及财产损害赔偿,可以基本覆盖本案涉及的赔偿金额。因此,德克萨斯法院案件不会对发行人产生重大不利影响。

3、报告期内劳务派遣用工超比例

因用工量大、用工流动性高及订单波动性的特点,报告期内发行人子公司存 在劳务派遣用工方式。2017 年末和 2018 年末,漳州光电、漳州灯具、四川聚信、漳州阿尔法使用的劳务派遣用工数量均超过其用工总量的 10%,发行人根据实际业务需要并结合相关法律法规的要求积极制定了整改方案,通过多种途径降低劳务派遣用工比例,至 2019 年 2 月,发行人子公司使用劳务派遣人员的比例减少至 10%以下并符合《劳务派遣暂行规定》的相关要求。

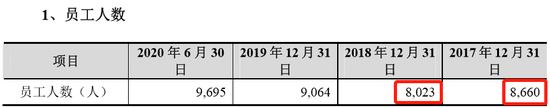

4、2018年末员工总数同比下降7.36%

2018年末,公司员工总数8023人,同比2017年末减少637人,下降幅度7.36%。

(五)发审会议询问的主要问题

1、LSG美国公司向发行人提起多项专利诉讼和“337调查”申请。请发行人代表说明:(1)相关专利诉讼是否存在导致发行人承担巨额赔偿责任的风险,美国相关律师所对败诉情况下赔偿金的评估是否具有合理性和谨慎性;(2)相关专利诉讼和“337调查”对报告期所涉产品生产销售以及客户订单获取的经营和财务影响,是否存在可能对发行人持续经营能力造成重大不利影响的情形;(3)发行人其他产品是否存在类似诉讼风险,发行人对此的应对措施,相关风险揭示是否充分。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人报告期内境外销售占比超过90%,主要销售区域为北美、欧洲和亚洲。请发行人代表:(1)说明外销收入的真实性和趋势变化的合理性,产业政策、市场需求、竞争环境等方面是否发生重大不利变化,外销业务是否稳定、可持续;(2)结合报告期汇率波动对外销定价、汇兑损益、净利润的影响说明发行人开展外汇合约等业务的必要性,相关内控机制是否健全有效,是否能够有效规避汇率波动风险,报告期外汇合约等业务是否存在发生重大亏损的情形;(3)结合新冠疫情和中美贸易摩擦,说明2020年全年营业收入和净利润预计同比增长的合理性和谨慎性,相关风险是否充分揭示。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,前五大客户客户集中度超过50%且均来自境外,各期收入波动较大且变化趋势不一致,且发行人主要通过ODM代工模式开展经营。请发行人代表:(1)说明发行人客户集中度较高且主要集中在境外的情况是否符合行业特点;(2)结合下游行业市场竞争情况及主要客户业务整合情况,与主要客户的合作历史、合作协议及收入变化,说明发行人与主要客户业务关系的稳定性、可持续性,是否存在被替代风险;(3)结合报告期内ODM模式下主要客户的销售规模,说明发行人是否对主要客户构成重大依赖,发行人是否具备独立开拓市场的能力。请保荐代表人说明核查依据、过程,并发表明确核查意见。

扫二维码,3分钟极速开户>>