热点栏目

热点栏目 创始人套现后隐退,第三大股东直接“失联”:喜忧参半的佳士科技,却分红多到手软 | 独立评级

来源:市值风云

“

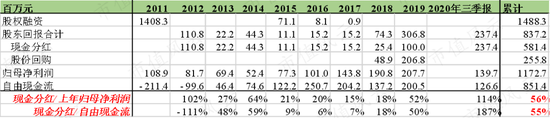

市值风云“吾股”焊接设备行业排名第一,拥有着在A股非常不多见的股东回报力度:累计现金分红占累计上年归母净利润的比例高达56%,占累计当期自由现金流的比例高达55%。

”

焊机在平常人眼中是一种技术含量不高的工具。风云君还记得小时候常被父母教导,不要多看路边摊焊接时冒出的火花,否则眼睛会瞎。

直到最近接触了这个行业的上市公司,才发现焊接设备也有高大上的用途。比如说,国家体育馆“鸟巢”的钢结构主体就是焊接而成的。

央视节目《超级LNG船—殷瓦焊接工》中厚度只有0.7毫米的殷瓦钢焊接,更是一种高精尖的技术:焊接温度不能过低,速度不能过快,否则会出现漏点;温度也不能过高,速度也不能过慢,否则会点燃钢板背后的绝缘箱。

怎么样?是不是突然觉得这个行业也有点“大国重器”的味道了?

今天,风云君就来介绍这个行业中最主要的几家上市公司,其中的重点放在佳士科技(300193.SZ)(以下称“佳士科技”、“佳士”、“公司”)上面。

(佳士科技深圳研发中心)

一、创始人主动隐退埋下隐患

对于一家民营企业,风云君首先要考察的就是公司的治理情况。

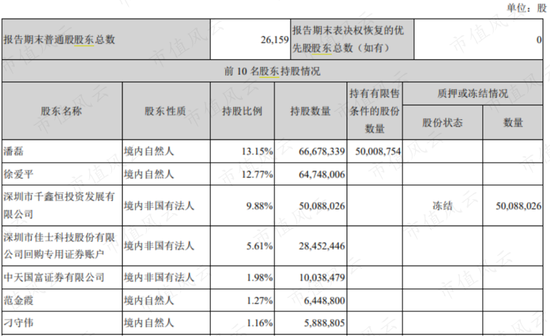

截至去年三季度末,佳士科技的前10大股东中,共有4个自然人股东,1个穿透后是自然人的股东(千鑫恒),1个战略投资股东(中天国富证券),其他为回购账户、基金和保险产品。

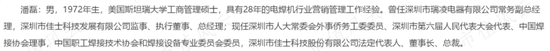

其中,潘磊持股13.15%,是公司的董事长和总经理,创始人徐爱平持股12.77%,张腾锦通过千鑫恒持股9.88%,其余自然人和战略投资者股东持股比例均在2%以下。公司没有实际控制人。

(来源:2020年三季报)

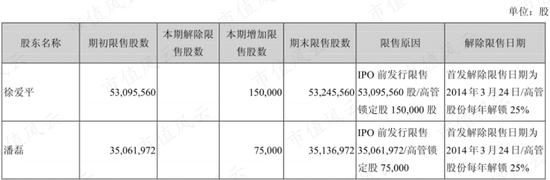

刚上市时,徐爱平和潘磊是佳士的共同实际控制人。2014年3月,两人的一致行动合作协议到期并决定不再续签。

这也正是公司首发限售股解禁的时候。

(来源:2013年年报)

截至2013年末,徐爱平持股24.06%。此后,徐爱平分别于2015年、2017年、2018年减持套现1.96亿、3.24亿、7299万元,累计5.94亿元。

从事后看,徐爱平放弃共同实际控制人地位就是为了方便其减持。

2017年,徐爱平还从董事长位置上离任,接棒的则是目前的第一大股东潘磊。

后者有28年的电焊机行业营销管理工作经验,可以说是一个“销售专家”。

(来源:2019年年报)

徐爱平则是工程师出身,曾经参与了中国第一台逆变焊机的设计制造。

(来源:2013年年报)

从后面要讲的佳士科技业绩上看,这次接棒可以说是成功的,但是其中也埋下了一个隐患。

二、第三大股东千鑫恒已经“失联”

就在徐爱平2017年通过协议减持3.24亿的时候,潘磊也减持了2.60亿。

两人的接盘方都是千鑫恒,也就是现在佳士的第三大股东。

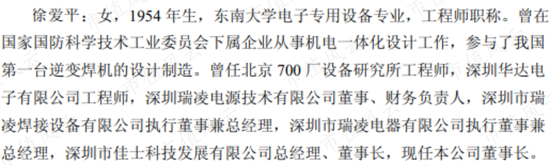

千鑫恒唯一的股东张腾锦,对外还投资了宝利海、心海投资等公司。其中心海投资的大股东是张腾鸿。

(来源:天眼查)

据《证券时报》报道,张腾鸿所执掌的心海系曾经在2017年4月向捷安德出资1.5亿元,后者于2015年曾入主珠海中富(维权)(000659.SZ),并于2018年破产,心海系投入的资金恐难以全额收回。

(来源:证券时报)

张腾锦对佳士科技的投资也难言成功。2017年1月,张腾锦接盘佳士科技股份的价格是每股13元,但是这之后公司的股价就再没有超过11元。

(来源:choice数据)

去年9月,张腾锦所持公司股份因借款合同纠纷被司法冻结。风云君在天眼查上发现,两起借款合同纠纷合计被执行金额为5148万元。

(来源:天眼查)

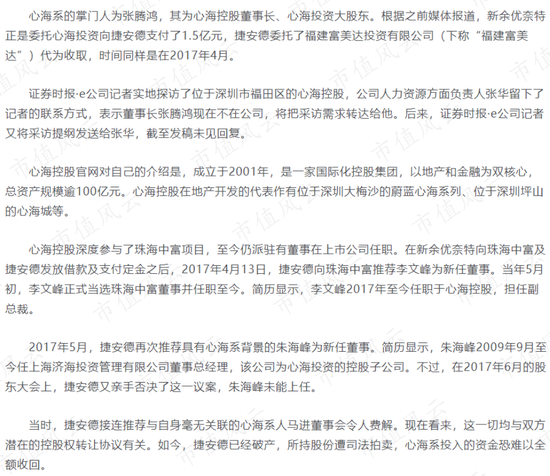

另外,今年1月份开庭的一起不良金融合同追偿纠纷中,张腾锦作为被告之一,案件涉及金额达到7553万元。

(来源:天眼查)

而张腾锦目前下落不明。

(来源:天眼查)

张腾锦目前持有公司9.88%的股份,从其宣布被冻结的去年9月8日以来佳士的股价几乎一直在下跌。

(来源:choice数据)

徐爱平和潘磊在2017年的协议转让看似捞了个便宜,但是对受让方实力的审核不足,却给公司埋下了一个大雷。

这是公司治理中的一个缺陷。

三、逆变焊机领域的先行者

在这种情况下,如果公司业绩足够好,中小股东还是可以获得足够回报的。那么事实如何呢?

我们先回看一下行业的大背景。

佳士科技于2005年在深圳成立。就在两年之前,另外一家焊接设备制造商瑞凌股份(300154.SZ)也在深圳成立了。

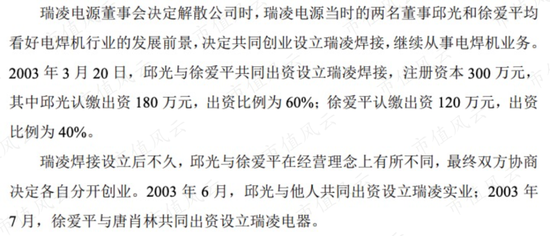

两家公司可以说是颇有渊源。佳士的创始人徐爱平和瑞凌股份实控人邱光都曾在瑞凌电源担任董事。后来瑞凌电源解散后,两人又分别出来创办了瑞凌电器(即佳士科技前身)和瑞凌股份。

(来源:佳士科技招股书)

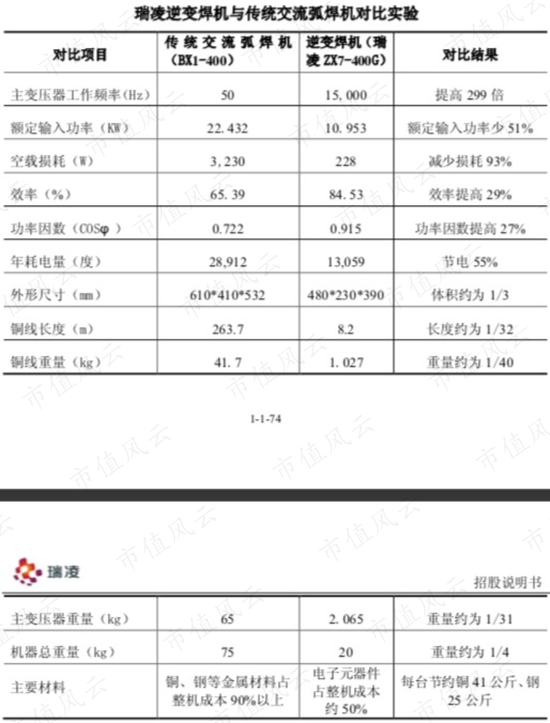

佳士和瑞凌的主要产品都是逆变焊机,与之相对应的是传统焊机。逆变焊机在工作效率、体积、重量等方面相比传统焊机都有着明显的优势。

(来源:瑞凌股份招股说明书)

但是由于最新的技术往往需要一定的时间才能够成熟,而工业领域对焊接设备可靠性的要求非常高。因此佳士和瑞凌可以说是逆变焊机尤其是民用逆变焊机领域的先行者(2006-2010年左右)。

不过两家的技术路线又略有不同。

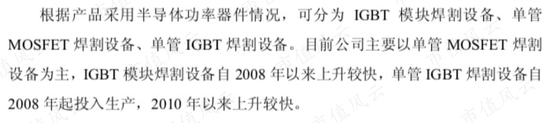

2011年上市时,佳士已经形成了MOSFET逆变焊机、单管IGBT逆变焊机、模块IGBT逆变焊机、逆变CO2 气体保护焊机等多条产品线,并在这四个领域的市占率都属于国内前列。

瑞凌则是以MOSFET逆变焊机为主,MOSFET技术成本低廉,结构也更简单。

(来源:瑞凌股份招股说明书)

其中在MOSFET逆变焊机领域,佳士的主要竞争对手就是瑞凌股份;

在单管IGBT逆变焊机领域的竞争对手是上海威特力(873061.OC),后者现在在新三板挂牌;

在模块IGBT逆变焊机和CO2气体保护逆变焊机领域的竞争对手是北京时代(430003.OC)和山东奥太。

(来源:佳士科技招股说明书)

山东奥太一直是国内工业用逆变焊机领域最强的公司。

(来源:山东奥太官网)

从当时来看,单管IGBT逆变焊机最为先进,其次是模块IGBT逆变焊机,最后是MOSFET逆变焊机。应用领域上,MOSFET和单管IGBT用于民用轻工业,模块IGBT用于重型工业领域。

佳士科技可以说是全领域出击。

(来源:佳士科技招股说明书)

当然,从2011年到现在已经过去了很久,逆变焊机行业的格局也发生了很多变化。

四、行业受粗钢产量的周期影响,佳士科技增长最快

目前,国内焊接切割设备领域的主要上市公司有佳士科技、瑞凌股份、上海沪工(603131.SH),北京时代,市场的集中度较低。

其中,佳士的吾股评分最高,原因包括最近三年连续增长,债务水平很低,现金流非常好,而且分红很大方。其次是瑞凌股份。而上海沪工评分最低,跟自由现金流不佳、商誉较高有关,上海沪工有一大部分业务属于航天军工。

(来源:市值风云APP吾股大数据)

顺便说一句,这里的劲拓股份(维权)(300400.SZ)生产的是电子焊接类设备,与其他几家公司差别很大。

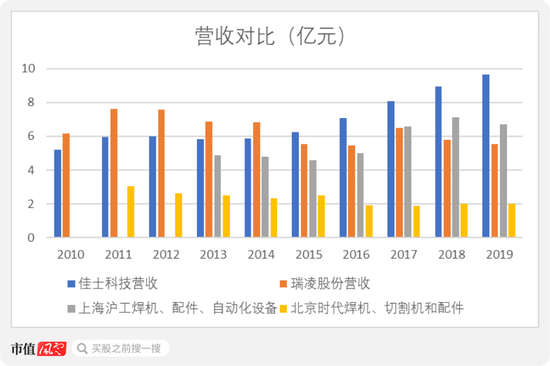

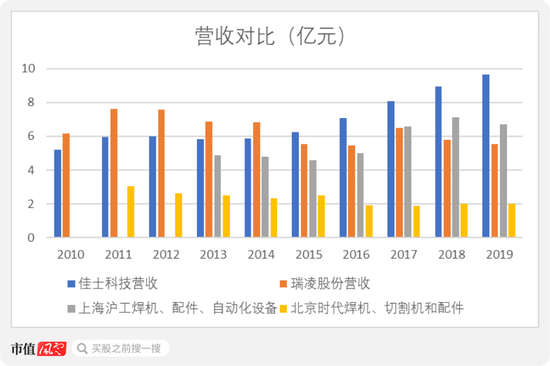

2019年佳士科技营业收入达到9.7亿,瑞凌股份5.5亿,上海沪工焊机、配件、自动化设备营收6.7亿,北京时代的焊机、切割机和配件营收2.0亿。佳士领先优势很明显。

最近5年,佳士科技的成长性也是最好的,2015-2019年收入的CAGR达到11.5%,快于上海沪工焊机、配件、自动化设备的10.0%,同时期瑞凌股份几乎没有增长,北京时代焊机、切割机和配件更是负增长(-5.4%)。

更早的2012-2015年则是一段明显的行业低谷期,四家公司在这段时间营收几乎都没有增长,甚至还有所下降。

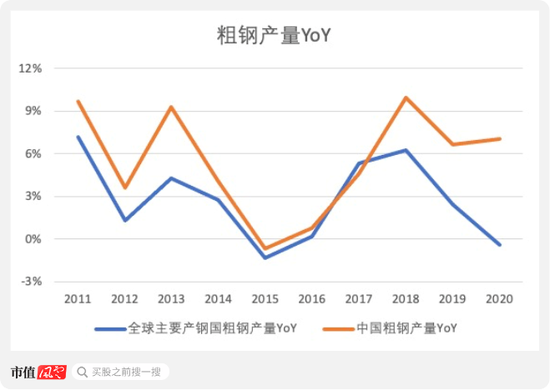

一般来说,焊接设备的需求与钢的用量有密切关系。在中国,焊接用钢占钢材总量的比例为40%-50%。

粗钢产量增速在2012、2014-2016年是明显的低谷期,与焊接设备公司的增长周期几乎一致。

那么相对来说,佳士是如何实现更快的增长的呢?

(佳士科技焊接机器人)

五、佳士科技的增长法宝

(一)行业低谷期以低价和营销获取市场份额

收入可以拆解成单价和销量。

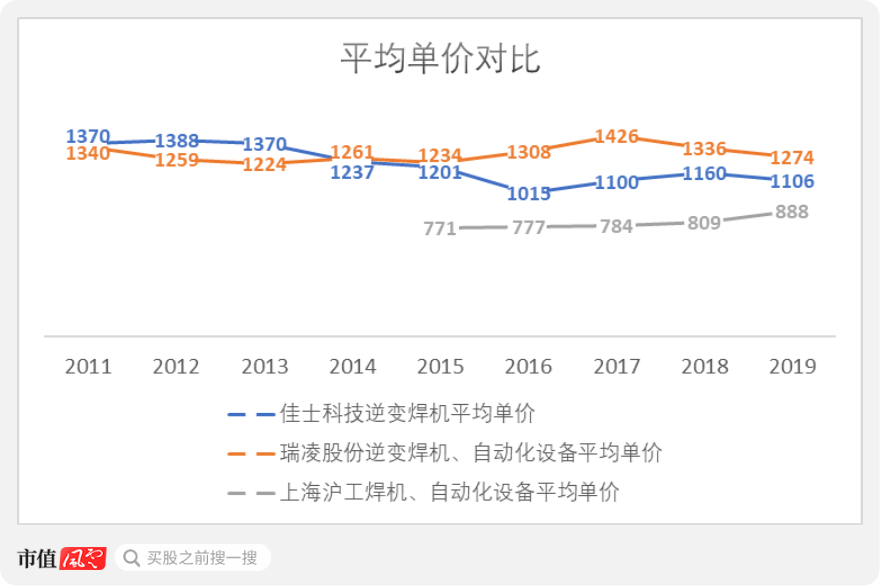

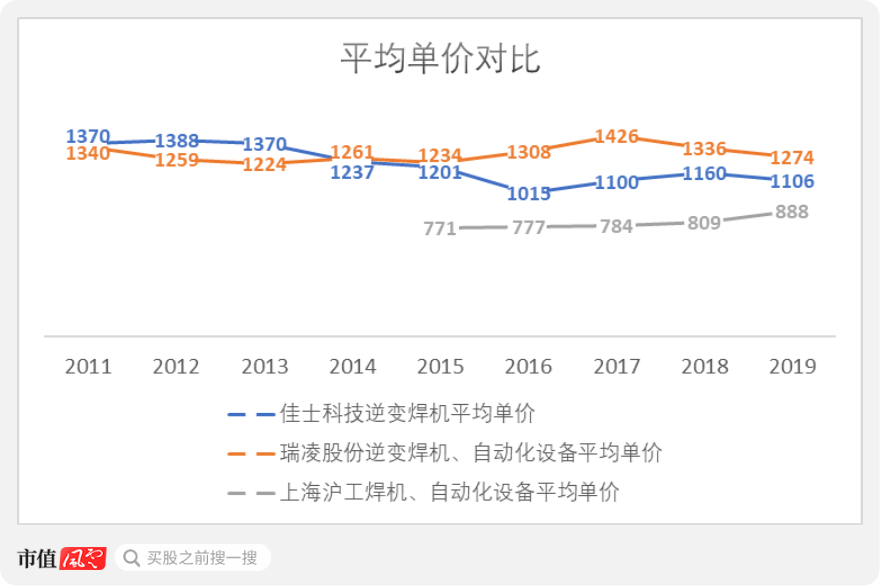

2019年,佳士科技逆变焊机业务销量85.6万台,平均售价1106元;瑞凌股份逆变焊机、自动化设备销量43.4万台,平均售价1274元;上海沪工焊机、自动化设备销量75.6万台,平均售价仅888元。

注意这里自动化设备的售价比焊机要高很多,取平均售价对比是因为佳士和瑞凌没有披露细分数据。

对比三家公司发现,上海沪工的平均售价要低很多,为什么呢?

在三家公司中,上海沪工是唯一一家国外销售毛利率低于国内的公司。

(来源:上海沪工2019年年报)

在2016年年报中,上海沪工称海外业务分为ODM和自主品牌两种模式。佳士和瑞凌则只提到了自主品牌。代工模式的毛利率更低,这应该可以部分解释上海沪工平均售价低的问题。

(来源:上海沪工2016年年报)

再来对比佳士和瑞凌,可以大致分三个时期看:

2011-2013年,瑞凌的平均售价要低一些,营收则是比佳士更高;

在行业低谷的2012-2015年,佳士科技主动调降单价,以量取胜,换来营收规模在2015年超越瑞凌;

瑞凌股份在2016、2017两年连续提升均价,伴随行业复苏营收有所恢复,但此后又陷入量价齐跌,佳士则凭借相对低价继续保持领先优势。

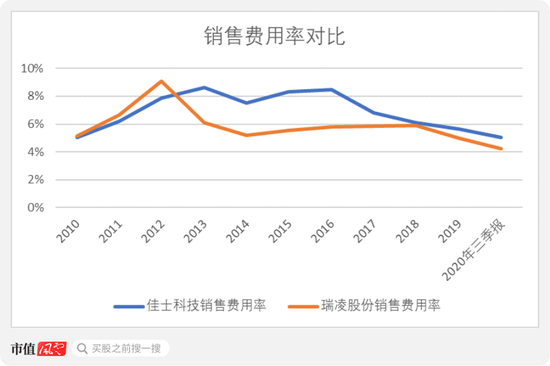

另外,2013-2016年,佳士科技的销售费用率显著高于瑞凌股份。这也是佳士科技反超瑞凌的原因之一。

(二)佳士海外渠道做得更好

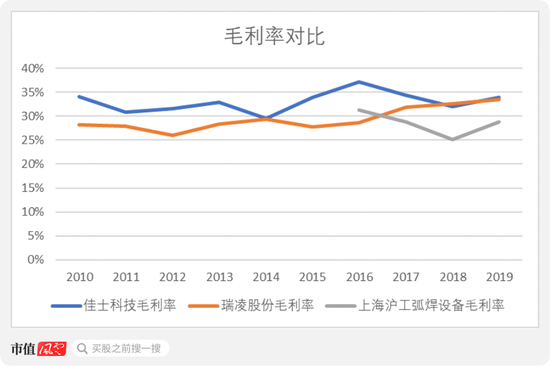

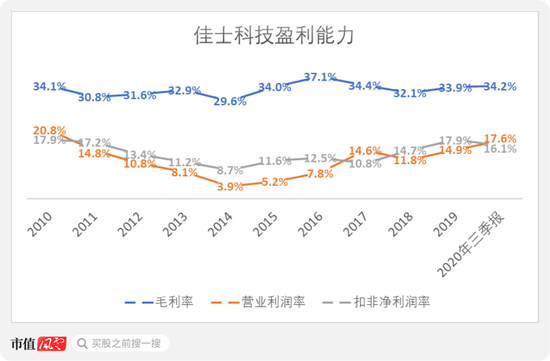

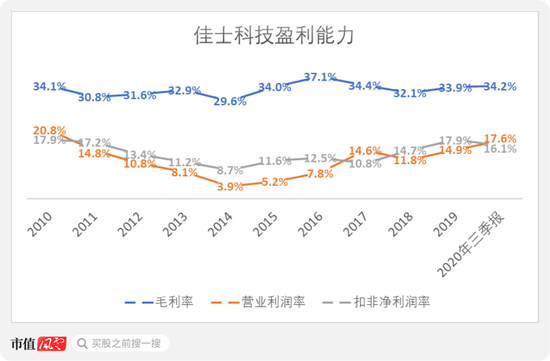

即使单价更低,佳士的毛利率在多数年份也高于瑞凌,其中2019年达到33.9%,高于瑞凌的33.5%和沪工弧焊设备的28.8%。

这又是怎么做到的呢?

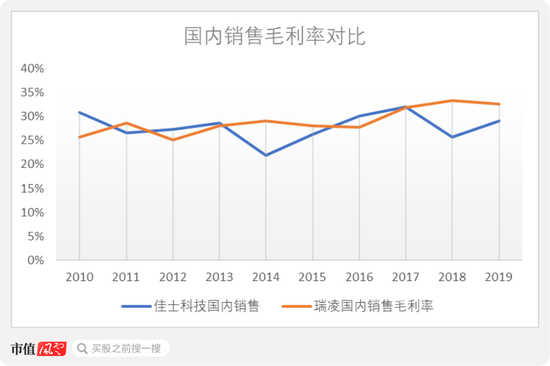

如果单看国内销售毛利率,瑞凌和佳士可以说是不相上下。

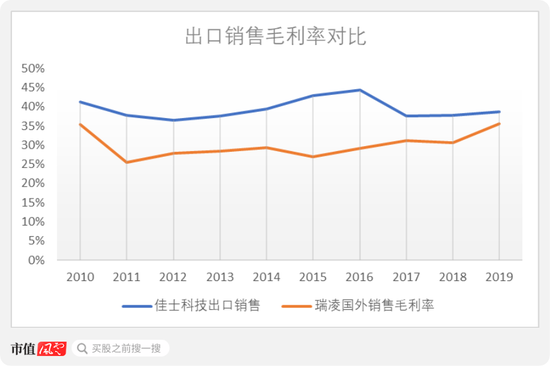

但是,佳士科技的出口毛利率可以说是吊打瑞凌。最近3年,两者的平均值相差5.5个百分点,之前的差距则更大。

(来源:佳士科技英文网站)

海外毛利率高,可能是产品结构的原因,也可能是品牌溢价的原因。

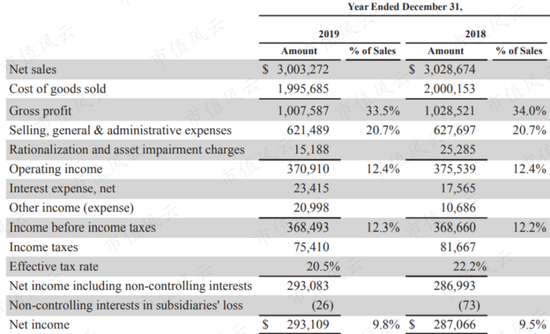

不过可以确定的是,与国际巨头如林肯电气(LECO.O)相比,国内厂商出海还是有一定成本优势的。

2019年,林肯电气的毛利率为33.5%,佳士科技整体毛利率33.9%,其中出口销售毛利率38.6%。另外,林肯电气最近两年的净利润率分别为9.5%、9.8%,分别低于佳士科技的扣非净利润率14.7%、17.9%。

佳士科技有能力做到比林肯电气更高的净利率,说明公司在定价上还有相当的空间。而在这种情况下,公司的出口毛利率要更高,可见成本上确实有优势。

不过,佳士目前的规模还太小,2019年营收仅有9.7亿元,林肯电气2019年收入则高达30亿美元。

(来源:林肯电气2019年年报)

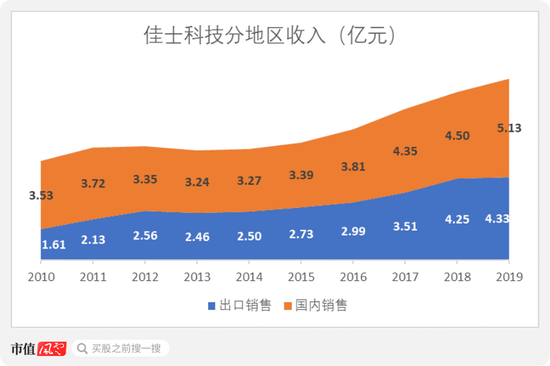

总的来说,2010-2019年,佳士科技国内销售的CAGR为4.2%,并没有很突出,但是出口销售CAGR高达11.6%,就要比竞争对手好太多了(瑞凌同时期为0.7%)。

(佳士科技欧洲研发中心)

六、研发人员平均薪酬远超同行

由于逆变焊机行业市场集中度低,竞争激烈。想要维持毛利率,就必须持续研发新产品。

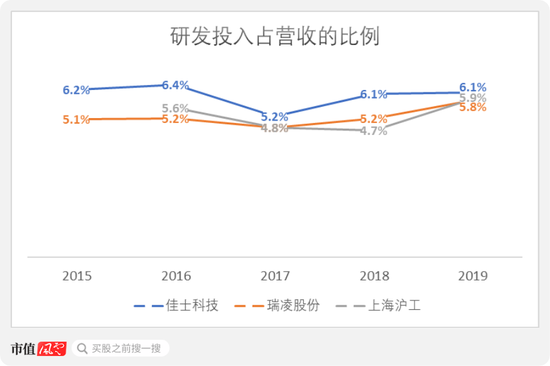

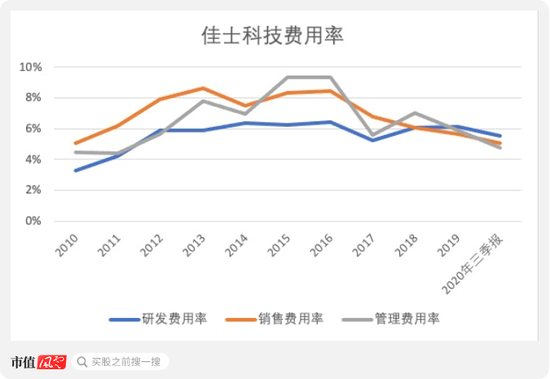

佳士科技研发投入占营收的比例相比瑞凌和上海沪工都要更高,其中2019年达到6.1%。三家公司的研发投入都全部费用化了。

拉长时间轴来看,佳士科技的研发费用率从2012年至今基本稳定,跨越了行业的低谷期和复苏期。销售和管理费用率则是从2016年开始都有所下降。公司对研发的投入是持之以恒的。

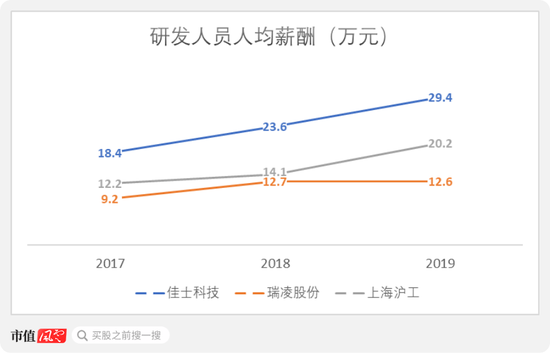

不仅如此,佳士科技研发人员人均薪酬在2019年高达29.4万,超过瑞凌的2倍,也大幅高于上海沪工的20.2万。

(瑞凌的研发人员薪酬包括股权激励费用)

这不是逼着人跳槽的吗?

七、固定资产从2013年开始就处于下降趋势

佳士科技的生产模式是以销定产,销售模式则是全代理制,共设有两个经销商层级。

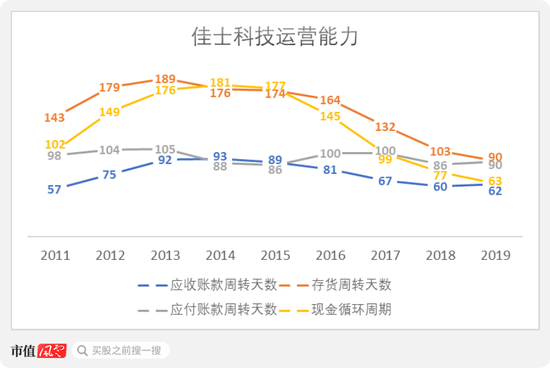

从实际结果看,2015年至今佳士科技的存货周转天数从174天下降到90天,同时应收账款周转天数也有所加快,带动现金循环周期减少了114天至63天。

公司的销售和回款能力都不错。

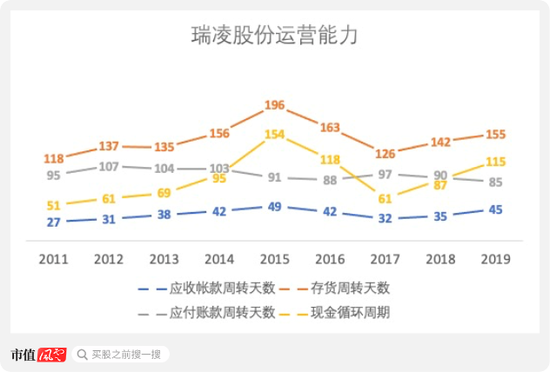

作为对比,瑞凌股份在近五年销售情况不佳的情况下(CAGR 0.1%),存货周转天数改善的幅度就没有那么大了,应收帐款周转天数则几乎没有变化。

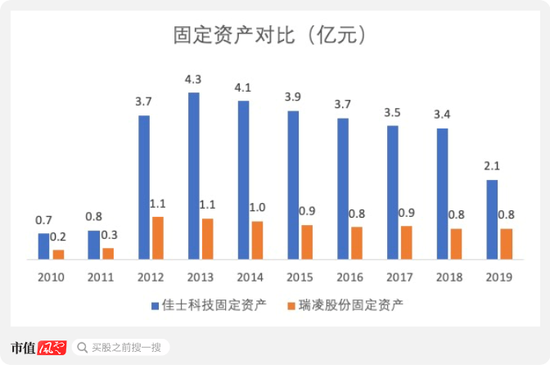

作为制造业公司,资本开支一直都是衡量公司发展的重要指标。不过,佳士和瑞凌的固定资产金额分别在2013和2012年达到了十年来的高点,分别有4.3亿和1.1亿。

在这之后,两家公司的固定资产都在不断减少,可见产能不再是制约发展的主要问题,销售和产品研发才是主角。

2019年,佳士科技更是把一项1.2亿的固定资产转入投资性房地产,使得固定资产大幅减少至2.1亿,占总资产的比例仅为7.5%。这完全就是一家轻资产的公司。

当然,也正是因为这个原因,佳士才有足够的现金流来回报股东。

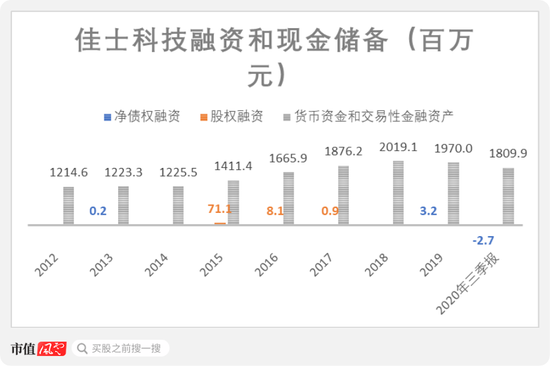

截至2020年三季报,公司的货币资金和交易性金融资产合计高达18.1亿,占到总资产的68.8%。

八、超五成的自由现金流用来分红

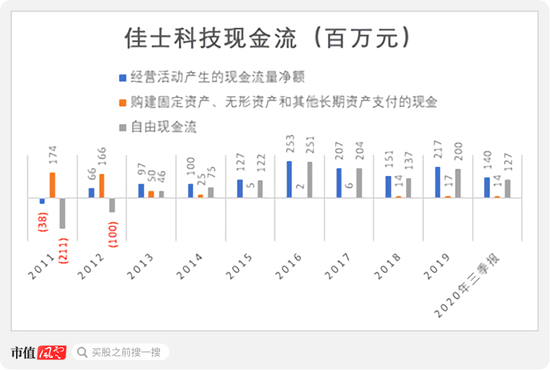

佳士的盈利能力自2014年来不断改善,加上现金循环周期变短,可想而知公司的现金流表现也非常好。

2013年至今,佳士的自由现金流始终为正,其中2019年经营活动净现金流2.2亿,自由现金流2.0亿。

上市之后,公司很少进行融资,借款数量也较少。现金储备的增加主要来自自由现金流。

上市后的2012-2020年前三季度,佳士科技累计分红5.8亿,累计股份回购2.6亿,合计股东回报达到8.4亿。

累计现金分红占累计上年归母净利润的比例高达56%,占累计当期自由现金流的比例高达55%。

这种回报力度在A股是少见的。

由于前面所讲的很少借款的原因,佳士科技目前有息负债为0,资产负债率也仅有15.4%。

财务可以说是非常健康了。

结尾

回顾全文,佳士科技除了在公司治理上的缺陷,其他方面表现均较好。

公司近五年的增速领先于其他上市焊接设备公司,复合年化增长率达到11.5%。其中,海外销售增速12.2%,在增长和毛利率上贡献都更大。

焊接设备行业景气度随着粗钢产量波动,也属于一个周期性行业。佳士科技在行业低谷期凭借销售策略获取市场份额,于2015年成为上市焊接设备公司中的第一。

焊接设备行业的产能早已饱和,佳士和瑞凌的固定资产金额分别于2013和2012年达到顶点,此后一路下降。

这一方面意味着,销售和产品创新越来越重要。目前技术流的创始人已经隐退,“销售专家”潘磊于2017年接班。佳士的研发人员平均薪酬大幅领先上海沪工和瑞凌。

另一方面,公司也有足够的现金流来回报股东,佳士科技的股东回报力度非常大。

扫二维码,3分钟极速开户>>