热点栏目

热点栏目 记者 | 范嘉智

编辑 |

1

国家卫健委在“对十三届全国人大三次会议第8996号建议的答复”中提到,对HPV疫苗接种纳入国家免疫规划进行统筹研究,逐步推广适龄人群HPV疫苗接种。受该消息影响,过去5个交易日,国产HPV疫苗概念股万泰生物(603392.SH)股价跌幅高达24.6%,智飞生物(300122.SZ)的股价也下挫22%。

我国极重视传染性疾病的防范与控制,根据《疫苗流通与预防接种管理条例》规定,国家规划的免疫疫苗全部都是不收费的,国内疫苗市场以免疫规划疫苗为主。如果HPV疫苗纳入国家免疫规划,很可能不会再保持目前的利润率。

目前A股市场上,智飞生物是最为核心的HPV疫苗企业,其主要收入来自于代理外资药企默沙东相关产品,主要包括四价HPV疫苗、九价HPV疫苗、五价轮状疫苗等。2020年1至9月智飞生物收入110.50亿元,归母净利润24.79亿元,毛利率和净利率分别达到40.02%和22.43%。

图片来源:界面新闻研究部

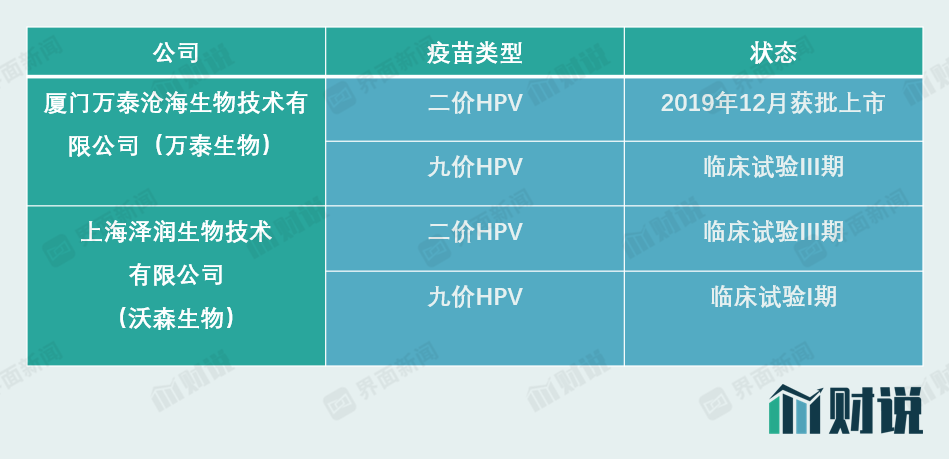

图片来源:界面新闻研究部除此之外,万泰生物等国产企业是未来国内HPV疫苗市场的主要竞争者。万泰生物二价HPV疫苗已于2019年12月获批上市;万泰生物九价HPV疫苗已进入III期临床试验。沃森生物(300142.SZ)旗下上海泽润生物技术有限公司亦有类似产品布局。

图片来源:界面新闻研究部

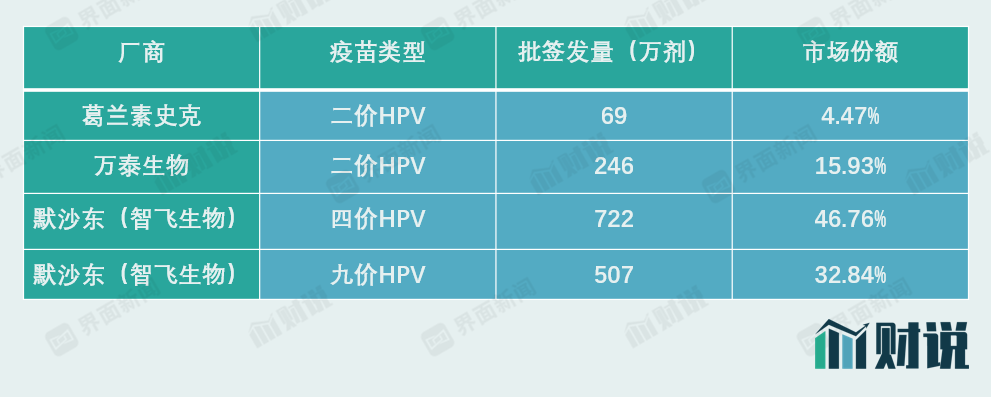

图片来源:界面新闻研究部从市场占有率角度,二价HPV疫苗由于在临床效果上逊于四价和九价HPV疫苗,并未获得市场青睐。万泰生物二价HPV上市首年获批签发量246万剂,市占率超过15%,主要是葛兰素史克出货量大幅下降所致。由智飞生物代理的四价和九价HPV疫苗市场份额接近80%。

短期内,二价HPV疫苗对四价和九价HPV疫苗冲击并不大,价格更高的默沙东市场地位仍将持续。对于外企默沙东而言,维持利润率的重要性要高于提升市场份额,显然难以接受类似“国家免疫规划”的降价协议。

业内人士表示,HPV疫苗“国家免疫规划”还停留在设想阶段。另一方面,截至2020年底,按照HPV疫苗累计批签发3488.93万剂,1.5亿适龄人口计算HPV疫苗整体渗透率不足8%。因此,HPV疫苗,或者说临床效果更好的HPV疫苗供不应求是亟需解决的阶段性矛盾。

默沙东也难以满足国内市场庞大的需求。根据智飞生物与默沙东HPV疫苗等品种续签采购协议,HPV疫苗2021年采购额为102.89亿元,并可增加至120.4亿元。按2020年全年HPV疫苗采购额90亿元计算,假设采购均价不变,采购量增速最大为33.78%。

在九价HPV疫苗领域,万泰生物主要竞争对手还有沃森生物和新三板挂牌企业康乐卫士,后者九价HPV疫苗开发也已经进入III期临床阶段。因此,能否顺利完成9价HPV开发,并领先于竞争对手上市是万泰生物最大的不确定性。

得益于新冠检测试剂销售大幅增加,2020年确实是万泰生物业绩的大年,前三季度公司收入15.99亿元,同比增加92.61%;归母净利润4.67亿元,同比增加273.23%。尽管HPV疫苗市场投资逻辑未反转,万泰生物膨胀的估值仍值得注意。截至2月24日收盘,万泰生物报收249.64元/股,市值1082亿元,动态市盈率高达197倍。

扫二维码,3分钟极速开户>>