热点栏目

热点栏目 来源:每日财报评论

盈利“暴增”背后难道是 美年健康 的“春天”要来了吗?

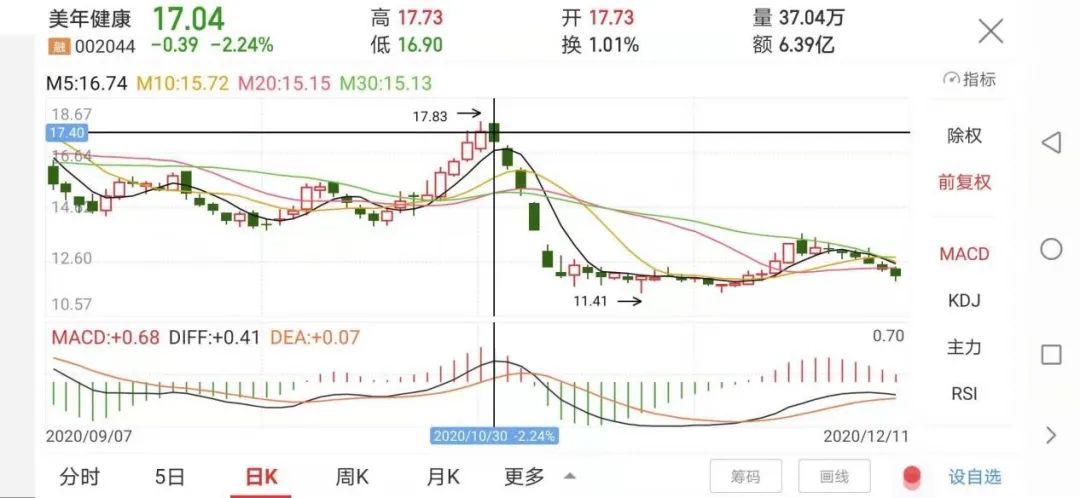

自阿里巴巴减持美年健康(002044.SZ)后,关于美年健康的话题便不绝于耳,但其股价却随着话题热度的升温一路向下。但迈入2021年以来,借着大股东回购及承接春节返乡核酸检测的东风,美年健康股价得以快速反弹。

2月23日,美年健康盘中一度涨6.61%报20.15元,股价创2018年7月以来新高,市值超770亿元;年内累涨超70%。股价的快速反弹与其近日的业绩大幅上修预告密切相关。

此前2月8日,在预盈1000万元-3000万元不久后,美年健康(002044.SZ)大幅度上修业绩预告,预计2020年盈利5.5万元之6.5亿元。盈利“暴增”背后难道是美年健康的“春天”要来了吗?

盈利“成色”堪忧,经营业绩尚未好转

对于净利润暴增的原因,美年健康在公告中进行了说明,主要是基于公司2020年第四季度处置子公司美因健康科技(北京)有限公司的部分股权后丧失了对其的控制权,根据相关规定计算相关投资收益并考虑该事项对所得税费用的影响,预计增加净利润约10.4亿元,该事项属于非经常性损益。

此外,公司在2020年第四季度预计计提减值准备比原预期增加约4.5亿元,其中计提商誉减值不超过3.5亿元,其他减值较预期增加1亿元。

换言之,美年健康的此番业绩大幅上修,只不过是公司施展“财技”,在营业收入和扣除后营业收入均维持预计75.5亿元-78.5亿元不变下(同比2019年的85.25亿元,预计同比下降约10%),以出售子公司美因健康科技(北京)有限公司部分股权和失去对其控股权为代价,带来账面10.4亿元的新增利润。

同时公司还借机加大了计提减值准备合计约4.5亿元,以降低未来业绩的压力,一进一减之下,或将为公司带来约6亿元的新增账面净利润。由此看来,该盈利的“成色”着实堪忧。

其实,在2020年前三季度,美年健康就已深陷亏损。三季报显示,公司实现营业收入44.19亿元,同比下降29.61%;净利润为亏损5.17亿元,同比下降232.15%。

除上述因素外,美年健康还存在商誉减值等因素。公司称,经公司财务部门初步核算,2020年第四季度预计计提减值准备比原预期增加约4.5亿元,其中,计提商誉减值不超过3.5亿元,其他减值较预期增加1亿元。截至2020年底,公司商誉53.67亿元。

2019年,美年健康经营业绩也不佳。当年,公司实现营业收入85.25亿元,同比微增0.79%,净利润、扣非净利润分别为-8.66亿元、-8.69亿元。综上,连续两年,美年健康扣非净利接连巨亏,合计亏损约13亿元,虽然承接了春节返乡核酸检测的东风,但其经营业绩尚未好转。

而此次施展“财技”更像是无奈之举。与此同时,美年健康近年来通过疯狂并购实现快速发展的“后遗症”似乎正加速显现。

激进狂奔负债压顶,扩张“后遗症”加速显现

美年健康成立于2004年,是一家以健康体检为核心,集健康咨询、健康评估、健康干预于一体的专业体检和医疗服务集团,2015年通过借壳江苏三友上市。

为实现借壳上市时的业绩承诺,美年健康开始激进扩张,一方面大肆并购,收购了预计不少于40家公司的股权,其中,公司2016年、2017年分别收购美兆体检和慈铭体检,并通过“自建+并购”方式建设了约700家体检中心扩大布局。

据《每日财报》统计,2015年以来,由于外延式并购扩张,美年健康的营业收入和净利润快速增长,增速均超30%。

2015—2018年间,美年健康营收分别为21.01亿、30.82亿、62.33亿、84.58亿,同比增长46.89%、46.65%、44.48%、34.64%。美年健康实现归母净利润2.6亿元、3.39亿元、6.14亿元和8.21亿元。

当能力支撑不起野心的时候,所有的路都是“弯路”。连年疯狂并购,却未能增厚业绩,反而给其带来了畸高的商誉和一身的诟病。因疯狂并购,2015—2018年其商誉分别为4.17亿、35.87亿、40.46亿、47.39亿,同比增长率为760.19%、11.28%、17.13%。

至2019年末,美年健康因收购形成的商誉资产组共107个,商誉高达51.39亿元,是2018年净利润的9倍多。此外,扩张带来的不止有商誉这个后遗症,除业绩滑坡、商誉高企,美年健康还面临着财务费用、负债的攀升。

负债方面,公司有息负债一路飙升,2019年末,公司短期借款、长期借款和应付债券分别为23.09亿元、11.83亿元和13.68亿元,合计金额为48.6亿元,占总资产比例为25.69%。

至2020年三季度,公司短期借款余额20.83亿元,长期借款余额16亿元,一年内到期的非流动负债23.25亿元,上述3项负债合计形成的有息负债余额69.09亿元,占总资产35.78%。

上市后,公司的资产负债率逐年走高。2015-2019年,美年健康的资产负债率分别为27.66%、40.16%、44.69%、55.39%、56.9%。如此大的负债规模,导致公司的财务费用陡增。

2015—2019年,公司财务费用为0.2亿元、0.4亿元、1.11亿元、2.46亿元、4.38 亿元;2020年三季度,美年健康的财务费用高达2.63亿元。

疫情冲击叠加经济周期之下,美年健康只能硬着头皮挣扎,束手无策之下,这才有了上述的转卖资产,施展财技。

盟友阿里减持,大股东出逃

2019年,阿里巴巴战略入股美年健康,曾被市场视为美年健康的重大利好,但也就在2019年,美年健康的业绩增长却迎来了拐点。据美年健康2019年年报显示,2019年实现营收85.27亿元,同比增长0.81%;归属于上市公司股东净利润为-8.66亿元,同比下降205.58%。

继2019年大幅亏损后,美年健康2020年前三季度营业总收入44.2亿元,比上年同期减少29.61%;实现归属净利润-0.52亿元,比上年同期减少232.15%。受此消息影响,美年健康股价一路下跌。

营利双双下滑之下,阿里似乎也失去了耐心。2020年11月4日盘后,美年健康发布公告称,3日收到美年健康5%以上股东阿里巴巴(中国)网络技术有限公司出具的《关于所持美年健康股份变动的通知》。

截至11月3日,阿里网络通过深交所大宗交易系统累计减持公司股份合计5399.26万股,占公司总股本的1.3794%。经过此次减持,阿里网络及其一致行动人持有股份从此前的5.64亿股降至5.10亿股。

令人意外的是,在阿里巴巴减持的同时,美年健康的高管自己也在减持。据其公告,美年健康实控人俞熔的一致行动人徐可于2020年11月2日和11月3日通过深交所大宗交易系统合计减持1338万股,占美年健康总股本的0.34%。

多重利空和股东出逃叠加,美年健康股价曾一周跌超29%,市值缩水近200亿。

美年健康股价走势,来源: 同花顺

然而有趣的是,去年11月10日,美年健康发布了实控人增持股份的公告,增持股份计划不低于500万股且不高于1000万股。截至增持计划期限届满的2021年1月10日,实控人俞熔通过深交所系统以集中竞价交易方式累计增持公司股份500万股,占美年健康总股本0.128%,耗资6075.2万元。

这似乎是一场明目张胆的阴谋,实控人俞熔的一致行动人徐可在高位套现2.1亿元,实控人俞熔在低位增持6075万元,这一唱一和之间,既提振了市场信心,又赚了不少差价,唯有广大股民被耍得团团转。

近期,美年健康接连被惠誉、穆迪下调评级,在此背景下美年健康连忙将定增募资“挪出”补充流动资金,同时将未动工项目紧急叫停。施展“浑身解数”的同时,其资金链紧张状况愈发引人关注。美年健康后续发展如何,《每日财报》还将持续关注。

扫二维码,3分钟极速开户>>