【方证视点】风格转换基本确认 新旧交替大势所趋——0223

来源:伟哥论市

赵伟 S1220511020009

核心观点

当前,市场不但对结构能否转换分歧较大,对大盘后市走势也出现了分歧,在分歧中上涨,这也是投资简单的道理。我们的观点不变,年初大盘压制了上涨空间,就给年中行情腾挪出空间,大盘中长期上涨趋势不变,2021年行情在“春夏之交”的观点不变。

盘面分析

外有全球经济复苏预期上升影响,大宗商品价格上涨,内有流动性预期收紧影响,周一顺周期板块维持强势,各类“茅”继续回调,周一大盘开盘后窄幅震荡,尾盘加速下行,全天放量下跌。最终,大盘以下跌1.45%收盘,创业板下跌4.47%,成交量较前一交易日增加25.04%,这表明在赚钱效应明显恢复后,场外资金正跑步入场,场内资金活跃度不减,成交量再创“天量”,市场“围城”效应加大,市场情绪波动较大,信心维持稳定。

量能大幅增加,个股活跃度同步增加,市场分化进一步减弱,两市个股普涨为主,当日有83家个股涨停,有109家个股涨幅在10%涨停板之上,有7家个股跌停,有13家个股跌幅在10%跌停板之上,涨幅超过5%个股有337家,跌幅超过5%的个股有157家。当日涨幅居前的为稀土、有色、煤炭、钢铁、化工、农业等,当日跌幅居前的为白酒、家电、证券及各种“茅”指数等,顺周期板块继续走强,旧“核心资产”股高位放量杀跌。量能大幅释放,赚钱效应仍存,亏钱效应不减,题材领涨两市,板块良性轮动,白马持续调整,是周一盘面的主要特征。

技术面分析

从技术上看,周一大盘高开之后,盘中一度上行,随后在蓝筹股带领下一路走低,3700点得而复失,以最低点收盘,并呈价跌量增态势。5日线失守,价跌量增的量价关系,日线SKD指标死叉,短线还有杀跌动力,大盘还将惯性下挫,3622点附近面临考验,但量能得到有效释放,量在价先,一旦大盘量能急剧萎缩,则大盘即可见底回升。

分时图技术指标显示,5分钟MACD指标及SKD指标底背离,30分钟K线组合为底部长上影线,短线盘中将有反复,但60分钟MACD指标死叉,SKD指标死叉且空头强化,60分钟K线组合有“M”头迹象,短线还有回调压力,若3634点失守,则大概率呈现“M”头走势。

上证50价跌量增,5日及10日均线失守,价格重心加速下移,K线组合为典型的弱势“空头炮”形态,短线还有惯性回落空间,20日线及30日线将面临考验。

创业板价跌量增,5日线反压,10日、20日及30日线失守,价格重心加速下移,日线MACD指标死叉且空头强化,5日线、10日线及20日线走弱,短线还将继续回落,60日线附近寻支撑。

综合技术分析,我们认为,短线大盘盘中有反复,但调整的趋势不会改变,大盘还将惯性回落,由于周一量能创出去年8月4日以来的“天量”,按照“价在量先”理论,短线回落后,后市大盘还会有新高,短线关注3622点—3634点平台支撑,若放量跌破,则大盘阶段性调整成立,若缩量止跌,则大盘有望重启升势并挑战前期高点。

基本面分析

牛年伊始,大盘震荡盘升,尽管盘中波动加大,但基本上是绕着3700点震荡运行,但市场结构却继续加大,但不再是春节前的“一九”或“二八”现象,更不是只赚指数不赚钱,而是“九一”或“八二”现象转换,大盘高位大幅震荡,市场赚钱效应却回归,市场从“股灾式上涨”,转变为“赚钱式调整”,我们牛年伊始提出的市场“回归”观点完全得到了验证,市场量能得到释放,市场信心得到修复。

那么,该如何看待春节后“核心资产”的表现,未来“核心资产”股价将如何运行,“核心资产”股价会不会出现“塌崩式”回落走势,中小市值股会不会立即大幅走强,这是近期市场争论非常大的问题,也是市场十分关心的问题。该如何看待“核心资产”股价回调,该如何看待题材股的全线走强,我们的观点是:

其一、市场风格已转,结构行情转变。代表大市值股的指数为上证50指数及中证100指数,代表中小市值的指数为中证1000指数及国证2000指数,春节后的结构行情显示,代表中小市值的指数为中证1000指数及国证2000指数持续走强,代表大市值股的指数为上证50指数及中证100指数走弱,资金从高价的旧“核心资产”流出,转向股价处于底部的中低价股,旧“核心资产”股股价的持续下跌,让市场对抱团取暖的观点改变。

如果说一日或二日行情结构是“九一”或“八二”现象,可以说中小市值股的上涨还只是超跌反弹,那么连续三个交易日市场都在呈现着“九一”或“八二”现象,则意味着市场风格基本实现了转换。

其二、风格虽转换,但难一蹴而就。我们认为,罗马不是一日建成的,冰冻三尺非一日之寒,由于人性的弱点及思维的惯性,决定了资本市场投资有着严重的路径依赖,意味着二级市场存在较强的惯性,“核心资产”不可能一步到位式调整到位,高新产业的成长股也难以一步到位式上涨,在市场风格转换之际,“贪婪”与“恐惧”让市场投机成分大于投资成分,这不但导致大盘盘中波动加大,也会也会导致新结构行情波动加大。

其三、告别旧的模式,开启新的征程。春节后市场量能的连续万亿以上释放,意味着市场筹码开始交换,旧的“核心资产”股筹码松动,资金开始从抱团中加速流出,在新“核心资产”没有完全构建完毕之际,机构资金不断挖掘或寻找新“核心资产”,市场处于混沌状态,除旧“核心资产”股及垃圾股外,所有中低价股都有投资机会,表现为大盘高位蓄势运行,个股活跃度提升,“九一”或“八二”现象持续,市场从混沌逐步向清晰转换,从热点混乱向热点清晰过度,最后通过去伪存真,再实现新“核心资产”的构建。

告别旧的“核心资产”,迎接新的核心资产,这已得到市场共识,但新的“核心资产”是什么?这才是当前市场关心且争论较多的话题。我们的观点是:

其一、对于周期的观点。当前,受通胀预期的影响,市场有经济回升推动周期复苏的“顺周期”投资理论,新的“核心资产”在周期股中。我们认为,周期股的上涨有一定道理,逻辑在于:一是周期股,尤其是强周期股调整了十多年了,较低的股价引力,估值修复的要求,都会吸引场外资金关注;二是A股市场有很多周期行业属于弱周期,甚至不少属于高成长或新兴产业,如有色新材料、化工新材料等,处于高科技、高端制造业等产业链的上游,与高科技制造业一道成长。

其二、对于成长的观点。我们一直强调,经济基础决定投资结构,不同的经济周期,有不同的经济基础,当前与未来的经济周期是“资本扩张”下的新周期,新周期的经济基础来自金融供给侧改革推动的技术进步,技术进步推动新型消费,形成新的内需,所以新的经济基础在“金融+科技”,A股市场投资结构在金融与科技,中长期结构行情主线在“金融+科技”。

对于强周期产业而言,尽管有价格引力,也有估值修复要求,但若不在高科技制造业的产业链之中,则很难有估值提升空间。我们认为,新的“核心资产”在“高科技+金融+弱周期”中,对此我们在今年更加看好应用科技(新能源汽车产业链、通信技术产业链、高端智造产业链等)、有色新材料、化工新材料、军工及金融等。

现在旧的“核心资产”还未调整到位,依旧对大盘形成较大的调整压力,新的“核心资产”还未形成,仅靠中低价股及题材股的此起彼伏走势,还难以推动大盘走出趋势性上涨走势,中证1000指数对90日线的得而复失,国证2000指数对60日线及年线的得而复失,决定了市场结构还会有反复,意味着市场风格转换虽确立,但市场还会有反复,以时间换空间,还是市场运行的主基调。

以白酒为代表的旧“核心资产”大幅回落,周一上证50指数大跌,并拖累大盘震荡走低,也拖累了蓝筹股上涨空间,市场结构行情继续分化,大盘跌破5日线支撑。由于量能急剧释放,市场筹码的到充分交换,市场杀跌动力较足,短线大盘将继续回落,关注关注3622点—3634点平台支撑,若放量跌破,则大盘阶段性调整成立,若缩量止跌,则大盘有望重启升势并挑战前期高点。

操作策略

周一北上资金净流出,沪市净流出4.92亿,深市净流出6.22亿。从盘口特征看,旧的“核心资产”杀跌动力较足,没有资金敢于接盘,量能仍难释放,预示着旧“核心资产”股价有空跌迹象,场内资金丰厚的获利盘,让场外资金对旧“核心资产”望而却步,不与趋势作对,这是投资再简单不过的道理,旧“核心资产”难走强,大盘重新大幅走强就不现实,但只要市场赚钱效应仍在,大盘回落空间也有限。

当前,市场不但对结构能否转换分歧较大,对大盘后市走势也出现了分歧,在分歧中上涨,这也是投资简单的道理。我们的观点不变,年初大盘压制了上涨空间,就给年中行情腾挪出空间,大盘中长期上涨趋势不变,2021年行情在“春夏之交”的观点不变。操作上,轻指数、重个股、忌追高,逢低关注金融、新能源产业链、通信产业链、高端智造、环保及中低价底部应用科技股,慎对抱团取暖股存在的调整风险,回避退市风险股。

择时模拟股票组合

图表1:2021模拟股票组合

代码

简称

前日收益

所属行业

515280.SH

富国银行ETF

-1.79%

银行

515250.SH

智能汽车ETF

-3.23%

汽车

601117.SH

中国化学

3.02%

建筑

600926.SH

杭州银行

-5.93%

银行

600908.SH

无锡银行

-5.33%

银行

600030.SH

中信证券

-2.97%

券商

601995.SH

中金公司

-3.44%

券商

688599.SH

天合光能

0.38%

光伏

002416.SZ

爱施德

-0.82%

新零售

002004.SZ

华邦健康

1.36%

化工原材料

300999.SZ

金龙鱼

-5.23%

食品饮料

300590.SZ

移为通信

-1.65%

通信

002196.SZ

方正电机

-1.24%

电气设备

601808.SH

中海油服

8.77%

采掘

数据来源:方正证券研究所 WIND资讯

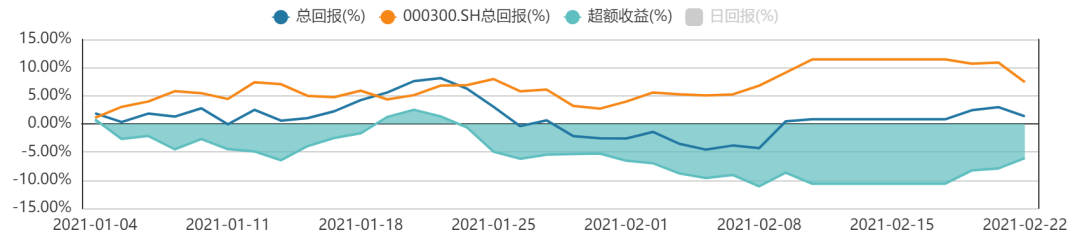

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

扫二维码,3分钟极速开户>>