资产质量蒙阴影?贵州银行逾期贷款攀升!2月份密集接罚单丨银行

贵州银行今年1月底刚刚经历董事长辞任,2月份罚单接踵而来,在除夕前一天一口气收到16张罚单

《投资时报》研究员赵新平

自2月份以来,贵州银行股份有限公司(下称贵州银行)连续收到罚单。据粗略统计,截至2月18日,贵州银行当月已合计被罚超450万元。

特别是除夕前一天,贵州银保监局及黔西南银保监分局均给贵州银行开出罚单。其中贵州银保监局在2月10日开出17张罚单,其中16张都属于贵州银行,相关责任人也受到了5—10万元不等的处罚。黔西南银保监局在处罚贵州银行分支机构的同时,也对相关责任人作出警告处分。除此之外,2月初贵州银行还收到3张罚单。

贵州银行的违规内容涉及多项业务,包括关联交易、同业授信、理财产品、个人消费贷款、股权管理、委外贷款、信贷资金被挪用、资金违规流入房地产等。

值得注意的是,今年1月28日,贵州银行公告称董事长李志明辞任,行长许安临时负责董事会责任。

《投资时报》研究员还注意到,尽管近年来该行经营相对平稳,但已露出盈利增长乏力、资产质量风险上升的苗头。针对上述问题,《投资时报》向贵州银行发出沟通函,但截至发稿未收到回复。

贵州银行盈利能力指标

数据来源:贵州银行2020年半年报

2月份频领罚单

临近春节,贵州银行及其分支机构、相关负责人等收到合计385万元的多项罚单。

2月10日,贵州银保监局一口气挂出17张罚单,其中16张是针对贵州银行及其工作人员,处罚内容涉及到关联交易、同业授信、理财产品、个人消费贷款等多个违规事项。

有3张处罚表是针对贵州银行,第一张是该行因存在“大额风险暴露管理整体缺位;股权管理混乱,未按规定进行股权质押;关联交易管理薄弱,向关系人(关联方)发放信用贷款”的违法违规行为,对其处以罚款120万元。

第二张罚单内容是贵州银行因存在“逆程序调整内部机构设置,理财产品相互调节收益、部分理财投资业务不审慎;同业授信流于形式、部分同业业务不审慎;违规借助通道发放委托贷款,资金用于限制性领域”的违法违规行为,贵州银保监局对其处以110万元罚款。

第三张罚单内容是贵州银行“因个人线上消费贷款业务内控机制不健全、资金监控不力”,被处罚款40万元。

还有一张是针对贵州银行分支机构,罚单显示,贵州银行贵阳友谊支行因“贴现资金回流出票人账户”,被罚20万元。

其余12张罚单均开给了贵州银行相关负责人,处罚金额从5万到10万不等,相关责任人受罚金额合计70万元,今年1月底公告辞任的原董事长李志明也在处罚之列。罚单内容显示,李志明对贵州银行“逆程序调整内部机构设置问题负有直接领导责任”。

此外,胡海和周贵昌的处罚金额均为10万元,其余均被处罚5万元。胡海和周贵昌的处罚原因均是“对贵州银行逆程序调整内部机构设置;股权管理混乱,未按规定进行股权质押;关联交易管理薄弱,向关系人(关联方)发放信用贷款等问题负有直接责任”。根据贵州银行半年报,周贵昌是该行的董事会秘书,胡海的职位目前尚未有公开信息可以查询。

同样是在2月10日,黔西南银保监分局也对贵州银行黔西南分行及其两名相关责任人开出罚单,处罚信息显示贵州银行黔西南分行因贷款“三查”不尽职,违规发放“保捷贷”;票据调查不尽职,审查不审慎,被处以25万元的罚款,对胡运涛、刘明祥两位相关责任人分别处以警告处分。

在2月初,贵州银行也收到过三张罚单。2月5日,安顺银保监分局行政处罚信息公开表显示),贵州银行安顺分行存在贷款“三查”不尽职,信贷资金被挪用违法违规行为,银保监会安顺监管分局对其罚款人民币20万元。同一天,遵义银保监分局公布的行政处罚信息公开表显示,贵州银行遵义分行因内控管理不到位,未严格审核票据业务贸易背景资料和违规销售理财产品,被处罚款30万元。

2月2日,中国银保监会六盘水监管分局公开信息显示,贵州银行六盘水分行因存在信贷资金借道“置换股东借款”流入房开企业;用贴现资金开立定期存单并质押,用于开票虚增资产负债规模的行为,被处以30万元罚款。

综上统计,截至2月18日,贵州银行2月份以来合计被罚款465万元。

新增和长期逾期贷款大增

贵州银行成立于2012年10月11日,总部设在贵阳市,于2019年12月30日在香港联交所挂牌上市,截至2020年6月末注册资本为145.88亿元。

贵州银行在2月份密集收到罚单前,刚刚发生一起重大人事变动,原董事长李志明辞任。

1月28日,贵州银行公告称,贵州银行董事会收到本行董事长、执行董事李志明的辞任函。因贵州省政府工作安排,李志明申请辞去本行董事长、执行董事、董事会战略发展委员会主席、香港联合交易所有限公司证券上市规则项下之授权代表以及在本行担任的其他一切职务。

资料显示,从1982年3月至2011年1月,李志明一直在湖北地区的中国农业银行工作,曾任监利县支行信贷员,湖北省分行科员、副主任科员,咸宁地区分行副行长,武汉市武昌支行行长,恩施州分行行长,湖北省分行信用卡部总经理、银行卡中心总经理、三农信贷部总经理等职,前后长达近30年。2011年上半年,李志明离开农行,其后陆续担任深圳发展银行武汉分行行长助理、湖北银行行长助理、湖北银行副行长,2018年正式成为贵州银行董事长。

其在贵州银行掌舵期间,最瞩目的成就莫过于推动该行实现香港上市,同时经营相对稳健,不过近年来该行经营压力有所加大。从2020年半年报来看,贵州银行营收和净利润虽然均保持增长,但净利差等盈利能力指标的下降显示出其经营增长乏力的迹象。

2020年上半年末,贵州银行实现营业收入55.81亿元,同比增长10.61%;实现净利润19.29亿元,同比增长7.78%。不过多个盈利能力指标下降,平均总资产回报率、平均权益回报率、净利差、净利息收益率同比分别减少0.05、2.3、0.18、0.18个百分点。

值得注意的是,该行利息支出同比增长了近2成,高于利息收入增长幅度。2020年上半年其实现利息收入95.92亿元,同比增幅为11.52%;利息支出为47.12亿元,增幅为18.89%。利息支出的增长或与存款成本上升相关,去年上半年末,贵州银行存款平均付息率为2.32%,同比增加了0.52个百分点。

成本费用方面,贵州银行员工成本增长也较高。去年上半年,该行营业费用为16.98亿元,同比增长了7.53%,其中员工成本为11.14亿元,同比增长16.3%。

从资产质量来看,该行去年上半年末不良贷款率为1.16%,相比2019年末减少0.02个百分点;拨备覆盖率为332.68%,增加7.73个百分点。但去年上半年该行关注类和次级类贷款同比均出现上升情形,去年上半年末关注类贷款余额为16.33亿元,相比2019年末增长16.67%;次级类贷款余额为18.38亿元,增长10.06%。关注类贷款的增长通常意味着未来不良上升风险加大。

从贷款类型来看,贵州银行公司类贷款不良率有所下降,但个贷类不良全面上升,去年上半年末该行个人住房按揭贷款、个人经营性贷款、个人消费贷款、信用卡不良率分别为0.18%、2.59%、2.94%、1.58%,而2019年末则分别为0.12%、2.1%、1.51%和0.06%,即个人消费贷款和信用卡不良上升较多。

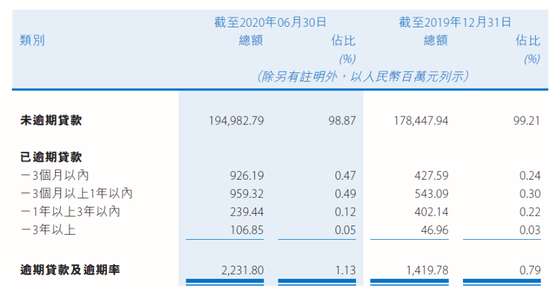

同时其逾期贷款也有所攀升,并体现出新增逾期贷款和长期逾期贷款大增的特点。该行3个月以内及3个月以上1年以内的逾期贷款相比2019年末分别增长了116.61%和76.64%,3年以上逾期贷款则大增127.53%。

贵州银行按逾期期限划分的贷款分布情况

数据来源:贵州银行2020年半年报

扫二维码,3分钟极速开户>>