热点栏目

热点栏目  图片来源:图虫

图片来源:图虫记者 | 郭净净

又一家上市公司“乱算账”。

2月7日,富春股份(300299.SZ)公告称,公司及其实际控制人及董事长缪品章、总经理陈苹时任财务总监曾祖雷和林忠跃等相关责任人员收到福建证监局的警示函。

警示函披露富春股份及相关责任人员“四宗罪”:

一是未及时确认投资收益。根据富春公司参股公司北京中联百文文化传媒有限公司(简称“中联百文”)提供的财务报表,中联百文2016年至2018年累计实现净利润-312.22万元,未能完成承诺业绩。按照原投资协议约定的补偿计算方式,富春股份应在2018年末合理确认中联百文原股东的业绩补偿款。但富春股份并未及时确认该笔投资收益,未与以前年度对同类业务的会计处理保持一致。

二是对业绩补偿款计提坏账准备的依据不充分。富春股份于2019年末确认了中联百文原股东应支付的业绩补偿款2990.54万元,分别计入“其他应收款”和“投资收益”科目核算。在未核实中联百文及原股东实际偿债能力的情况下,富春股份根据审计调整结果对该笔应收款计提了1495.27万元坏账准备。

三是对其他应收款计提坏账准备的依据不充分。公告显示,富春股份全资子公司成都摩奇卡卡科技有限责任公司(简称“摩奇卡卡”)2016年至2019年经审计累计实现净利润14328.60万元,与承诺业绩差额为21221.40万元。按照原收购协议约定的补偿计算公式并经相关调整,截至2019年12月31日,摩奇卡卡原股东应向富春股份支付现金补偿23186.73万元。

2019年末,富春股份未收集充分适当的证据证明摩奇卡卡原股东的资产状况和实际偿债能力,对应收款项计提了8015.73万元坏账准备。

四是对上海渔阳长期股权投资计提减值的依据不充分。富春股份参股公司上海渔阳网络技术有限公司(简称“上海渔阳”)2019年度经审计净利润为1084.35万元,但审计机构未按原协议约定由富春股份确认或委派。富春股份对上海渔阳收入存疑部分进行调整后致其未能完成承诺业绩,且未经上海渔阳书面确认。富春股份在未对上海渔阳实际控制人按原协议回购股份能力进行审慎调查的情况下,对上海渔阳计提800万元的长期股权投资减值准备。

福建证监局指出,上述情况不符合《企业会计准则——基本准则》和《企业会计准则第22号——金融工具确认和计量》的相关规定。富春股份的上述行为导致2018年和2019年年度报告相关信息披露不准确,违反了中国证监会《上市公司信息披露管理办法》相关规定。

界面新闻记者发现,在2021年1月22日披露的2020业绩预告中。富春股份称,公司预计2020年实现归属于上市公司股东的净利润是2800万元至4200万元,较去年的亏损5.61亿元来看,该公司扭亏为盈。

对于公司扭亏为盈的原因,富春股份认为,主要得益于其游戏板块业务,全资子公司上海骏梦受益于2020年10月在港澳台地区上线相关游戏,第四度业绩增厚明显,全年实现净利润较2019年同比增长超过150%;摩奇卡卡在报告期内仅维系存量游戏的运维,2020年小额亏损(公司于2020年底已完成摩奇卡卡的出售,不再纳入公司合并报表)。

富春股份认为,2020年,公司主营业务表现良好,预计无需计提商誉减值准备。公司结合各种客观因素,根据预计的可回收金额,计提了摩奇卡卡原股东等业绩补偿款及其他金融资产的相关减值准备。商誉及资产减值准备计提的具体金额及对利润的影响数,将由公司聘请的专业机构进行评估和审计后确定。

公开资料显示,富春股份最开始的主营业务是为运营商提供通信网络规划设计咨询、通信信息化工程管理,通信软件开发等技术服务。2012年,富春股份创业板上市后经营不振,2012至2013年净利润分别降了44.4%和41.22%。

此后,富春股份试图业务转型,并开启连续并购之路。2014年12月,富春股份宣布,以9亿元收购收购手游企业上海骏梦100%股权。彼时,上海骏梦净资产只有6822万元,富春股份给出的增值率高达1277%。当时的交易方也承诺了业绩: 2014至2017年的实际净利润分别不低于6400万元、8370万元、11300万元和12430万元。最终,上海骏梦仅完成了2014年承诺的业绩目标,到2017年离累计3.85亿元的业绩承诺额还有差了7080万元。

直到2020年9月底,富春股份才收回上海骏梦交易方上海力珩投资中心(有限合伙)的业绩补偿款。2020年9月29日,富春股份称,公司收到福州市中级人民法院划转的上海力珩限售股股票司法拍卖执行款,用于偿还上海力珩所欠公司业绩补偿款1805.31万元。

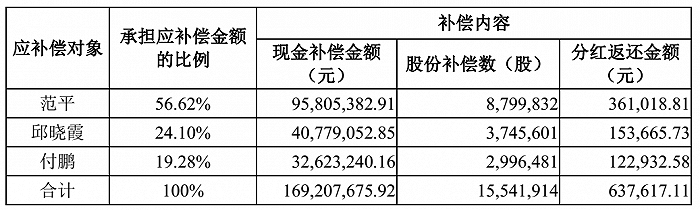

上海骏梦的失败,并未让富春股份“吃教训”。2016年,富春股份通过重大资产重组并购成都摩奇卡卡,以现金88000万元收购摩奇卡卡100%股权,交易对手方范平、邱晓霞、付鹏承诺2016年度至2019年度累计实现业绩35550万元。

图片来源:富春股份2020年12月22日对深交所关注函的回复

图片来源:富春股份2020年12月22日对深交所关注函的回复这次,富春股份给摩奇卡卡的估值溢价率更高。根据彼时中联评估出具的《资产评估报告》,在评估基准日2016年9月30日,摩奇卡卡合并报表归属于母公司所有者净资产只有3616.93万元,采用市场法评估,摩奇卡卡于评估基准日的股东全部权益价值为88599.78万元,较经审计净资产增值84982.84万元,估值溢价率高达2349.58%。

彼时,富春股份认为,摩奇卡卡具有“轻资产、高收益”的特征,存在未在账面反映的核心价值资产,且目前处于快速成长的周期,未来业绩增长速度较高。事实证明,摩奇卡卡并未如富春股份预期那般高增长。2019年重大资产重组对赌期结束,经审计的摩奇卡卡公司2016年至2019年度累计完成承诺业绩只有14328.61万元,累计未完成承诺业绩21221.39万元。

到2019年,摩奇卡卡甚至亏损2304万元;此后业绩更进一步下滑,其2020 年 1-10 月份实现净利润-734.56 万元,富春股份预计未来摩奇卡卡业绩将持续下滑。

面对摩奇卡卡这个“烂摊子”,富春股份有点“兜不住”了,于是决定抛售。2020年12月14日,富春股份宣布,拟将全资子公司成都摩奇卡卡100%股权转让给控股股东福建富春投资有限公司,交易价格仅为4250.65万元,交易后摩奇卡卡将不再纳入公司合并范围。

也就是说,富春股份将公司耗资8.8亿元收购的资产,4年后以不到收购价的5%“贱卖”给了控股股东。根据富春股份的说法,截至处置日,公司对摩奇卡卡已计提的长期股权投资减值准备8.03亿元。与此同时,富春股份向摩奇卡卡交易方追讨业绩补偿款。

图片来源:富春股份2020年12月30日《关于就业绩补偿事项提起诉讼的进展公告》

图片来源:富春股份2020年12月30日《关于就业绩补偿事项提起诉讼的进展公告》富春股份的种种操作,让深交所忍不住发出关注函并质问:是否存在利用关联交易调节利?之前的收购价合理吗?从2021年2月7日福建证监局下发的警示函来看,监管层对于富春股份的“并购后遗症”关注已久。

而富春股份最近一次并购动作被叫停了。2021年1月8日,富春股份称,鉴于市场环境发生变化,现阶段继续推进本次交易存在较大不确定性风险,公司与交易各方共同决定终止本次交易事项。根据2020年9月14日披露的重组预案,富春股份拟通过发行股份的方式向戴坚等35名交易对方购买其所持有的广东阿尔创通信技术股份有限公司86.79%股份。

扫二维码,快人一步开启牛年行情!