变奏之后,谁是主角:赚全球朱格拉周期的钱 —— 国君总量经济指数系列(2021年02月)

来源:宏观长春

导读

通过国君行业景气指数轮动,我们提到的全球经济复苏“三支箭”正在兑现,第二支箭(全球库存周期)正在演绎,第三支箭(全球朱格拉周期)开始显现。

摘要

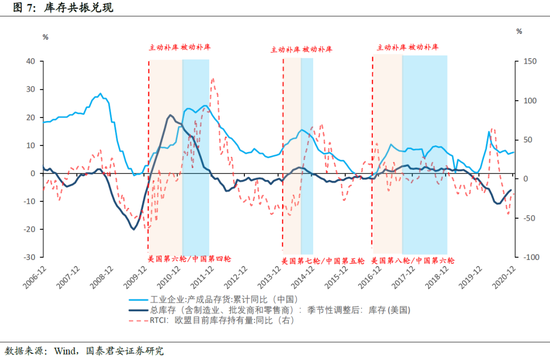

我们在2020年8月就提示四季度国内补库启动,在10月提示全球库存将于年底共振式开启,在12月研判“经济来到变奏阶段,上行通道不变,但环比动能趋弱”。当前,国君总量经济指数再次显示,经济变奏已至,动能环比趋弱。但变奏绝非休止符,全球库存共振正在兑现,全球经济复苏的第二支“箭”(全球库存周期启动,带动原材料“涨价”)正在演绎,第三支“箭”已经显现(全球朱格拉周期带动设备投资回升),未来将逐渐占据主导。

经济动能迎阶段性变奏:

第一,热力图显示,经济复苏处于变奏,超9成指标处于历史中高水平,但部分建筑业、消费相关工业品产销增速有所回落;

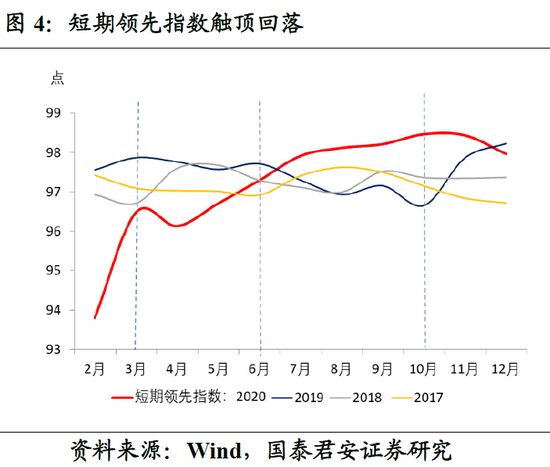

第二,传统经济动能:短期动能趋缓较长期更明显,预示长期动能无忧,短期有所走弱;

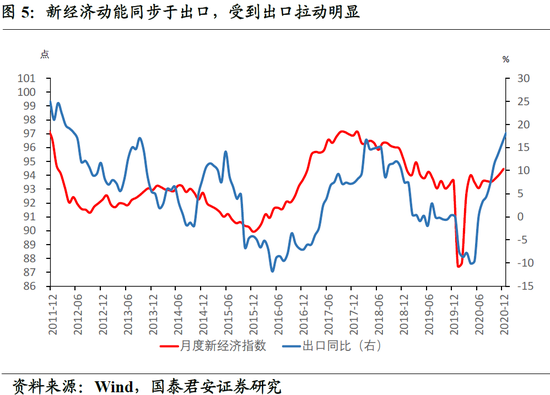

第三,新经济动能:继续上行,处于60%历史分位,出口动能开年不弱,新经济动能仍有支撑。

变奏不是休止符,而是复苏第二波前奏:

第一,整体景气度“价量齐升”。相较11月,从历史36%的水平恢复至46%;库存水位单月回补至42%,营收持续改善,我国全面主动补库已开启,并至少有望持续至2021年上半年;

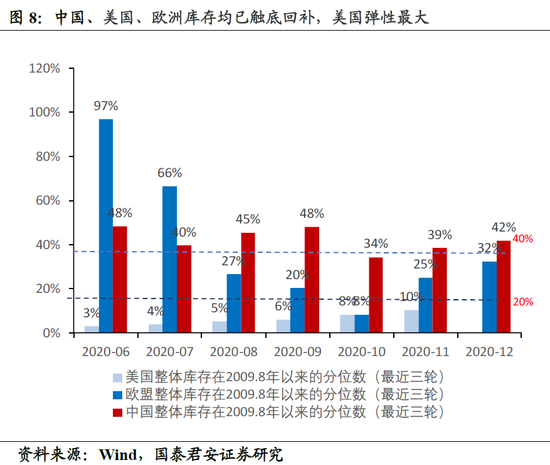

第二,海外库存共振如期开启,美国补库弹性最大,拉动全球朱格拉周期启动:美国仍在底部(10%分位),弹性最大;欧洲补库最快,两月上行24个百分点至32%分位。

变奏阶段,主角是谁?中上游原材料、设备制造类景气将继续坚挺。

第一,纵向比较:过半行业好于疫情期间,三成好于疫情前;

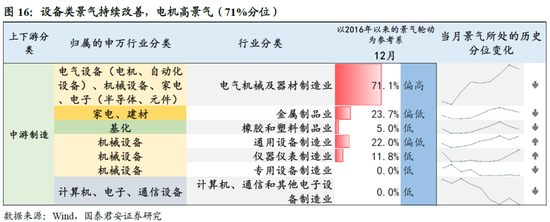

第二,横向比较:1)上游弹性大,目前景气在10%~30%偏低分位,但边际升多降少;2)中游原材料行业景气度充足,处于70%~90%偏高分位;3)设备类景气持续改善,电机高景气(71%分位),其他机械设备仍有空间;4)建筑业景气有韧性,但已至95%分位以上,或达顶部。

变奏之后,主角不变:1)设备类和中上游原材料的产能利用率高,但价格未至历史高位,供需缺口短期仍将扩大,涨价持续性较强。2)朱格拉周期初现端倪,第三支“箭”在二季度后对于复苏边际贡献将逐渐提升。

风险提示:海内外疫情反复、政策过早过快退出。

目录

正文

我们在2020年8月提示四季度国内补库启动,在10月-11月提示全球库存将于年底共振式开启(参见报告“全球复苏,中美欧库存周期共振,强制造起舞,20201124”;从美国库存周期看我国出口哪些行业弹性最大——全球经济动能观察之美国篇,20201111;“美国:库存仍在被动去化,经济复苏第一步——全球经济动能观察之美国篇”,20200818;复苏向纵深推进,全面补库或在一个季度后开启——国君总量经济指数系列(2020年8月),20200823)

2020年12月,我们研判“经济来到变奏阶段,上行通道不变,但环比动能趋弱”,并且在1月的PMI数据中得到印证(参见报告“美国:库存仍在被动去化,经济复苏第一步——全球经济动能观察之美国篇”,20200818;变奏阶段的三个脉络 ——1月PMI数据点评,20210131)。

当前,国君总量经济指数再次显示,经济变奏已至,动能环比趋弱。但我们认为,变奏绝非休止符,而是疫情和季节性的扰动所致。当下,全球库存共振正在兑现,在海内外需求不弱的拉动下,全球经济复苏下的第二支“箭”(全球库存周期启动,带动原材料“涨价”)正在火热演绎,第三支“箭”已经显现(全球朱格拉周期启动,带动设备投资回升),尚未被市场认知。

1

经济短期变奏,环比动能趋缓

1.1

经济热力图:部分产销增速有所回落

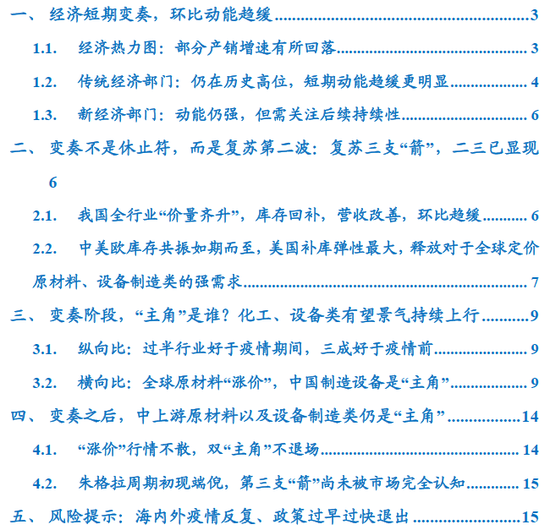

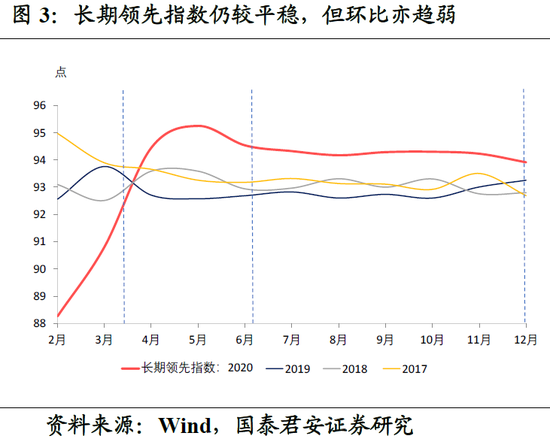

国君跟踪的21项关键宏观指标的热力图显示,经济复苏处于变奏,超9成指标处于历史中高水平,但部分建筑业、消费相关工业品产销增速有所回落。当前经济状态已经恢复至疫情前水平,但热度较11月有所回落,体现“变奏”进行时。

具体有两个特征:

1)经济修复上升通道不变:超9成指标处于历史中高水平,绿色指标降至2个;

2)经济修复正在变奏:部分建筑业、消费相关制造工业品产销增速有所回落,但仍在中高热度区间(水泥、挖掘机产量、玻璃、乙烯、汽车销量、空凋、冰箱、PMI、),冷冬效应、大宗相关仍在提升中(发电量、CRB工业品价格、钢材、BDI、有色、金属切割器)。

1.2

传统经济部门:仍在历史高位,短期动能

趋缓更明显

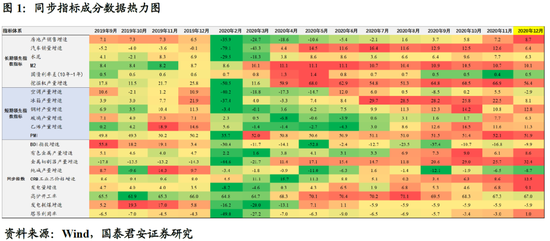

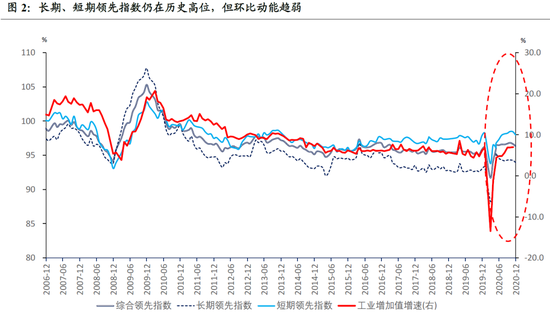

传统经济动能指数显示,短期动能(-7%)趋缓较长期(-3%)更明显,但仍处于历史高位,分别处于90.7%、63%历史分位,2020年整体形态与2017年最像。

我们的长期领先指数领先工业增加值4个月,短期领先2个月。相较于11月,2020年12月的短期动能指数下降了7个百分点,而长期下降了3个百分点。由于国君经济指数编制利用的是12月数据,因此,这预示1月、2月经济动能将处于变奏期。与1月PMI数据略不及预期相互印证。

而“变奏不是休止符”,长期中(未来4个月),经济动能只是小幅趋缓,2021年第一季度经济仍将是全年的“火车头”,经济增速有望达到18%。

1.3

新经济部门:动能仍强,但需关注后续持

续性

新经济部门动能指数继续上行,处于60%历史分位,开年出口动能不弱,我们认为新经济动能后续有保障,且随着海外经济动能修复未来新经济动能将持续改善。

2

变奏不是休止符,而是复苏第二波:复苏

三支“箭”,二三已显现

2.1

我国全行业“价量齐升”,库存回补,

营收改善,环比趋缓

国内全行业景气-库存-营收全景图显示,全行业景气度更上一层楼。

1)整体景气度“价量齐升”。相较11月,从历史36%的水平恢复至46%;

2)我国全面主动补库已开启。库存水位在中等偏低水位,营收持续改善,本轮加库至少有望持续至2021年上半年。当前库存水平单月回补至42%。并按照最近一轮库存周期的上行阶段进行推算,最近一轮库存周期始于2016年6月,上行11个月后在2017年4月达到顶部;而观察最近三轮库存周期,三轮周期时长在35-50个月左右,其中主动补库阶段在10个月左右。

2.2

中美欧库存共振如期而至,美国补库弹

性最大,释放对于全球定价原材料、设

备制造类的强需求

海外库存共振如期开启,美国补库弹性最大,拉动我国制造业新一轮高景气周期启动。中美欧库存连续回补,底部均在2020年四季度。目前美国仍在底部区域(10%分位),未来补库弹性最大;欧洲补库最快,从10月8%分位上行至32%分位。

英国、美国近期疫情出现拐点,美国新一轮财政刺激方案短期有望落地,叠加货币政策保持宽松不退出,我们预计海外需求回暖延续性强,后续库存有持续向上的动力。全球定价的原材料周期品“涨价”行情尚未结束,有望持续。我们按照美国当前9月份的库存回补速度,叠加最近三轮历史库存周期主动补库时长和速度推算,认为美国此轮加库存将至少可以持续至2021年5-6月(参见报告:“全球复苏,中美欧库存周期共振,强制造起舞,20201124”)。

3

变奏阶段,“主角”是谁?化工、设备类有

望景气持续上行

3.1

纵向比:过半行业好于疫情期间,三成好

于疫情前

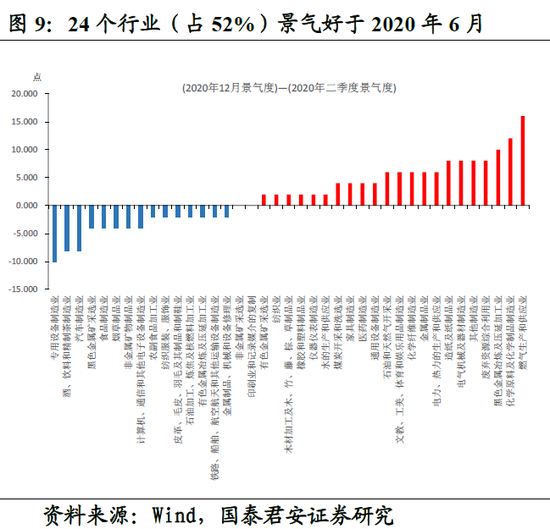

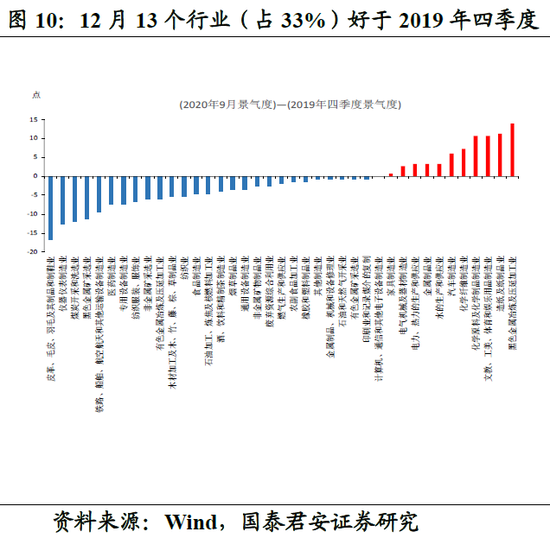

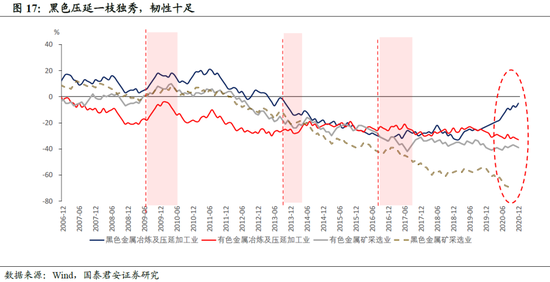

纵向比较看,过半行业好于疫情期间,三成好于疫情前,黑色压延、基化行业领衔。

1)39个行业中,12月24个行业(占52%)景气好于2020年6月。排名前三的行业是,黑色金属冶炼及压延加工、化学原料及化学制品制造业、燃气生产和供应业。

2)12月有13个行业(占比33%)好于2019年四季度。排名前三的行业是,化学纤维制造业、化学原料及化学制品制造业、黑色金属冶炼及压延加工业。

3.2

横向比:全球原材料“涨价”,中国制造

设备是“主角”

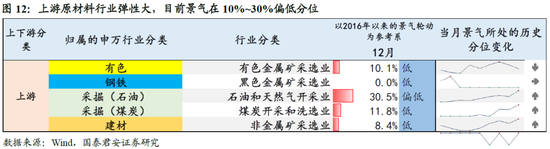

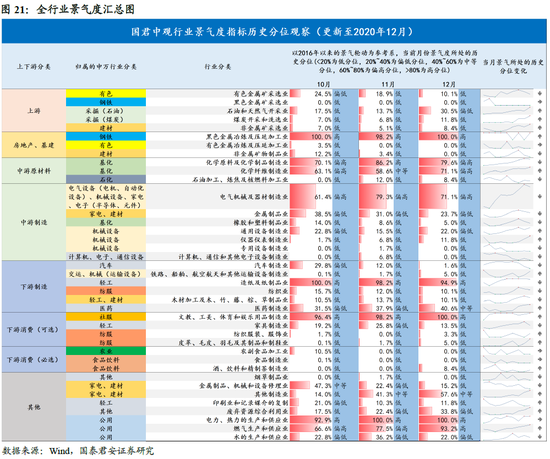

横向比较看,以2016年以来的景气轮动为参考系,我们综合比较了各行业景气度绝对值和其所处历史分位。若当前月份景气度所处的历史分位<20%,则为低分位,20%~40%为偏低分位,40%~60%为中等分位,60%~80%为偏高分位,>80%为高分位。

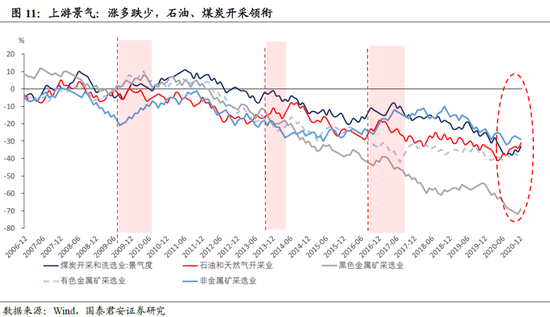

1)上游原材料行业弹性大,目前景气在10%~30%偏低分位,但边际升多降少。受益于冷冬寒潮和制造业高景气以及油价回升,全球定价周期品的上游原材料景气改善明显。当前全球复苏的脉络已经从第一阶段(第一支箭)——“全球居民部门因服务业消费(如国际旅游)等暂停而使得储蓄存款大幅上升,从而带来了买房、买车、买各类商品的动能”向第二阶段扩散(第二支箭)——“2020年四季度到2021年上半年,全球库存周期启动”。

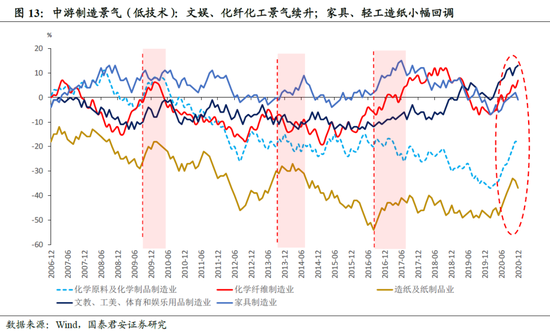

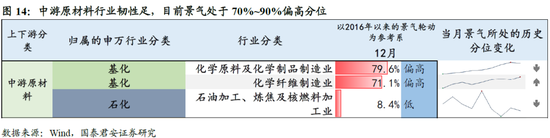

2)中游原材料行业韧性足,目前景气处于70%~90%偏高分位,边际变动不大,同样是全球复苏第二支“箭”的演绎。全球大宗资源品的“涨价”行情并未结束。随着中美欧库存共振启动,全球原材料周期品的复苏正在兑现中,后续仍将持续在高景气区域。

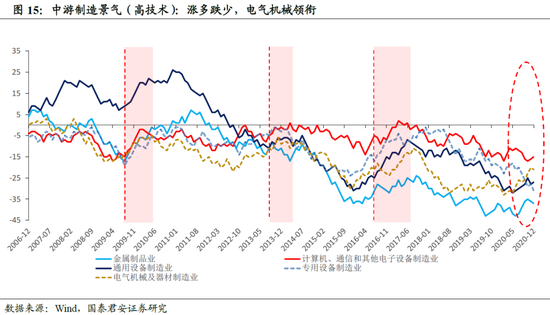

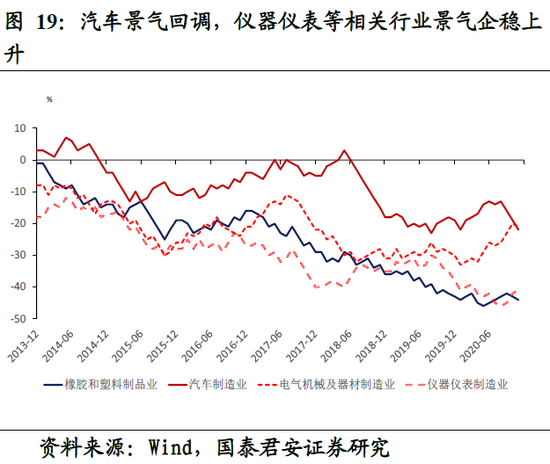

3)全球复苏第三支“箭”已经显现。设备类景气持续改善,电机高景气(71%分位),其他机械设备弹性大。海外补库、需求拉动下,出口链条维持高景气,拉动电气机械及器材制造业景气维持高位,通用设备制造业、仪器仪表制造业近几月持续改善。

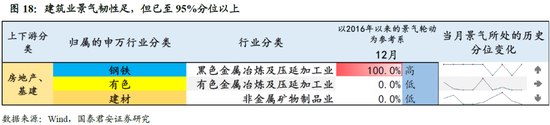

4)建筑业景气韧性足,但已至95%分位以上,或达顶部。后续,随着经济内生动能恢复,基建托底的必要性下降,叠加地产“房住不炒”,我们认为与国内基建与地产相关的周期链条虽然韧性较足,但已经达到顶部区域。

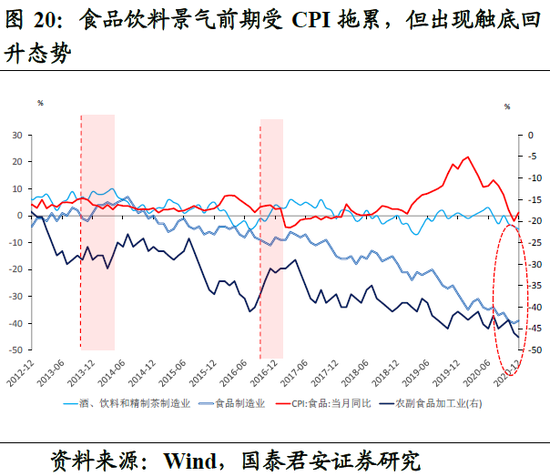

5)汽车、必选消费类有所回调。汽车景气短暂回调,仪器仪表等相关行业景气企稳上升。食品饮料景气前期受CPI拖累,但随着假期将近,CPI进入上升通道,而出现触底回升态势。

4

变奏之后,中上游原材料以及设备制造类

仍是“主角”

4.1

“涨价”行情不散,双“主角”不退场

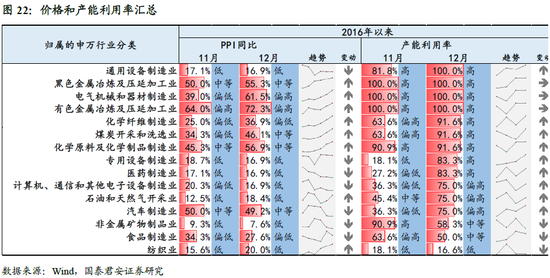

我们从产能利率视角考察“涨价”品种的可持续性,认为未来设备类景气度以及中上游原材料的涨价持续性均较强。我们认为产能利用率较高,但是目前价格水平尚未至顶部的行业未来涨价的可能性最大,持续性最强。

1)目前价格水平处于中等以下偏低分位,但产能利用率已经达到历史高点,未来有望持续涨价,概率最大的:通用设备、专用设备、医药、化纤、化学制品、黑色压延、煤炭开采。

2)目前价格处于中低分位,产能利用率较高,未来价格上行持续性较强:石油开采、汽车制造。

3)目前价格处于偏高分位,产能利用率也高,价格仍会上行,但空间有限的:有色金属、电气机械。

4)目前价格处于低位,但产能利用率也在中等偏下位置,未来涨价概率和幅度均一般的:非金属矿物制品、食品制造、纺织业。

4.2

朱格拉周期初现端倪,第三支“箭”尚未

被市场完全认知

事实上,自2020年年中以来,全球经济复苏先后出现了三支“箭”。第一支箭已经演绎过半,为市场广泛认知;第二支箭正在火热演绎当中;而第三支箭在海内外库存、需求的拉动下,新兴行业新一轮扩张周期或提前开启,目前尚未被市场认知。

1)第一支“箭”从2020年年中“发射”以来,已经演绎大半年,为市场所共识。第一支“箭”指的是全球居民部门因服务业消费(如国际旅游)等暂停而使得储蓄存款大幅上升,从而带来了买房、买车、买各类商品的动能。

2)第二支“箭”正在演绎当中,风口刚至。第二支箭是在2020年四季度到今年上半年,全球库存周期启动,进而带动了全球定价大宗原材料价格“涨价”。

3)第三支“箭”初现端倪,第三支“箭”指的是全球朱格拉周期将可能在2021年下半年再启动,电子、计算机和通信(ICT)等新兴行业新一轮扩张周期,叠加传统行业的技术改造和升级,将使得全球设备投资回升。

5

风险提示:海内外疫情反复、政策过早过快