来源:上银基金固收研究

一、上周市场回顾

(一)资金面

1、公开市场操作:上周央行连续多日净回笼资金,累计投放3840亿逆回购,全周有6140亿逆回购到期,TMLF到期2405亿,上周全口径实现净回笼4705亿元。

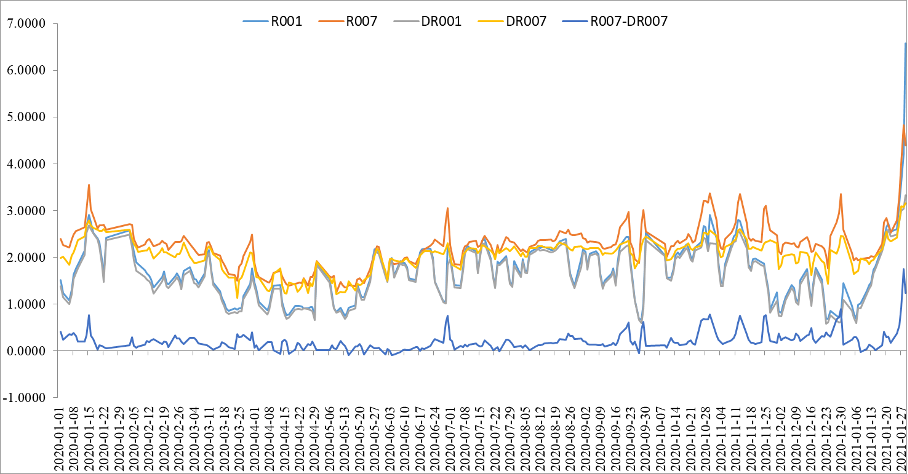

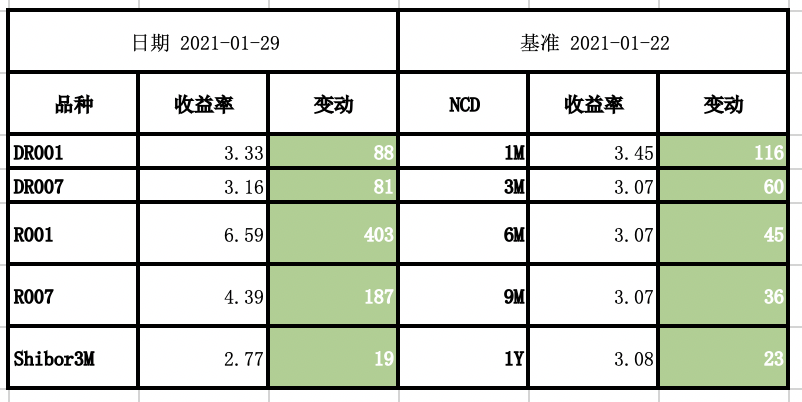

2、资金价格表现:上周资金面超预期大幅收紧,央行连续回笼资金,大行融出减少,隔夜利率飙升,跨月资金价格不断升高。截至1月29日收盘,DR007和R007大幅上行81BP和187BP,至3.16%和4.39%;DR001和R001则分别大幅上行了88BP和403BP,收于3.33%和6.59%;Shibor3M利率小幅上行19BP,升至2.77%。上周各期限存单价格也大幅上升,长端与短端价格倒挂,1M存单收益率上行116BP至3.45%,3M、6M和9M存单则分别上行了60BP、45BP和36BP,均收于3.07%;1Y存单收益率上升23BP,收于3.08%。上周资金面大幅收紧,隔夜价格一度超过20%,一些银行大量发行存单,带动存单大幅上升。

图1:各期限银行间质押式回购利率走势

表1:主要期限品种资金利率走势

(二)债券一级市场表现

1、利率品种:上周新发利率品种约2986亿元,利率债供给环比下降,国债和政金债的供给与地方债大致相当。整体来看,总体情绪较好,长端品种的一级投标情绪好于短端品种。

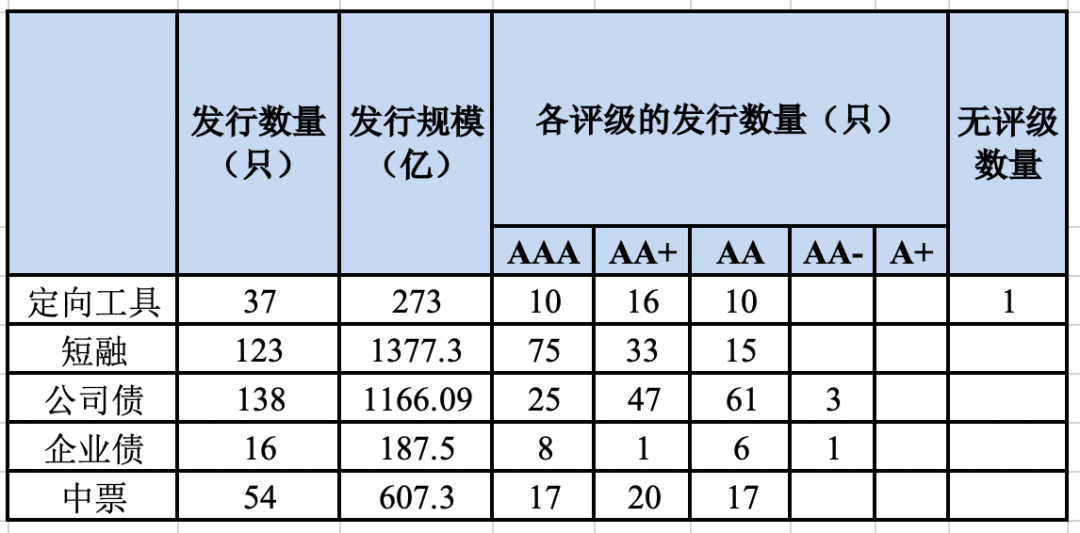

2、信用债:上周主要信用债品种的发行规模环比小幅提升,合计发行3611.19亿元;AAA评级的短融和企业债占比有所上升。具体看,短融合计发行1377.3亿,其中AAA占比61%;公司债、企业债和中票合计发行1960.89亿元,其中AAA分别占比约18%、50%和31%;定向工具发行37只,发行规模合计273亿元,AAA评级的10只。

表2:上周主要信用债品种发行情况

(三)债券二级市场表现

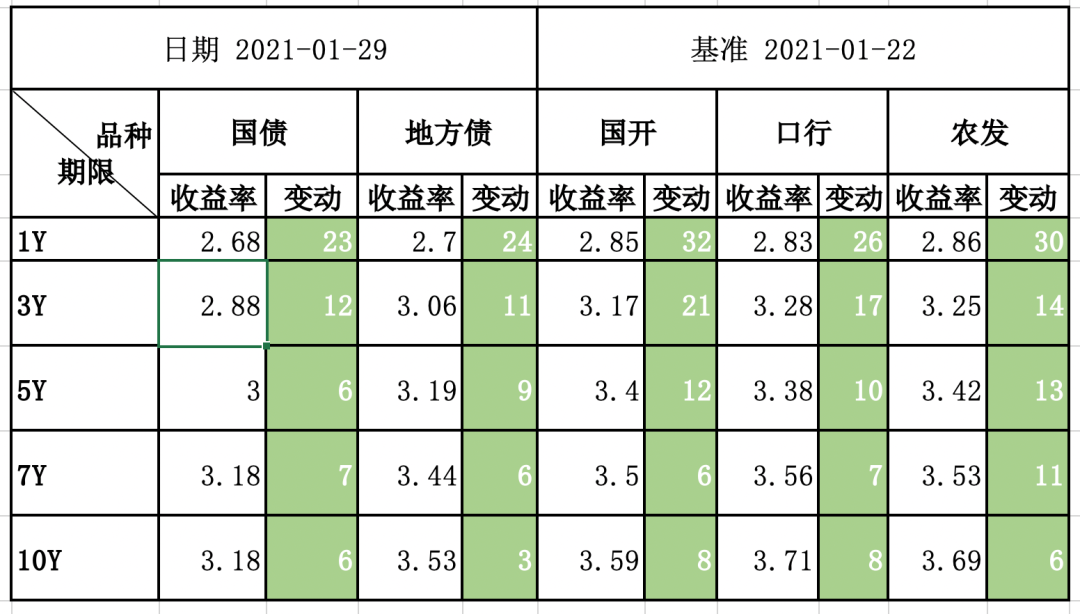

1、利率债:上周资金面超预期收紧,各期限利率债收益率均呈现上行趋势,短端上行幅度较大。具体来看,周一资金面开始收紧,200016收益率上行1.75BP;周二央行继续净回笼,市场担心持续收紧,200016收益率上行2.25BP;周三和周四央行继续收紧资金,市场资金利率飙升,200016两天内上行4.25BP;周五央行开始净投放,下午央行辟谣假消息,市场情绪有所好转,资金面紧张情况有所缓和,200016下行2.5BP。全周来看,短端利率债收益率均大幅上行,国债表现好于政金债,其中1Y的国债收益率上行23BP,收于2.68%;3Y的国债收益率上行12BP,收于2.88%;5-10Y的国债收益率上行了6-7BP不等,10Y国债一度重回3.2%以上,最后收于3.18%附近。政金债方面,1Y的国开、口行、农发的收益率分别上行了32BP、26BP、30BP;3Y的国开、口行、农发的收益率分别上行了21BP、17BP和14BP;10Y国开、口行、农发的收益率分别上行6-8BP不等,收于3.59%、3.71%和3.69%。

表3:主要期限品种利率债收益率及其较前一周变化

2、信用债:

上周信用债收益率变化趋势与利率债一致,短端信用债收益率上行幅度大于长端,高评级信用债收益率上行幅度更大。其中,1Y的信用债收益率分别上行30BP、25BP和21BP;3-10Y的AAA信用债收益率上行9-13BP不等;AA+评级的信用债收益率相对变化较小,5Y和7Y的仅上升1BP,10Y的下降了1BP。

表4:主要期限中票收益率及其较前一周变化

(四)宏观政策基本面

1、国内宏观数据&新闻:

(1)中国1月官方制造业PMI为51.3,预期51.3,前值51.9;非制造业PMI为52.4,前值55.7。

(2)央行行长易纲表示,货币政策会继续在支持经济复苏、避免风险中实现平衡,确保采取政策连续性、稳定性,不会过早放弃支持政策。易纲预计,今年中国GDP增长将回到正常增速。央行副行长陈雨露指出,今年稳健的货币政策会更加灵活精准、合理适度,继续保持对经济恢复必要的支持力度。

2、海外宏观数据&新闻:

(1)美联储宣布维持0%-0.25%的利率不变,符合市场预期。美联储还宣布将超额准备金率(IOER)维持在0.1%不变,将继续每月购买800亿美元的国债和400亿美元的住房抵押贷款支持证券(MBS),并且重申继续资产购买步伐,直到经济进一步大幅增长。美联储政策声明称,经济和就业复苏步伐温和,需求疲软以及低油价抑制了通货膨胀,委员们一致同意此次的利率决定(与上次会议一致),如果出现可能阻碍实现目标的风险,将准备适当调整政策立场;将致力于使用各种工具支持经济。

(2)鲍威尔发布会要点:1、美联储采取高度宽松的政策是非常合适的,在目标实现之前保持宽松政策;2、现在谈论缩减购债还为时过早,将是渐进的,如有必要可增强前瞻性指引;3、美联储将在通胀上扬时保持耐心,相比通胀回暖,更担忧经济复苏;4、紧急借贷工具仍是可用的,倾向于使用宏观审慎工具来处理金融稳定问题;5、尚未与财政部讨论那些应急工具,财政政策绝对必要,财政的支持有助于抵御经济低迷;6、实际失业率接近10%,在疫情过去后,仍需要帮助失业人群重返就业岗位。

(3)美国公布4季度GDP初值,4季度实际GDP环比上升4.0%,较前一季度33.4%的增长大幅放缓,略低于预期值的4.2%。

(4)德国四季度GDP季调环比增长0.1%,高于预期值0%,远低于三季度8.5%。法国四季度GDP初值环比降1.3%,预期降4%,前值降17.1%。

二、策略展望

上周DR007大幅偏离2.2%的政策利率,且1Y存单再次回到2.95%之上,均已明显超出央行的合意区间。资金面的超预期收紧表明,央行自从去年12月在永煤事件后开始持续释放流动性的操作已经结束,接下来央行的操作或更将偏向放大资金利率波动从而实现“稳杠杆、防风险”的目标,因此无论是极松或极紧的资金面都难以持续。

1月综合PMI数据环比大幅回落,其中服务业PMI数据下降幅度明显大于制造业PMI数据下降幅度,从历史同期数据看,1月PMI数据下降呈现一定季节性规律,但是这次更多的是受到疫情反弹以及冷冬天气对生产生活的影响,因此降幅超过往年同期,暂不能断言经济复苏的势头已经中断。目前来看,市场关注焦点仍然集中在央行的货币政策上,PMI数据的小幅波动难以改变债市震荡的趋势。但部分数据结构上表现较差,尤其是生产端数据出现的产成品库存上升、出厂价格下降这一被动补库现象,需要持续关注。短期看,出口、地产韧性十足,对经济能形成持续支持;中期来看,出口数据随着疫苗接种、全球经济复苏能得到较好支撑,但是地产行业或受政策调控的影响,有一定下行压力。除此之外,从业人员指数下降也需要关注,就业压力边际升温也将在一定程度上影响央行的货币政策。

三、附表

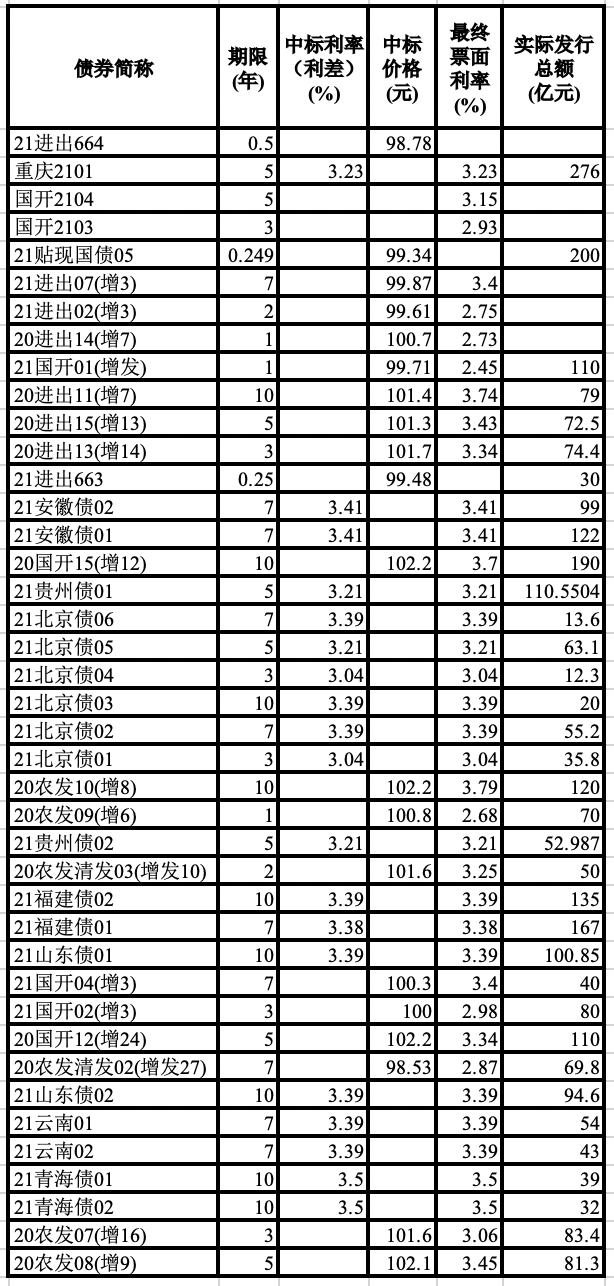

上周一级利率品种发行情况

本周待发行利率债品种

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式担保。本报告内容和意见不构成投资建议,仅供参考,使用前请核实,风险自行承担。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读本基金的基金合同和招募说明书等法律文件,投资人应充分考虑自身状况并选择与自身风险承受能力相匹配的产品。基金产品存在收益波动风险,基金管理人管理的其他基金的业绩和其投资管理人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。