欧美股市在经历了大跌后难言起色,港股市场也受到拖累。今年以来截止3月19日,恒生指数已下跌23%,回到2017年7月初的点位。各类港股基金年内业绩也现大跌,3月以来境外市场宽幅震荡更是将净值跌幅进一步拉大,最惨一只3月以来已经亏了20%。

值得注意的是,数据统计,过去的30个交易日,南向资金单日都保持了净流入的状态,并且单日净流入规模还在持续放大。以3月19日为例,南向资金有大笔买入港股资产,当日南向资金净流入规模达到149亿元。而从A股2月3日恢复交易至今,南向资金流入累计已经超过1000亿元。

机构指出,目前来说,港股的估值已经达到一个非常低的水平,安全边际比较大,投资人可以根据自己实际情况适当参与,如果有投资时间为三年以上的资金,在当前的点位上,可以考虑适当买入港股的指数或基金。普通投资者建议购买基金,例如主投港股的QDII基金以及恒生ETF基金等,不建议直接买卖个股。

千亿资金南下港股抄底 扎堆买入银行、互联网龙头

运行已经数载的沪深港通,出现了历史上难得一见的场景,即北上资金持续性大规模流出,而南下资金则疯狂买买买。

根据21世纪经济报道记者的统计,过去的30个交易日,南向资金单日都保持了净流入的状态,并且单日净流入规模还在持续放大。

以3月19日为例,南向资金有大笔买入港股资产,当日南向资金净流入规模达到149亿元。而从A股2月3日恢复交易至今,南向资金流入累计已经超过1000亿元(注:文中全部以人民币计算)。作为对比,2月3日至今北向资金累计净流出规模接近800亿。

那么究竟是什么因素促使着国内的资金豪购港股?

3月19日,天弘港股通精选基金经理刘国江分析表示,目前,A股相对于海外市场的超额收益十分明显,而对于基本面趋同的港股而言,对资金的吸引力显著放大。无论在哪个市场,基本面决定着股价的走势,国内疫情基本已控制住,港股市场的内地企业受到的影响短期看似较大,但长期微弱。

南向资金的历史级大买入伴随的是恒生指数的持续下跌。

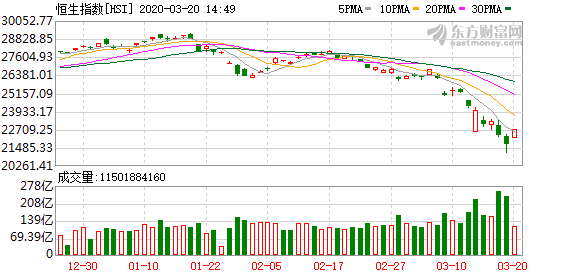

2020年1月20日,恒生指数最高冲击到了29174点,一度有很大希望重回30000点大关。但随后行情急转直下,从1月20日至3月19日,恒生指数跌去了7500点,跌幅25%。

分阶段来看,恒生指数出现的大幅急跌是从3月6日开始。

受海外其他主要市场暴跌的影响,恒生指数也出现了大幅急跌,3月6日至今的10个交易日,恒生指数跌幅为17%,也就是1月20日以来港股的跌幅主要出现在近10个交易日中。

根据记者的梳理,南向资金流入港股市场开始放大也正是从这一时期开始,近10个交易日南向资金的日均流入金额达到了86亿,逼近历史最高水平,可以说南向资金是大跌大买。从2020年开年算起,至今南向资金累计净流入的规模已经接近2000亿元。

中金公司统计的数据也显示,南向资金则持续净流入,且近期随着港股市场超跌,步伐明显加快,1月份、2月份、3月份至今日均净流入为20亿、30亿、64亿元人民币,特别是3月份至今,随着港股市场受海外市场动荡影响而下探,南向买入节奏明显加速。

融通核心价值混合(QDII)基金经理张婷接受记者采访时表示:“我们观察到自2月开始南向资金就已经连续呈现净流入状态。这主要是从长期价值投资的角度来看,港股估值跟A股和美股比,具有吸引力。虽然短期内全球风险偏好下行导致海外资金流出港股,但南下资金代表的内地机构普遍认为未来港股的机会大于风险。”

而港股资深投资人士付世伟则表示:“港股无论从估值角度,从相对的走势角度,还是溢价角度,目前都是绝对的底部区域,所以南下资金不断的来港股抄底。”

事实上,国内许多投资者都较为认可目前的港股已经处在了一个低估的状态,配置港股正当时。

买入标的扎堆

刘国江表示,从中长期看,每一次大跌带来的都是配置的良机。我们坚定认为当前港股面临很好的长期配置价值。

而张婷则向记者透露:“从我们近期对上市公司的调研来看,很多公司并没有像市场想象的受到疫情影响那么大,目前港股对疫情已有较为充分的反应,估值与盈利预期也都已有较为充分的调整。特别是在全球负利率叠加疫情的背景下,海外的资金也会重新回流港股,寻找优质资产。”

要理解南向资金买入港股的逻辑,来看南向资金具体买入的标的也是一个好办法。

21世纪经济报道记者统计数据显示,目前南向资金买入个股较为扎堆,其中近30个交易日建设银行、腾讯控股以及工商银行分别被净买入304亿、156亿以及109亿元,这已经占据了近30日南向资金净流入规模的半壁江山。

而前十名中,其他的公司也都集中在银行股和互联网科技公司上,可以看出南向资金的喜好高度一致。

对于这样的选择,老虎证券投研团队表示,港股整体估值目前在历史较低位置,其中重要的银行金融企业资产甚至已经破净,更重要的是AH溢价增大,同时港股整体股息率较高,在目前股价下跌至净资产以下,甚至有了“债券”属性。对更多基金来说,选择股息率较高、波动性较低的香港市场金融股可以代替债券进行风险平价配置。

张婷也分析道到:“部分股票受到机构青睐,主要还是由于其高分红,估值便宜和稀缺性的特点。”

除了银行股高股息率外,互联网科技公司的配置逻辑一部分也和当下的疫情相关,例如南向资金买入前十的公司中,除了腾讯外还有小米和美团点评。

付世伟告诉记者:“大的互联网公司受疫情的影响是相对比较少的,如腾讯因为它一半甚至一半以上的业务主要还是来自与游戏相关的,在疫情之下,反而对游戏这个行业是相对利好的。”

而刘国江告诉记者,南下资金的来源很多是保险资金,保险资金偏好低估值、高息率的标的,如银行等,也偏好一些大市值的成长性行业的头部公司,如腾讯等。这些公司一定程度受资金流入影响,今年表现相对抗跌。

港股基金血亏一片 是抄底机会吗?

各类港股基金年内业绩也现大跌,3月以来境外市场宽幅震荡更是将净值跌幅进一步拉大,最惨一只3月以来已经亏了20%。

短时间内基金血亏,有部分基金持有人开始慌了。不过近期南向资金默默逆势加仓,为何南下资金悄然活跃?普通投资者要跟着抄底港股吗?

港股基金业绩尽墨

3月以来,全球市场“黑天鹅”不断,海外新冠肺炎疫情蔓延放大消极情绪,欧美市场接连掀起“熔断潮”,原油暴跌、黄金不再避险,A股和港股也受到影响——截至3月18日,3月以来上证综指下跌5.25%

盘面上,年内17只恒生股票指数全线飘绿,近20日跌幅几乎都在15%以上,跌幅最轻的一只恒生公用事业类也有13%的跌幅。此外,多数个股回吐前期收益,比如中兴通讯在2月25日达到36.7港元的峰值后已经跌去42.35%,今日报收21.15港元;即时科研、中国环保能源、新秀丽等5只个股3月以来已跌超50%。

港股市场各大股指大幅下挫、个股跳水,港股基金业绩也受到拖累。按照基金类别归类,港股基金目前可以分为:主动管理型偏股基金、跟踪港股相关指数基金、投资港股市场的QDII基金。

我们来看看这三类基金3月以来的业绩表现如何?

113只(A、C份额分开计算)可统计业绩的主动管理型港股基金中,截至3月18日,3月以来仅有前海开源沪港深农业精选、国投瑞银港股通价值发现两只收正,净值涨幅分别为3.84%、0.17%。不过牛妹注意到,前者虽冠以“沪港深”之名,但在去年四季度末前十大重仓股中并未有港股配置;而后者为3月12日成立的新基金,目前未有相关持仓情况披露,而其净值变动已表明该基金目前已小幅建仓。此外,其余主动管理型港股基金业绩尽墨。

从上图不难看出,3月的净值走势拉大了年内港股基金的亏损幅度,表现靠后的一只3月以来A、C份额各跌19.6%,而年内净值跌幅为19.1%;截至3月18日,共有25只主动港股基金跌幅超15%,超七成净值亏损超10%。

与主动管理基金不分伯仲,被动跟踪港股市场的基金同样惨淡——30只被动投资港股基金,除了建信沪港深粤港澳大湾区ETF、易方达中证香港ETF两只次新基金外,其他产品3月以来的跌幅均在8%以上。其中,浙商港股通中华预期高股息A、C份额分别亏损17.22%、17.24%。

还有一类QDII基金主投港股,业绩如何呢?

数据显示,上述10只QDII基金平均跌幅为13.34%,除鹏华香港美国互联网,悉数跌超10%。

港股低迷的表现却并没有影响内地资金的参与热情。近一个月时间,北向资金已累计净流出880亿元,不过这些聪明钱并未撤回荷包而是转向南下——南向资金净流入超过千亿港元,且在3月13日创出单日净流入额的历史最高纪录。

值得一提的是,即使在全球股市剧烈波动的时间段,南下资金依然无惧风险加大流量。比如美股近来的3次熔断(3月9日、3月12日、3月16日),南下资金同日净流入量分别为78.15亿港元、126.98亿港元、67.94亿港元。

另据获悉,部分第三方平台上的基金组合也于近期加仓恒生指数。多家公募基金于近期纷纷发行港股基金,为港股输送弹药。比如,刚刚成立的国投瑞银港股通价值发现混合获得近20亿申购;永赢股息优选、银华沪深股通等基金也处于募集期。

数据显示,3月以来,南下资金抢筹标的集中在建设银行、腾讯控股、工商银行、美团点评、汇丰控股、小米集团等大金融股。

对于近期港股市场宽幅震荡的原因,盈米且慢研究总监赵玉斌解释称,在当前受美股大幅下跌影响下,港股也出现了剧烈的下跌。港股市场是全球资金配置的目的地之一,当美股下跌的时候,全球对冲基金会卖出港股换取流动性,这导致它受欧美等海外市场的影响比较大。

事实上,自2018年以来,港股市场沉寂已有两年之久,但港股的低估值优势一直存在,如今是否是适合抄底的时机呢?普通投资者又该如何买到心仪的港股呢?

在赵玉斌看来,目前来说,港股的估值已经达到一个非常低的水平,安全边际比较大,投资人可以根据自己实际情况适当参与,如果有投资时间为三年以上的资金,在当前的点位上,可以考虑适当买入港股的指数或基金。同时,投资者也要充分了解到港股的特性,其波动是比较剧烈的,一定要做好充分的风险准备和心理准备。

“目前恒生指数PE(TTM)已经降到8.4倍,横向来看,处于全球低位行列,纵向来看,处于近20年的低位。另外,恒生指数的股息率相对中国十年期国债收益率的差值大幅拉升,说明投资港股的性价比急剧提升。目前虽然受全球股市下跌以及美股现金流的紧张影响,港股仍呈现下行态势,但拉长6个月到1年来看,性价比已经很高了。目前仓位不重的投资者可以逐步分批进行布局,留出部分仓位等到海外疫情形势好转或者美股现金流转好之后,再进行加仓。普通投资者建议购买基金,例如主投港股的QDII基金以及恒生ETF基金等,不建议直接买卖个股。”格上财富研究员张婷坦言。

广发证券海外策略首席分析师廖凌近日也表示,在全球资本市场剧烈震荡的大背景下,中国权益资产的配置机会明显,且对跨市场资金而言,预计自二季度开始,港股的性价比将不断提升。他认为,预计在本轮市场回撤后,中国资产的性价比仍将远高于海外市场,且在二季度可积极关注港股的布局机会。廖凌分析称,一是港股基本面的负面因素已充分消化,短期EPS(每股收益)下修会集中在一季度末、二季度初,未来基本面会不断好转。二是,经历估值回调后,港股目前的股息率比较高,这方面的优势相比A股更加明显。三是,二季度海外市场波幅预计将逐渐收敛,后续外资或许会更多地考虑配置港股。

如果投资者想要挑选基金布局港股,可关注如下基金:

主动管理型偏股基金:挑选时首先,要看基金投资组合情况,分析港股投资市值占比,如果看好港股市场,建议选择港股仓位水准的沪港深基金。其次,要看投研团队及背后的基金公司综合投研实力,长期关注基金经理在这一方向的专注实力,分析行业偏好和能力圈。综合来看,嘉实基金沪港深回报值得关注。

投资港股市场的QDII基金:QDII类主动港股基金,港股仓位在60%、80%以上,其中富国中国中小盘历史业绩表现最优,华安香港精选也还不错。

跟踪港股相关指数基金:港股相关指数可以重点关注恒生指数、国企指数,对应的港股相关指数基金是华夏恒生ETF、易方达H股ETF。