来源:证券日报

社保基金投资一直较为稳健,对大势判断相对精准,历年来的业绩也比较亮眼,因此社保基金持仓动向一直备受市场关注,其连续重仓的品种体现一定的价值取向,也是个人投资者选股的重要参考。

《证券日报》记者根据同花顺(111.77 +2.16%,诊股)数据统计发现,截至去年三季度末,有293只个股被社保基金连续四个季度坚守,假如社保基金未对上述293只个股进行减持,截至2020年1月8日收盘,社保基金持股市值达1785.30亿元,较去年三季度末增长168.22亿元,增幅为10.40%。

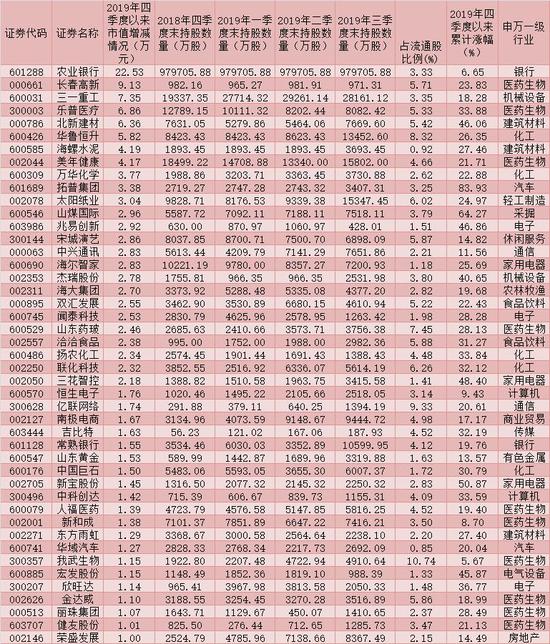

进一步统计发现,截至2020年1月8日收盘,有46只社保基金持有个股市值增长超过1亿元,其中,农业银行(3.68 -0.27%,诊股)社保基金持股市值增长居首,达到22.53亿元,长春高新(488.40 +0.01%,诊股)紧随其后,期间社保基金持股市值增长也达9.13亿元,三一重工(17.08 +1.12%,诊股)、乐普医疗(35.06 +4.50%,诊股)、北新建材(27.15 +3.27%,诊股)、华鲁恒升(20.68 -0.39%,诊股)等4只个股期间社保基金持股市值也均在5亿元以上,分别为:7.35亿元、6.86亿元、6.36亿元和5.82亿元。

另外,包括海螺水泥(53.14 +0.85%,诊股)(4.19亿元)、美年健康(14.93 +0.88%,诊股)(4.17亿元)、万华化学(55.36 +2.05%,诊股)(3.77亿元)、拓普集团(22.20 +2.12%,诊股)(3.38亿元)和太阳纸业(10.09 +1.82%,诊股)(3.04亿元)等在内的40只个股期间社保基金持股市值增长也均逾1亿元,让社保基金赚足了腰包。

表1:社保基金去年四季度以来浮盈超过1亿元个股

值得一提的是,良好的年报业绩预期成为社保基金连续持仓的重要动力。前海开源基金公司首席经济学家杨德龙接受《证券日报》记者采访时表现,分析风险、管理风险、向风险要收益的能力是投资机构的核心竞争力,社保基金对绩优股的挖掘正是其核心竞争力的体现。社保基金一向以稳健著称,其连续增持的个股应引起投资者注意,这类个股往往具备较好的业绩预期,从而有股价预期,特别是连续数个季度增仓的个股很可能拥有市场尚未完全认知的利好,后市表现值得期待。

进一步梳理上述293家公司的2019年年报业绩预告发现,大部分公司不仅绩优且保持高速增长态势。在已披露2019年年报业绩预告的38家公司中,有22家公司业绩预喜,占比近六成。燕塘乳业(22.66 +2.72%,诊股)(270.00%)、长源电力(4.89 +1.03%,诊股)(194.22%)和万马股份(9.25 +0.00%,诊股)(100.00%)等3家公司均预计2019年全年净利润同比翻番,闻泰科技(93.59 +3.21%,诊股)、汇顶科技(215.10 +2.83%,诊股)、三角轮胎(15.51 +0.98%,诊股)、英特集团(12.48 +2.72%,诊股)、新国都(20.85 -1.88%,诊股)、利安隆(38.39 +0.71%,诊股)、视源股份(85.10 +0.89%,诊股)、宏大爆破(20.83 -0.48%,诊股)、滨江集团(4.73 +1.28%,诊股)、华润三九(31.75 +2.62%,诊股)、中科创达(49.95 +2.44%,诊股)等公司2019年全年净利润也均有望同比增长在50%以上。

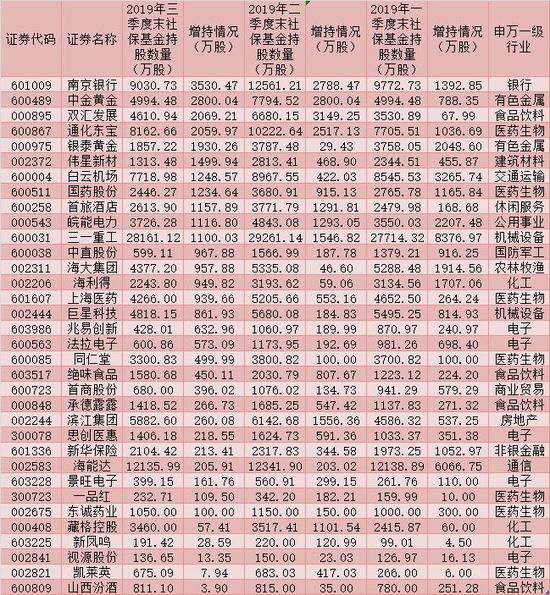

更为重要的是,上述社保基金连续四个季度持仓股中,有34只个股获得社保基金连续三个季度增持。其中,三一重工、海能达(8.95 +2.87%,诊股)、南京银行(8.76 +0.81%,诊股)、通化东宝(13.02 +2.52%,诊股)、白云机场(17.18 +0.53%,诊股)、滨江集团、中金黄金(8.90 -6.51%,诊股)、巨星科技(11.22 +1.81%,诊股)、双汇发展(31.41 +3.87%,诊股)、海大集团(37.48 +0.05%,诊股)、上海医药(18.59 +1.14%,诊股)等个股2019年三季度末社保基金持股数量均超过4000万股。通过统计梳理发现,南京银行、中金黄金、通化东宝、国药股份(29.93 +0.20%,诊股)、皖能电力(4.67 +1.52%,诊股)、三一重工等6只个股被社保基金连续三个季度增持股份数量均在500万股以上。

表2:社保基金连续三个季度增持个股

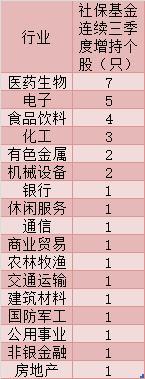

行业特征方面,上述34只社保基金连续三个季度增持股主要扎堆在医药生物、电子、食品饮料、化工等四行业,涉及个股数量分别为7只、5只、4只、3只。

表3:社保基金连续三个季度增持个股行业分布情况

对于医药生物板块的后市投资逻辑,上海证券医药行业首席分析师魏赟表示,伴随医药板块的供给侧和支付端结构性改革的深化,从长期来看,药品和耗材的带量采购将持续驱动医保基金的腾笼换鸟,在这个过程中,一方面具有规模成本效应以及技术优势的仿制药和医用耗材龙头企业能够在市场快速集中的过程中生存下去,甚至有望获得更多份额,另一方面政策将倒逼具备研发能力的企业做出创新转型,推动国内创新药械产业链的发展,医药上市公司的业绩表现可能持续分化,建议布局高景气度的细分领域龙头和行业龙头,包括具有较丰富产品线、较强研发能力、处于优质病种赛道的创新药企。