指数基金作为简单清晰的投资工具,从一开始的不被看好到现在深受投资者喜爱,指数基金的崛起可以说得上一波三折。谈起指数基金的起源,首先要从第一条指数基金的诞生开始说起。

坚持真理不屈不挠的指数基金之父约翰·博格(JohnBogle)

在上世纪60年代的早期,青年的一代传奇约翰·博格被任命为惠灵顿基金(Wellington ManagementCompany)的首席执行官并负责解决公司的投资管理问题。不过管理过程却并不是那么一帆风顺,在1974年的时候,惠灵顿基金的基金产品随着市场行情的下跌而领跌市场,造成严重亏损和规模极度缩水。受此影响的约翰·博格在董事会上以投票表决被解雇了。事业遭遇滑铁卢的他并没有就此自暴自弃,另起炉灶成立了领航集团(The Vanguard Group),“领航”也翻译做“先锋”,这两个字,来自于1798年打败拿破仑舰队的英国海军旗舰“先锋号”。约翰·博格希望他的新公司能像当时占领大片海域的先锋号一样,控制共同基金的海域。

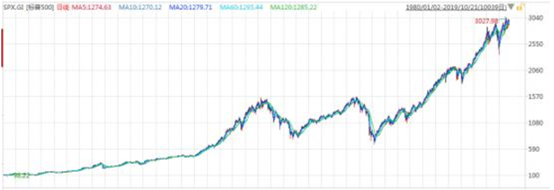

1975年年底,约翰·博格启动了指数基金,这是一只跟踪标普500的指数基金,也是市面上的第一只指数基金,这只基金就是现在的领航标普500指数基金。这也是为什么约翰·博格被称为“指数基金之父”。不巧的是,当时共同基金的行业正处于“严冬”,指数基金并不被投资者所重视。直到美国股市从1987年开始的持续性牛市及养老金入市机遇的到来,指数基金的优势才开始凸显并开始逐渐迸发光芒。

(图片|好买商学院,数据区间:1980.1.1-2019.10.22,备注:标普500指数)

在1984年到1994年的10年间,这只标普500指数基金的表现,有7年都超过了一半以上的主动管理型基金组合,而从累计收益来看,10年下来,标普500指数基金的收益超过了78%的普通股票型基金。

到了二十世纪90年代,美国市场上指数基金越来越受欢迎,1995年,指数基金总资产占到股票型基金资产的3%,到了1998年这一比例上升到6.4%,而到了2009年中期,就已经达到11%的占比。伴随着一路高歌猛进,美国指数基金的市场份额在2017年年底的时候,已经超过总基金市场规模的35%。

*备注:本部分数据来源于《共同基金常识》和《指数基金投资至简》

为什么指数基金越来越流行呢?

因为,指数基金费率低,在美国股市长牛的行情中,基金表现最贴近指数表现,更容易收获指数上涨的收益。约翰·博格研究发现,随着长期市场均值回归,最终投资收益还是来自于基本面因素——股息率和盈利增长率,也就是说,长期投资,最终最好的结果就是获得一个市场回报。

文章来源:好买商学院,内容略有删减,著作权归原作者所有。如涉及版权问题,请联络我司删除。