来新浪理财大学,听简七的《股市基础视频课》,教你从0学会股票实战!

记者 | 曹立

编辑 | 陈菲遐

2020年哪些概念会成为A股投资主线,这是年末投资者最关心的话题之一。

随着各大机构频发2020投资策略,核心资产这个词汇开始频频出现。事实上,“核心资产”并不是新名词,其背后是A股历史上持续时间最久,集中度最高的一轮极致蓝筹行情。那么,核心资产这一概念会成为贯穿2020年的投资主线吗?

核心资产认定与分歧

如果要了解这一问题,明确什么是核心资产是最关键的一点。

核心资产不是新名词。早在2005年,招商证券就在其报告中指出:“稳定增长的行业是核心资产。”不过,这种提法当时并未有太多人响应。

核心资产再次出现是7年后。2014年底,申银万国在其报告中指出,“沪港通为A股引入了全球机构投资者,具有国际竞争力的蓝筹龙头将成为‘核心资产’。”2016年,核心资产再次归来。兴业证券在多份策略报告中提到,“拥抱核心资产。”到2018年,随着蓝筹股的强势表现,核心资产这一说法逐步受到市场认可。

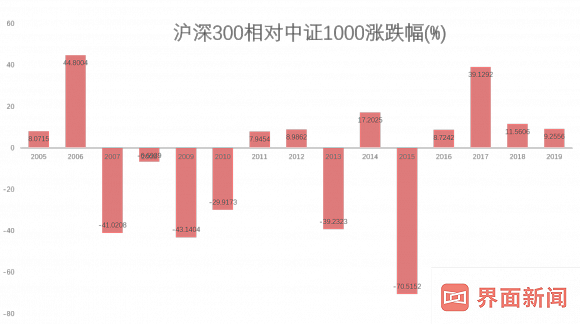

不难发现,核心资产受到券商关注的时间和大盘蓝筹股的强势行情有密切关系。比如2005~2006年、2014年下半年、2016年至今,大盘蓝筹股的表现整体好于小盘股。

以大盘股代表沪深300和小盘股代表中证1000作为对比(中证1000从2005年诞生),在2015年以前,大盘股跑赢小盘股的情况一般只能持续两年,而2016年以来,蓝筹股的相对强势已经持续了近四年。这种情况下,用“白马股行情”来解释已经有些苍白,一是大批白马股在经济下行周期中已经倒下,二是按过去规律白马股相对强势顶多能持续两年。

数据来源:Wind,界面新闻研究部

“核心资产”这一提法就是顺应了市场走势,更好地概括了蓝筹行情。

目前,市场对于核心资产形成了大致共识:大市值、高ROE、现金流健康、有两位数稳定增长的行业龙头。对于中国平安(601308.SH)、贵州茅台(600519.SH)、恒瑞医药(600276.SH)、美的集团(000333.SZ)等公司是否属于核心资产,市场已经没有争议。

不过,对于是否应该继续拥抱核心资产,市场分歧明显加大。

核心资产概念的“旗手”,兴业证券张忆东指出,2020年应该精选“性价比”高的中国核心资产,暗示一部分核心资产性价比已经较低。他认为,食品饮料整体估值短期略偏贵,房地产、银行、保险等行业低估值高分红,性价比相对较高,也看好科技股的机会。

银河证券认为,除了个别公司,多数所谓的核心资产在2020年表现低于2019年的行情是大概率事件。其主要观点是,2019年外资流入数千亿,带来龙头公司“系统性估值提升”,2020年外资尽管还会流入,但增幅大概率不如2019年,外资也不会在龙头公司估值高位时买入。

国盛证券则坚守核心资产,认为除了部分个股外,目前A股细分行业龙头估值与美股相比并不算贵,且业绩增速相对优于美股。因此从估值业绩匹配上来看,A股行业龙头多数更具优势。随着机构占比不断提升、散户占比不断下降,业绩稳定、高ROE、护城河高的行业龙头将不断享受机构化的估值溢价,这个过程在韩国、中国台湾等市场90年代机构化的过程中都曾出现,在A股也即将成为现实。

支撑核心资产溢价的三大条件

应当看到,所谓的中国核心资产确实是相比大多数A股上市公司更为优质,但将其神化则大可不必。一位私募基金经理告诉界面新闻,追求核心资产的本质,是机构投资者们要追求确定性的增长,而茅台这类公司在当下是符合这一要求的。

也就是说,投资者们继续拥抱核心资产,需要满足三个条件,一是核心资产以外的公司确定性增长概率小,二是核心资产未来可预期带来的确定性,三是核心资产维持一定的增长,至少不能发生负增长。这三个条件中的任何一个出现问题,都将造成核心资产沦为非核心资产。

从第一个条件看,大多数核心资产以外的公司在经济环境压力下都呈现不确定性,这也导致他们的估值相对较低,却无人问津。

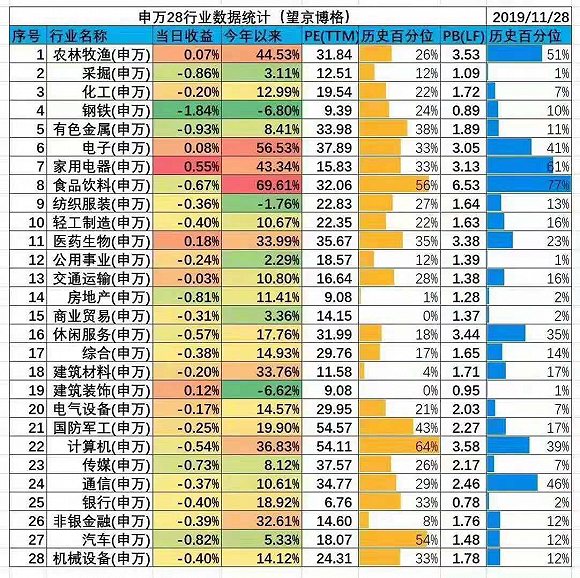

据统计,目前PE处于历史百分位10%以下的行业包括房地产和商贸,PB处于历史百分位10%以下的行业包括采掘、化工、钢铁、公共事业、房地产、商贸、建材装饰、传媒和银行。与此相对的是,食品饮料行业的估值却处于历史高位。一旦机构发现上述低估行业有确定性提升迹象,可能就会做出仓位调整。

数据来源:望京博格,界面新闻研究部

当然,如果经济发生整体性复苏,增量资金更是肯定不会高位接盘,而是首先填平估值洼地。

从第二个条件看,核心资产不确定性风险始终存在,比如近期的医保谈判药品降价幅度超预期,消费税立法对白酒的冲击,都对医药白酒股有很大影响。如果这些因素演化成市场一致认同的长期逻辑,会彻底摧毁核心资产溢价的基础。

从第三个条件看,利润下滑对于真正的核心资产公司来说,出现的可能性不大,但对于一些边缘的核心资产公司,仍有一定可能性。具体来说,对于茅台这类具有很强护城河的公司,自上市以来没有一年发生利润下滑,这并不是因为他们的业绩不波动,而是可以借助超强的行业地位调整资源,进而平滑波动。对于一些边缘的核心资产,尽管也具有一定护城河,但其平滑业绩的能力要差一些。

综合来看,支撑目前核心资产享有溢价的三大条件仍然存在,核心资产的崩塌短期内不会出现,但支撑起溢价的逻辑正在逐步削弱而不是加强。

2020年,核心资产的演变

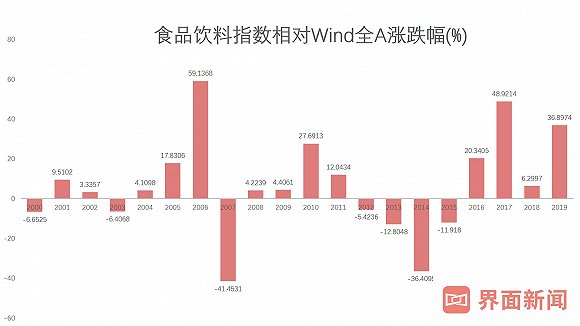

基于上面的解释,核心资产的概念在2020年仍有望延续,但食品饮料或将让位于科技。

从食品饮料指数相对Wind全A涨幅看,该指数连续4年跑赢大盘。

数据来源:Wind,界面新闻研究部

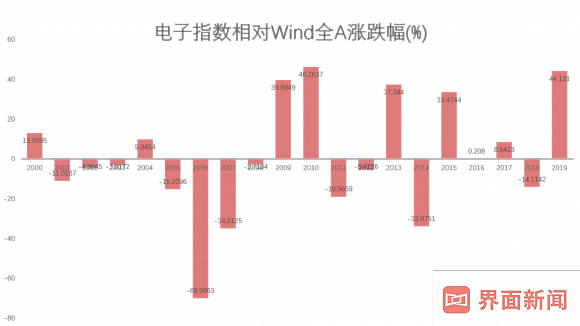

从电子指数相对Wind全A涨幅看,该指数今年一年跑赢大盘。

数据来源:Wind,界面新闻研究部

基于板块轮动的角度,食品饮料指数要连续第五年跑赢大盘,确实面临很大的压力,代表科技股核心资产的电子行业,相对压力较小。

从基本面看,电子行业相对食品饮料有两大优势,一是芯片产业获得各类扶持政策;二是增长优势,根据券商一致预期计算,2020年的5G换机潮将给电子行业为代表的科技股带来较高的增速。投资者可关注在2019年涨幅相对较小的电子股,如三环集团(300408.SZ)、欧菲光的(002456.SZ)等。

此外,从宏观层面看,市场普遍预期明年有降息可能。在此情况下,一批高股息率、业绩稳定的股票也存在成为核心资产的潜质。在所有低估值板块中,公用事业是比较能满足业绩稳定要求的,投资者可关注重庆水务(601158.SH)、厦门空港(600897.SZ)等高股息公用事业公司。