圣诞节的BGM开始单曲循环,我们也进入了21世纪10年代的最后一个星期。

今年的A股市场结构性机会比较突出,上证综指大多数时候都在震荡波动中,偏股型基金倒是收获满满,截至12月24日平安夜,银河证券一级分类的股票型基金净值平均增长36.93%,而国泰基金旗下股票基金算术平均股票投资主动管理收益率更是达到了52.60%。

今年在年初买入并长期持有的基金投资者,大都取得了不错的收益回报,那么明年的市场又是否值得期待呢?

小幸搜寻了一下各大券商的一些观点,总体来说,持相对乐观态度的会多一些。

华泰证券:

2019 年是影响A 股估值修复的多个重要变量的拐点年;2020 年,拐点后续趋势的二阶导斜率待验。已知的六个变量及当前A 股估值水平,决定了2020 年A 股主要指数中枢高于2019年,待验的三个变量或会提升指数空间,预计全年A 股净利润增速10.9%、沪深300 估值提升空间10%以上。2020年底至2021 年,逆全球化对美股30 年长牛根基产生的负面影响或将逐步显现,而国内整体企业利润率和贴现率或将受益于“逆全球化”,建议中长期坐稳逆全球化中的A股“顺风车”。

招商证券:

中国经济自2020 年将会开启新一轮增速换挡,在经济结构转型和科技创新的推动下开启更高质量的增长。货币政策或更加松紧适度,利率或继续下探,资产荒隐现,能提供10%左右中高回报率的资产仅剩权益。A 股每七年出现一轮大的周期,2019年初流动性改善推动熊牛转折开启一轮新的上行周期,2020 年居民资金有望加速入市助推市场上行。科技进入上行周期,资本市场开启新一轮改革,为风险偏好提升提供基础。

小幸觉得吧,从A股的估值情况来看,股票资产的性价比仍然较高,从增量资金来看,海外资金仍低配A股,将继续流入。所以2020年A股市场的结构性机会应该还是比较突出的。

另外,债市方面,未来宏观经济或将走稳,但经济波动有所收敛,向上动能不足,中长期来看经济下行压力仍存,基本面对于债市支撑仍然存在,利率水平中长期震荡下行的趋势不改。政策上,中央经济工作会议中货币政策的表述由“松紧适度”变为“灵活适度”,再提“降低社会融资成本”,预计货币政策未来仍有宽松空间。

那么,什么样的基金适合用来投资明年的市场机遇呢?

在小幸看来,“稳”字很重要。就是不论市场如何波动,都能严格控制风险,在震荡的行情中把握稳健收益的机会。

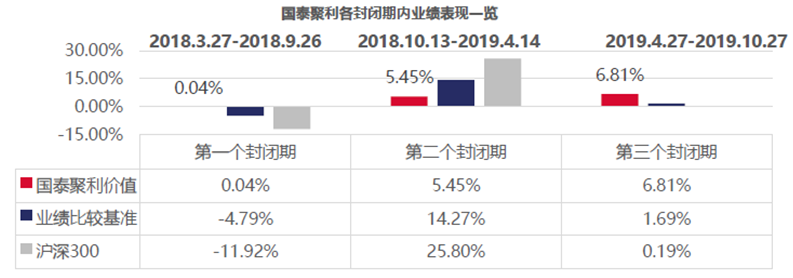

国泰基金程洲就是这样一位“稳”字当先的基金经理,他管理的国泰聚利每六个月开放一次,历经三个封闭期,每个封闭期都取得了稳健的正收益。

第一个封闭运作期内,市场大跌,国泰聚利保住了本金并略有浮盈,同期沪深300下跌近12%。

第二个封闭运作期内,市场大涨,国泰聚利也有不错的表现,封闭期内收益率5.45%。

第三个封闭运作期间,市场震荡调整,国泰聚利业绩表现也十分亮眼,获得了6.81%的收益,显著超越同期业绩比较基准和大盘指数。

不过,从11月15日开始,国泰聚利就已经进入了4个封闭期,要到半年之后才能重新开放申赎。

对于希望通过国泰聚利布局理财计划的投资者来说,可能只有“望洋兴叹”,等明年春夏的新一轮开放期再申购了。

好消息是,拟由程洲担任基金经理的一只“升级版聚利2.0”——国泰鑫利一年持有期混合基金正在紧罗密布地准备开始发行。

国泰鑫利定在2020年的第一个工作日发行,也是为了助力投资人更好地把握新春的新行情,为新年的资产配置添砖加瓦。

和国泰聚利相比,国泰鑫利更灵活,更稳健——

1. 股票资产0-45%:攻守有方,稳中求胜;

2. 锁定持有1年:避免追涨杀跌,提高持有体验;

3. 任意交易日可申购,持有1年自由赎回:更自由,更灵活。

2020年1月2日正式发行,许愿“鑫”年一切顺“利”!

注:国泰聚利价值定开成立于2018-03-27,2018-2019年上半年度增长率/业绩基准(%):-2.05/-9.90、7.80/0.77。

风险提示:以上内容仅供参考,不构成任何投资建议及承诺。我国基金运作时间较短,基金过往业绩不代表未来表现,管理人管理的其他基金业绩不构成本基金业绩的保证。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。国泰鑫利为混合型基金,其预期风险、预期收益高于货币市场基金和债券型基金,低于股票型基金。