第四批科创板基金陆续开始发售,由于冠军基金经理的加持,让这一轮科创板基金再现首批的“爆款”。12月23日广发基金公告显示,广发科技创新混合型证券投资基金认购申请确认比例低至3.298068%,创出科创板基金迄今为止最低的配售比例。

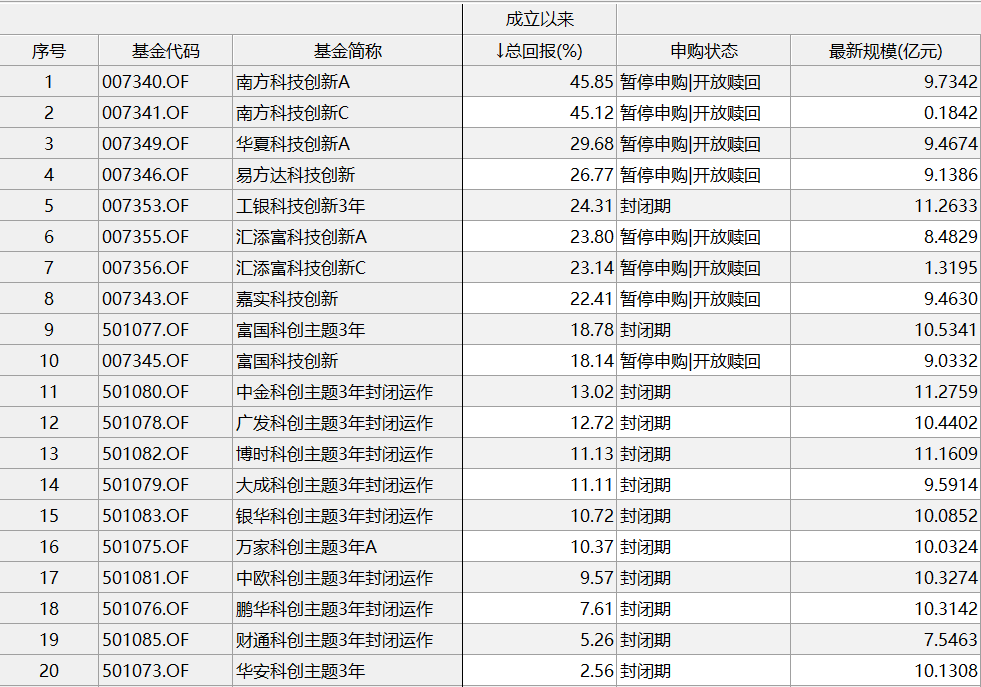

大部分科创主题基金建仓快速,成立以来的半年多时间里获得了不错的收益。截至12月23日,前三批共19只科创板基金均取得正收益,其中南方科技创新A以45.85%的收益率暂居第一。本周,中金科创主题3年封闭运作、博时科创主题3年封闭运作两只科创主题基金将于25日、26日上市,现在是“上车”好时机吗?

3年封闭期科创主题基金 成立以来收益多超10%

又有2只科创主题基金要上市了。中金科创主题3年封闭运作、博时科创主题3年封闭运作将于25日、26日上市,至此,设有3年封闭期的12只科创主题基金将有8只上市交易。

大部分科创主题基金建仓快速,成立以来的半年多时间里获得了不错的收益。数据显示,截至12月20日,8只设有3年封闭期的科创主题基金成立以来收益率超过了10%,表现最好的基金成立以来收益率达24.31%。

快速建仓重点布局科技与医药

尽管同属于3年封闭运作的科创主题基金,但不同公司的产品采取了不同的操作策略。

公开信息显示,博时科创主题3年封闭运作、中金科创主题3年封闭运作建仓迅速,股票仓位分别超过八成、七成。同是12月上市的鹏华科创主题3年封闭运作、华安科创主题3年的股票仓位较低,分别为31.36%和1.99%,其资产大部分投资了债券,债券仓位分别达到六成和九成以上。

更早上市的广发科创主题3年封闭运作、富国科创主题3年、万家科创主题3年A、中欧科创主题3年封闭运作,这4只基金的股票仓位分别为五成、九成、六成、两成。

从十大重仓股来看,上述8只科创主题基金主要聚焦科技、医药行业,另外布局了家电、金融、游戏、化工等领域。此外,还有部分基金投资了香港市场的科技股。

整体来看,这些基金捕捉到了一些大牛股,包括立讯精密、长春高新、恒瑞医药、万华化学在内的个股给相关基金带来了不错的投资回报。

从固定收益投资来看,鹏华科创主题3年封闭运作、华安科创主题3年重点投资了企业债。

潜伏科创板公司浮盈颇丰

值得注意的是,上述科创主题基金积极参与科创板投资机会,并获得了不同程度的浮盈。

公开信息显示,截至12月19日,中国通号、晶丰明源是博时科创主题3年封闭运作的前十大重仓股,持股市值占基金资产净值分别达6.24%和3.3%。该基金参与了中国通号战略配售,获配中国通号1183.9万股。与此同时,博时科创主题3年封闭运作还将占基金资产净值6.14%的中国通号股票用于转融通融出,这也将带来稳定的额外收益。

投资科创板公司最多的是华安科创主题3年,共持有传音控股、西部超导、瀚川智能3只科创板个股。其中,西部超导、瀚川智能处在锁定期,持股市值分别占基金资产净值的0.05%、0.05%。数据显示,截至12月23日,西部超导、瀚川智能自上市以来涨幅分别为106.6%、62.08%。

另外,中金科创主题3年封闭运作是金山办公的战略投资者。金山办公自11月18日上市以来,已上涨了264.04%。

第四批科创板基金再现爆款 后续基金发行要上车吗?

第四批科创板基金陆续开始发售,由于冠军基金经理的加持,让这一轮科创板基金再现首批的“爆款”。

12月23日广发基金公告显示,广发科技创新混合型证券投资基金认购申请确认比例低至3.298068%,创出科创板基金迄今为止最低的配售比例。由于该基金募集规模上限为10亿元,也就是说一天之内投资者认购的总金额高达303.21亿元。

广发科技创新的火爆必须归功于拟任基金经理刘格菘的号召力,他管理的广发双擎升级、广发创新升级、广发多元新兴目前稳居今年公募基金排名前三,收益率均已实现100%以上增长,大概率将由一人包揽年度冠亚季军。

同时,今年横空出世的科创板基金经过半年的平稳运行,也取得不错的成绩。据第一财经记者统计,截至12月23日,前三批共19只科创板基金均取得正收益,其中南方科技创新A以45.85%的收益率暂居第一。

前有三批科创板基金稳健运行,后有冠军基金经理带来“网红”效应,正值A股在3000点上下、机构普遍看多明年行情之际,第四批科创板基金迎来发行良机。

冠军效应下“爆款”的诞生

12月4日,博时、广发、银华、鹏华、招商、平安、华安、万家、交银施罗德、景顺长城、方正富邦等11家公募基金喜提第四批科创板基金“准生证”。这是继今年4、5、6月三批科创板基金获批以来,第四批拿到批文的基金公司。

值得注意的是,第四批科创板基金均为主动混合型的开放式基金,这是自第一批六只主动开放型基金之后,再次迎来这类科创板基金的扩容。

12月20日,广发科技创新基金迎来发行,当日呈现“刷屏”式的火爆场景。记者从渠道获悉,募集前半小时已达上限10亿,并在当天随之不断传来破100亿、200亿的消息,提前结束募集、配售比例创新低已成定局。

23日的公告印证了这一结果,最终广发科技创新募集资金超过300亿,配售比例仅有3.3%,一举超过首批科创板基金中汇添富科技创新3.6%的配售比例,成为目前最抢手的科创板基金。

一位第四批科创板基金拟任基金经理对第一财经记者表示,“爆款”的诞生很重要一点是这个产品募集规模10亿,并且募集之后是不能申购的,只能在募集期来认购;同时广发科技创新的火热也和刘格菘本人的业绩有关系,这两点同时造成它成为大爆款。

数据显示,今年以来广发双擎升级的最新收益率为121.18%,广发创新升级累计增长109.93%,广发多元新兴增长105.92%,稳居公募基金前三。在2019年仅剩6个交易日的当下,极有可能问鼎前三甲,而打造这三只翻倍基的基金经理都是刘格菘。

2019年公募基金的上佳表现,让广发基金经理刘格菘一战成名,并且迅速获得可观的基金市场号召力。广发基金在这一时机率先发售广发科技创新,乘明星基金经理的东风完成募集。

不过,公募基金历来有“冠军魔咒”,后续成绩如何有待考验。华南某公募基金经理就表示,成为冠军有一定偶然性,今年的风格、运气都刚好契合,但来年风格转换后未必能及时适应和转换,盲目跟随冠军买入并不可取。

“最厉害的基金经理是那些每年都能保持在行业前10%~20%的,真正具有穿越牛熊的能力。”该华南基金经理表示。

现在是“上车”好时机吗?

回顾今年已成功发行的19只科创板基金业绩,都取得了正收益。总体来说,开放式的基金业绩暂时居前,封闭式基金目前业绩整体偏低,同时运行时间较长的首批科创基金业绩更佳。

值得注意的是,近期也有机构发表看空观点,认为A股估值呈现泡沫化特征。那么当前时机到底如何?

数据显示,截至目前,成立以来总回报最高的科创板基金是南方科技创新,收益率高达45.85%(同一基金统计A类份额,下同),收益率超过20%的还有华夏、易方达、工银瑞信、汇添富、嘉实的5只科创基金,均为第一批科创板基金,并且仅有工银瑞信为封闭三年的产品。

当然,封闭式基金更注重长跑业绩,而科创板的开放式基金目前都处于开放赎回状态,业绩不佳投资者可以“用脚投票”,因此基金经理们也会更加注重保持当前的业绩。

由于第二、第三批科创基金均为封闭式产品,第四批科创板基金重新迎来11只开放式主动管理基金,过往同类基金的优秀业绩也让正在或基金发行的科创板基金投资者更加放心。

目前,第四批科创板基金完成募集只有广发一家,处在发行中的还有方正富邦,其余9家基金公司暂时“按兵不动”。第一财经记者从知情人士处了解到,方正富邦科技创新基金目前发行情况良好,不过还未到达10亿上限。

前述拟任科创板基金经理表示,“爆款”肯定会对后续发行的同类基金有一定正面影响,“都是科技创新产品,主题是非常确定的,对于整个科创板基金还是有很大影响,这对我们来说也是有利的。我们对自己也有自知之明,‘爆款’肯定不奢求,但我们希望今年能够顺利发行。”

该基金经理进一步表示,现在应该是“上车”的好时机,当前的确是科技创新的大时代,今年有些细分科技领域其实已经涨得不错了,未来可能会涌现更多细分科技领域比较好的机会。

展望后市,刘格菘表示同样看好科技板块,从调研来看科技板块的景气度高,盈利增长的趋势比较明确,电子板块中盈利超预期的公司比较多。因此,虽然今年科技龙头公司的涨幅比较大,春季行情还是会围绕这些公司展开。

南方科技创新基金经理茅炜也对明年科创行情表示看好,“从全球来看,最好的三个投资赛道可能就是消费、科技和医药,科技和医药是我们长期看好的两个行业。目前时点来看,科技明年最大的催化剂仍是5G,如换机潮、5G的新应用等。医药我们认为应关注创新药,或是有创新模式或是有放量的品种。”

茅炜认为,有很多客户会担心目前医药或者部分科技股的估值是不是比较高?医药当中有一些优质公司,其当前估值常常会处于历史估值高位,但这并不妨碍此类公司能够较长时间维持高估值,同时还能获取比较好的绝对回报。

对于科技类公司,茅炜表示更看重其盈利爆发力。比如某科技股当前估值很高,但如果在明年盈利有非常好的爆发,高估值就会被明显消化,届时就不会很高了。