来源:中国基金报

新股东带来新希望。

今日大盘很绿,上证指数下跌1.83%,但海联讯、得利斯(维权)、江泉实业等个股却逆市大涨并稳稳站上涨停板,启迪环境也高开后一路走稳。

基金君发现,这几家公司大涨的背后有一个共同的原因——公司股权变更,实控人发生变化。有的迎来了国资纾困,有的联手雄安基金发力转型,还有的获得新疆最大国企接盘,更有公司通过司法拍卖有了新的实控人。

在私募人士看来,在上市公司业绩乏力、业务转型、大股东质押比例过高等诸多问题时,股东变化往往可能意味着给公司带来改观,市场会有一些想象空间。

今日开盘,海联讯便一字涨停,并稳封涨停板。

得利斯高开近9%后也迅速封板。

江泉实业开盘涨停后迅速打开一个小缺口,又很快封住。

启迪环境则在高开后股价略有回落,最终股价收于9.09元/股,全天涨幅2.6%。

雄安基金入股,启迪古汉涨停。

国资纾困来了?

杭州金投接盘海联讯成第一大股东

11月11日,海联讯发布公告,公司第一大股东深圳市盘古天地产业投资有限责任公司(下称“深圳盘古”)拟将股份转给杭州金投,转让完成后,杭州金投将成为公司第一大股东。

截至公告披露日,深圳盘古持有海联讯约9998.63万股,占公司总股本的29.85%,本次拟转让其持有公司的24.8%股份给杭州金投,转让后深圳盘古的持股比例下降为5.05%。杭州金投将持有海联讯24.8%的股份。

此次转让的价格为7.6元/股,该价格较海联讯最新收盘价折价约10%,算下来杭州金投大概要支付6.31亿元的对价。

资料显示,海联讯主营电力信息化系统集成、软件开发与销售、技术及咨询服务业务,公司于2011年11月23日上市。

杭州金投则是杭州市人民政府100%持股,截至今年上半年,杭州金投总资产规模高达515亿元,净资产也超过189亿元。半年度实现营业收入93.35亿元,同比增长25%;归母净利润9.37亿元,同比增长17%。

此前杭州金投曾受让3家上市公司股权,用来优化公司股权结构,帮助控股股东降低资金杠杆。此次拟受让海联讯的股权也具有国资纾困的性质,纾困对象明显指向控股股东的高比例股权质押。

截至本公告披露日,深圳盘古持有公司股份中累计已质押99,580,517股,占其持有公司股份总数的99.59%,占公司总股本的29.73%;累计被冻结2,100,000股,占其持股总数的2.10%,占公司总股本的0.63%。

海联讯也在公告中明确告知风险,本次协议转让可能存在因无法解除质押、冻结,而导致转让不能完成的风险。同时,本次股份转让事项尚须股份转让双方履行内部决策程序及国有资产监督管理审批等多项审批程序,能否获得批准也存在不确定性。

雄安基金入主

启迪环境无实际控人

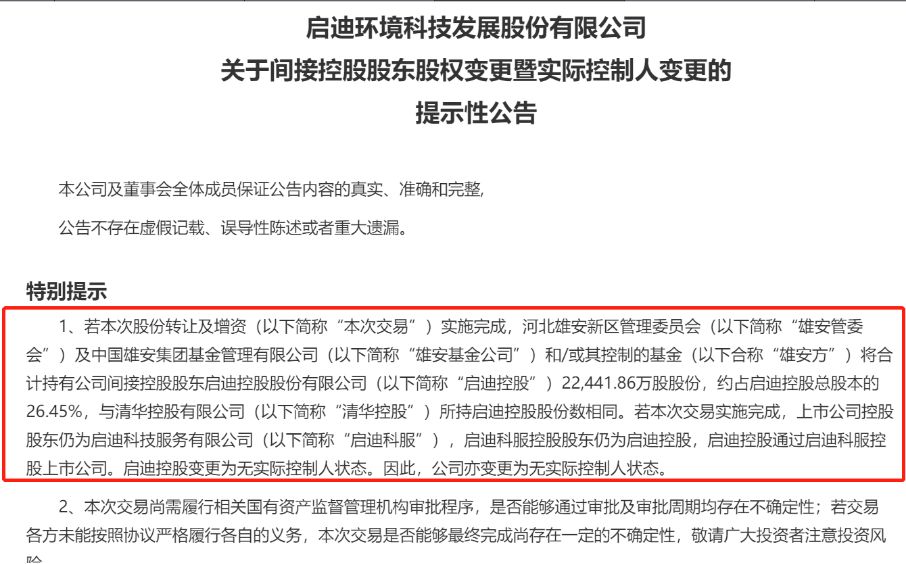

处在转型关键期的启迪环境要告别清华系,迎来包括雄安基金、雄安管委会在内的雄安方。

11日,启迪环境公告,清华控股于2019年11月9日与雄安基金公司签订了《关于启迪控股股份有限公司之股份转让协议》,向雄安基金公司和/或其控制的基金转让其所持有的启迪控股约1.0161亿股股份,占启迪控股总股本的14%。

同时,清华控股与雄安管委会、北京百骏投资有限公司、上海协信进瀚投资有限公司、北京鹏康投资有限公司及启迪控股签订《关于启迪控股股份有限公司之增资协议》,一致同意雄安管委会认缴启迪控股新增注册资本约人民币1.2281亿元,占增资后启迪控股总股本的14.4728%。

此次交易完成后,清华控股和雄安方合计持股比例相同,分别持有启迪控股26.45%的股份,启迪控股变更为无实际控制人的状态。

启迪环境的控股股东是启迪科服,启迪控股是启迪环境的间接控股股东方。也就意味着启迪环境的大股东依然是启迪科服,但并无实际控制人。

2015年4月,清华系入主启迪环境,在股价迅速攀升到38.64元/股的高峰之后边一路下挫,相比2019年11月8日8.86元/股的收盘价,股价已经下跌了75.67%。

启迪环境的业绩也呈现颓势。今年三季报显示,启迪环境报告期内实现营业收入73.6亿元,同比下滑13.19%;归母净利润4.39亿元,同比下滑48.27%。

启迪环境净利润下滑的主要由于战略布局调整,业务重心正逐步由工程建设转移至市场运营服务。不过,在业内人士看来,目前转型的结果还不理想。

启迪环境前身为启迪桑德,主营业务包括固废处置、水务、新环卫一体化、再生资源回收与利用业务等。近年来,启迪环境一直在加码布局雄安新区的环保业务。今年7月10日,公司名称变更为启迪环境,除此之外,公司今年还进行了业务调整、董事长更换等一系列重大举措。

在市场人士看来,相比雄安系的入主,公司无实际控制人,能否转型成功才是启迪环境需要面对的最关键的问题。

得利斯迎国资大股东

新疆中泰集团耗资近10亿受让股权

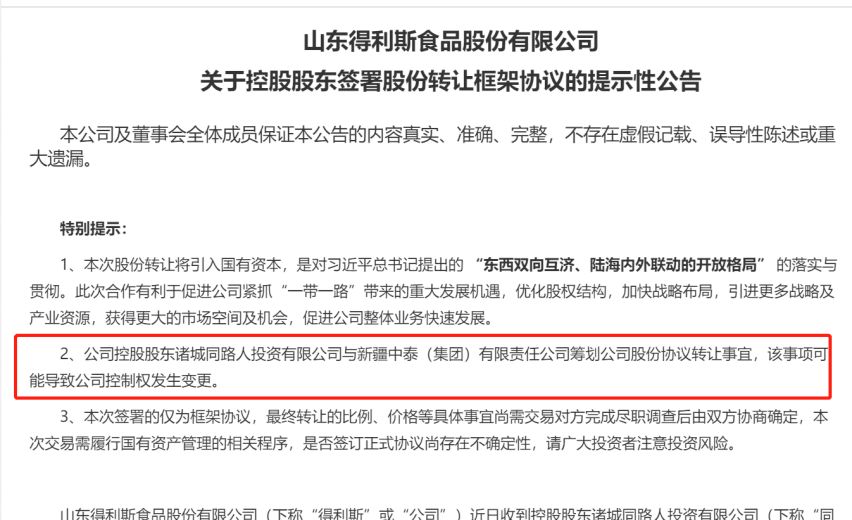

得利斯将要迎接的新的大股东是国企新疆中泰(集团)。

根据得利斯公告,公司控股股东诸城同路人投资拟将所持公司1.46亿股无限售流通股股份以协议转让方式转让给新疆中泰(集团),转让价格区间以6.21元/股上下浮动10%,粗略估算,此次交易金额在8.14亿元到9.94亿元之间。

目前同路人投资占得利斯总股份的46.66%。此次转给新疆中泰(集团)的股份占得利斯股份总数的29%,在此次交易之后,同路人还将投资择机将不低于13.63%的得利斯股份转让给与双方均无关联关系的第三方。如果此次交易完成,新疆中泰(集团)成为得利斯控股股东。

同路人投资还表示,同意在股份转让完成后将其及一致行动人持有的公司表决权降低到25%,确保股份转让完成后新疆中泰(集团)将实际享有公司控制权,自治区国资委将成为公司实控人。

得利斯公司成立于2003年6月20日,注册资本50200万元,是以生猪屠宰、冷却肉、低温肉制品、调理食品加工为主的大型食品专营企业,公司于2010年1月在深交所上市。

新疆中泰(集团)是由新疆维吾尔自治区人民政府出资、自治区国资委直接监管的国有独资公司,产业涵盖化工、现代农业、金融贸易、现代物流等行业和领域,是目前新疆区属资产规模最大的国有公司。2018年末中泰集团总资产、收入突破“双千亿”,利税达到60亿元,位列中国五百强企业第193位。

得利斯称,本次股份转让将引入国有资本,有利于促进公司紧抓“一带一路”带来的重大发展机遇,优化股权结构,加快战略布局,引进更多战略及产业资源,获得更大的市场空间及机会,促进公司整体业务快速发展。

不过,在发布控股股东签署股份转让协议提示性公告的同日,得利斯发布了深交所下发的关注函,要求公司说明同路人投资解除高比例质押的有效举措,同路人投资质押得利斯股份占其持有的公司股份总数的99.23%。此外,还需要说明交易是否存在实质性障碍、新疆中泰最近一年又一期的主要财务指标等问题。

江泉实业股权司法拍卖落锤

实控人将变更为景宏益诚

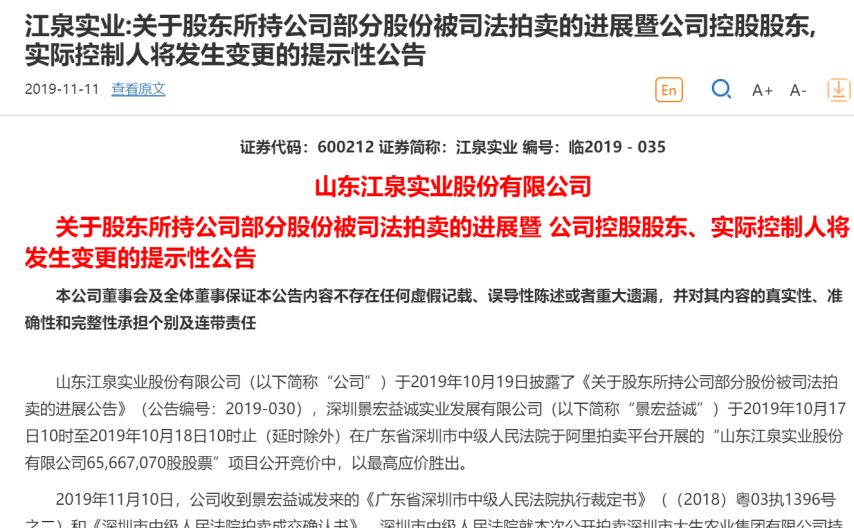

和前面几家实控人变更不同,江泉实业的控股股东变更是通过司法拍卖完成的。

根据江泉实业11月11日发布的公告显示,公司于11月10日收到深圳景宏益诚实业发展有限公司(以下简称“景宏益诚”)发来的裁定书,被执行人深圳市大生农业集团有限公司持有的江泉实业6566.70万股股票的所有权归买受人景宏益诚所有。以上股票所有权自本裁定送达买受人景宏益诚时起转移。江泉实业表示,本次所拍卖的股票最终完成股权过户后,公司控股股东、实际控制人将发生变更。

若本次所拍卖的6566.70万股股票最终成交并完成股权过户后,江泉实业控股股东、实际控制人将发生变更。6566.70万股股票占公司总股本的12.83%,目前公司第二大股东持股比例仅为0.82%,也就是说景宏益诚接盘后将成为公司第一大股东。

公告称,景宏益诚于2019年10月17日10时至2019年10月18日10时止(延时除外)在广东省深圳市中级人民法院于阿里拍卖平台开展的“山东江泉实业股份有限公司 6566.707万股股票”项目公开竞价中,以最高应价胜出。景宏益诚最终出家4.57亿元,算下来每股的价格为6.96元。

天眼查显示,景宏益诚成立于2019年9月20日,注册资本为5亿元,湖州市景宏实业投资有限公司的全资子公司,法定代表人为徐益明。

资料显示,江泉实业创立于1992年,1999年登陆上交所。目前主营业务为发电业务、铁路运输业务和农产品贸易业务。数据显示,今年前三季度江泉实业实现的营业收入约1.89亿元,同比增长11.15%;对应实现的归属净利润约-2.29亿元。