来源微信公众号:券商中国

受内部和外部压力下,恒指年初至今表现仅为-0.4%,明显低于上证指数的17.7%涨幅。港股自7月以来进入震荡调整期,8月份更是出现全面杀跌的现象。2019三季度恒指跌幅高达9%,逊于全球其他主要市场。

港股杀跌是风险的完全释放?估值底部和布局时机是否已经出现?港股后市走向如何?券商中国记者就相关问题采访了多家内地及香港买方机构。

“年中我在内部提出余下六个月我们是在大风大浪中管理资产,在低点要敢于买入一些公司。对于一个基金经理来讲,可能就要在混乱当中找机会。”国内首批中港互认基金行健宏扬中国基金的管理人——行健资产管理首席投资总监蔡雅颂对券商中国记者表示。

估值再现底部,扰动因素减弱

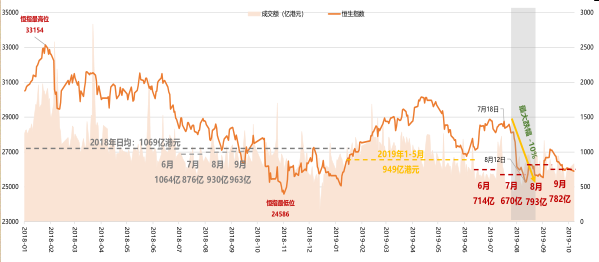

7月以来,伴随贸易摩擦引发的人民币汇率波动,Q3恒指跌幅9%,逊于全球其他主要市场。根据EPFR统计,包括香港在内的新兴市场股票型资金自6月开始经历了连续15周净流出。港股7-9月出现缩量,日均成交量仅为600-800亿港元水平,对比去年同期800-1000亿港元水平,同比减少约30%。

图1 2018年1月以来恒指走势图(数据来源:天风证券,wind)

诺德基金研究员张昳泓告诉券商中国记者,三季度以来,港股估值整体出现了比较大幅的下修。目前港股整体估值处于历史底部区域,恒生指数PE约为9.5倍,恒生国企指数PE大约8.4倍左右,基本都处于过去十年PE均值减去一倍标准差附近水平,与2018年最低点估值水平相当。国庆以来港股市场情绪有明显改善,上周香港发布《施政报告》叠加贸易摩擦利好消息,市场情绪有明显提振。

“随着未来市场盈利逐步复苏叠加风险偏好的提升,汇率以及恒生指数波动率中枢将逐步下移,整体估值将有较大的抬升的空间。”张昳泓表示。

太平基金量化投资部负责人、太平MSCI香港价值增强、太平灵活配置基金经理徐磊也表示,“从纵向看,港股目前无论是历史PE还是前向PE水平都处于历史底部附近;从横向看,港股估值水平低于美股与A股,具有战略资产配置价值。”

蔡雅颂认为,宏观经济对于股票市场的扰动会降低很多,政策可能会更稳健。但当前市场开始逐渐适应贸易摩擦等影响股市走向的重要因素,更专注于确定性,青睐相对稳定收益的核心资产。但在过去18个月,扰动港股的因素在减弱,再往前看12个月,这些因素仍然会减弱。

“美息下降对港股是利好的。假如情况偏向稳定,美息还在降,香港差不多是全世界最便宜的股票。”蔡雅颂说。

高股息吸引资金入场

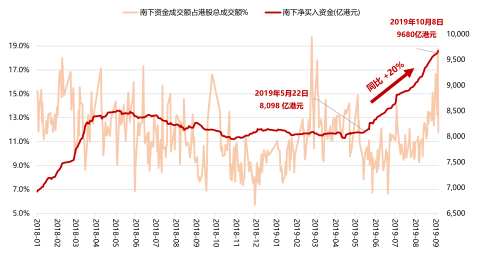

由于国内产业结构转型的背景下,以服务业和消费者为导向的产业趋势成为主流,再加上国家政策加大对信息科技的支持力度,年初至今港股科技、医药板块,高股息的金融板块以及新刚需的消费(餐饮、食品饮料、教育和体育品等)板块受到较大关注度。自5月中旬以来,南下资金在港股配置比例增加,南下资金已连续17周净买入,净买入增长20%。

图2 2018年1月以来南下资金买入资金流量图(数据来源:天风证券,wind)

张昳泓表示,在全球市场中,港股市场一直具备高股息率的特征。目前恒生指数以及恒生国企指数股息率均在3.7%左右水平,而过去十年恒生指数以及恒生国企指数股息率的中位数大概是在3.4%左右水平,当前股息率已经处于历史高位。从长线配置型资金角度来说,在利率下行阶段港股高股息率具有较高的配置价值,港股对于长线资金来说可以实现的回报率还是非常可观的。

平安基金恒生国企ETF基金经理钱晶对券商中国记者表示,目前恒生国企指数的股息率高于上证50、沪深300这类股息率较高的指数,甚至略高于10年期国债到期收益率。如果可投资期限较长,不考虑资本利得,光靠分红获得的收益就可能不输于投资国债。此外,目前宏观经济、内外部环境依然具有较高的不确定性,在这样的市场环境下,现金流的重要性将更加突出,具有稳定高现金流的高分红股票或更受市场青睐。

徐磊表示,“港股的高股息率正是港股投资价值的体现,对机构投资者很有吸引力。”

蔡雅颂认为,“目前不管是看市盈率、市净率或者市占率,甚至用派息率,港股都处于低洼地带,吸引力非常高。在指数以外还有一些周期类公司,比如房地产公司,它们的派息率是7-9%,甚至达到10%,市盈率很低,从历史维度来讲很低,从绝对维度来讲也很低。”

耐心长跑寻找投资机会

尽管当前大多基金经理都认可港股估值处于“低洼地带”,对机构投资者有较强的吸引力。港股的高股息率也是具有较高的配置价值。但蔡雅颂也提醒投资者,“今年市场中有些资产上涨过度,大家要想想高估值跟低估值是否太不合理。”

蔡雅颂表示,“余下六个月是在大风大浪中管理资产,在低点要敢于买入一些公司,相信四季度也是大风大浪。中国美国之间也好,香港的情况也好,对于一个基金经理来讲,可能就是在混乱当中找机会。”

基于对四季度以及明年市场的看法,配合行业板块轮动状况,蔡雅颂表示,基金已经在三季度自下而上地对投资标的进行了调仓,加仓了估值较低的内地房地产股等,并长期看好估值较高但有确定增长性的大消费类如白酒医药、科技等行业。

“我们要的是长跑,希望过去的十年或未来的十年继续努力寻找陪伴我们成长的公司。如果你觉得一家公司有长远机会,需要有足够的耐心,也要清楚知道究竟投什么。它可能年头到年尾股价有50%的增长、盈利有30%的增长,但股价波动,你未必能完全享受到,甚至可能亏钱。” 蔡雅颂说。