全文2942字,阅读约需5分钟

嘉实财富首席宏观分析师 谭华清博士

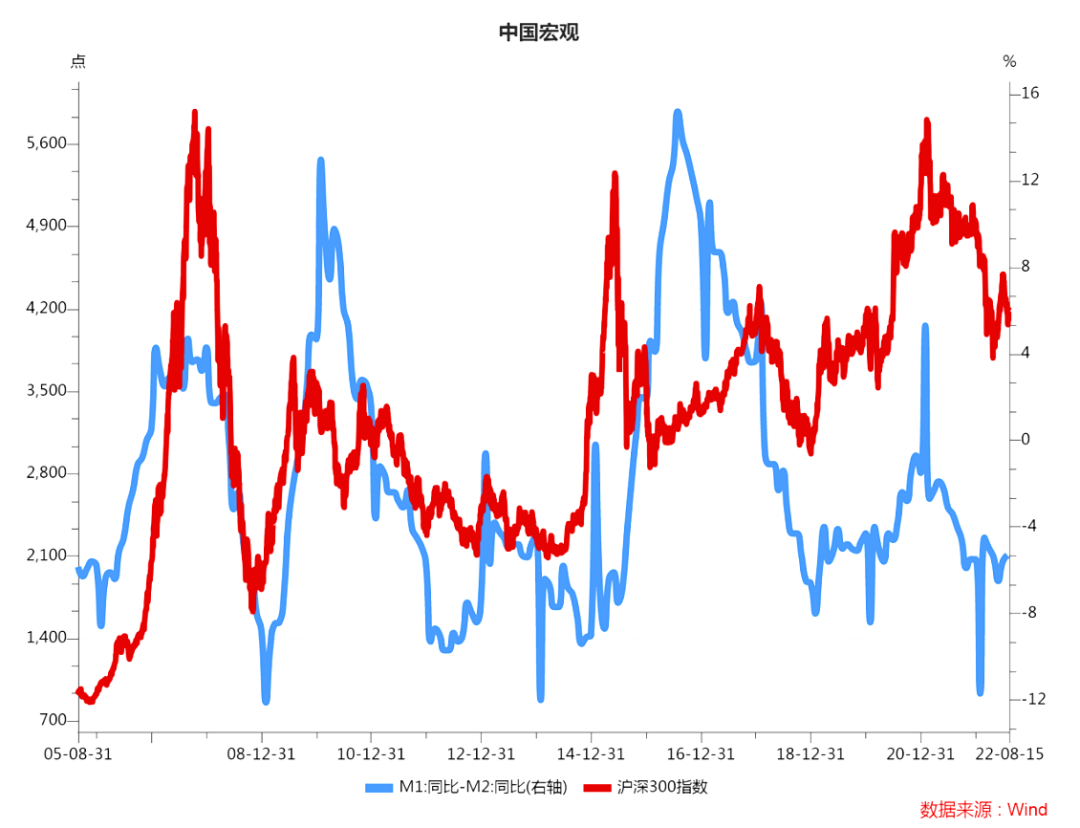

7月金融数据出炉后,投资者的研究方向主要集中在社融和M2的背离上,而对M1增速的回升关注有限。根据历史规律,M1的回升往往伴随着股市的回升。因此我们觉得有必要细致的分析7月M1的回升。

一、M1、M2和社融是什么

在深入分析金融数据之前,有必要对M1、M2、社融是什么,他们的关系进行说明。

M1=M0(流通中的货币)+企业活期存款;

M2=M1+居民储蓄存款+企业定期存款

社融=间接融资+非标融资+直接融资

根据央行的定义,社融为实体经济部门从金融系统获得的融资。M2为衡量货币供应量的指标。由于货币供应量未必会成为实体经济部门的融资,因此M2不能完全衡量社融。这也是社融指标出现的意义。

假设金融系统只有银行,根据银行的资产负债表,存款和贷款是货币供应量的一体两面。

因此,我们既可以从存款的角度理解M2也可以从贷款的角度理解M2。这意味着,M2和社融具有重合的部分。例如,银行系统给实体部门的贷款既属于M2也属于社融。截止2022年7月末,对实体经济发放的人民币贷款余额占同期社会融资规模存量的61.4%。而银行系统的贷款又是M2的主要构成。因此社融和M2的高度正相关也不奇怪。

根据M2的定义,M1是M2的重要构成部分。截止2022年7月,在M2中,M1大概占25%左右。因此M1-M2的增速差能够比较明显的体现企业活期存款和定期存款的增速差。

M1和社融的关系涉及到中国经济周期驱动的重要因素房地产。从统计数据来看,M1增速和房地产销售增速高度正相关,周期基本吻合。

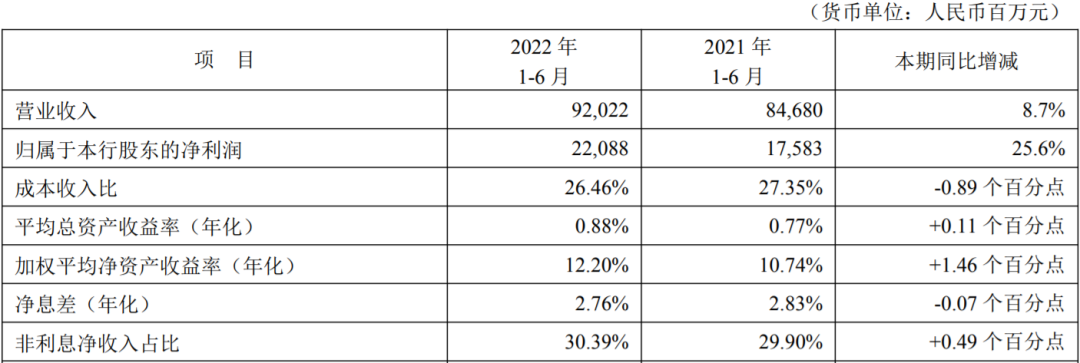

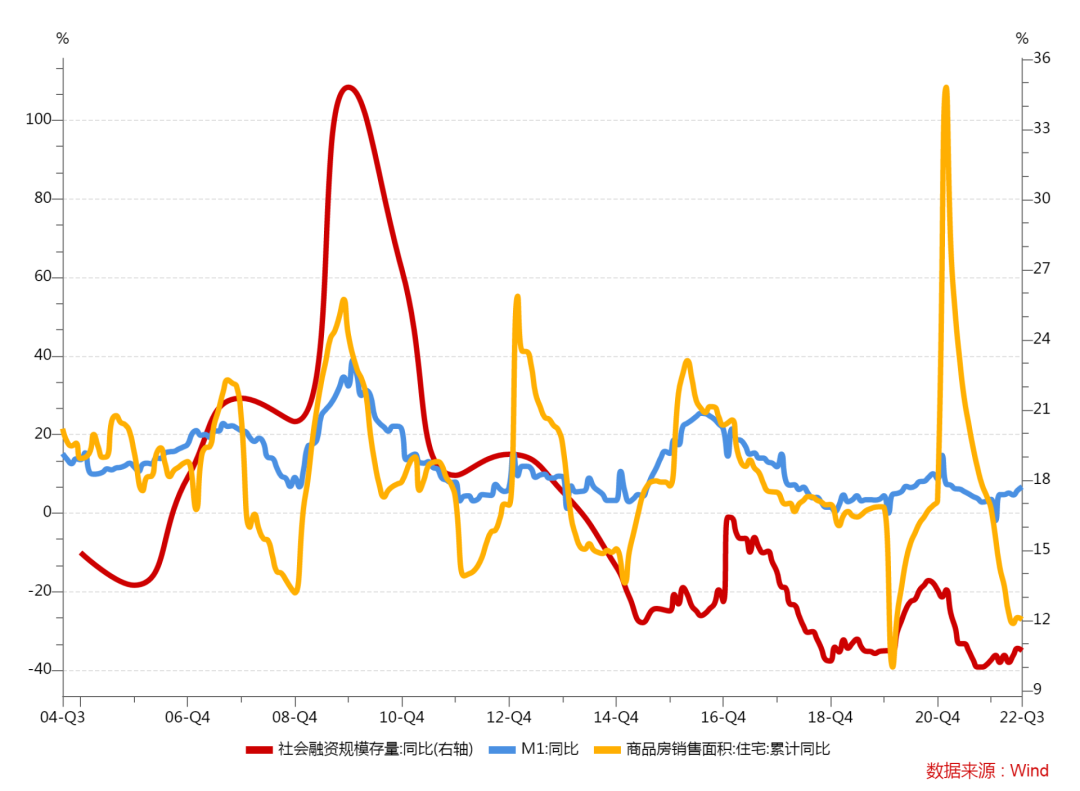

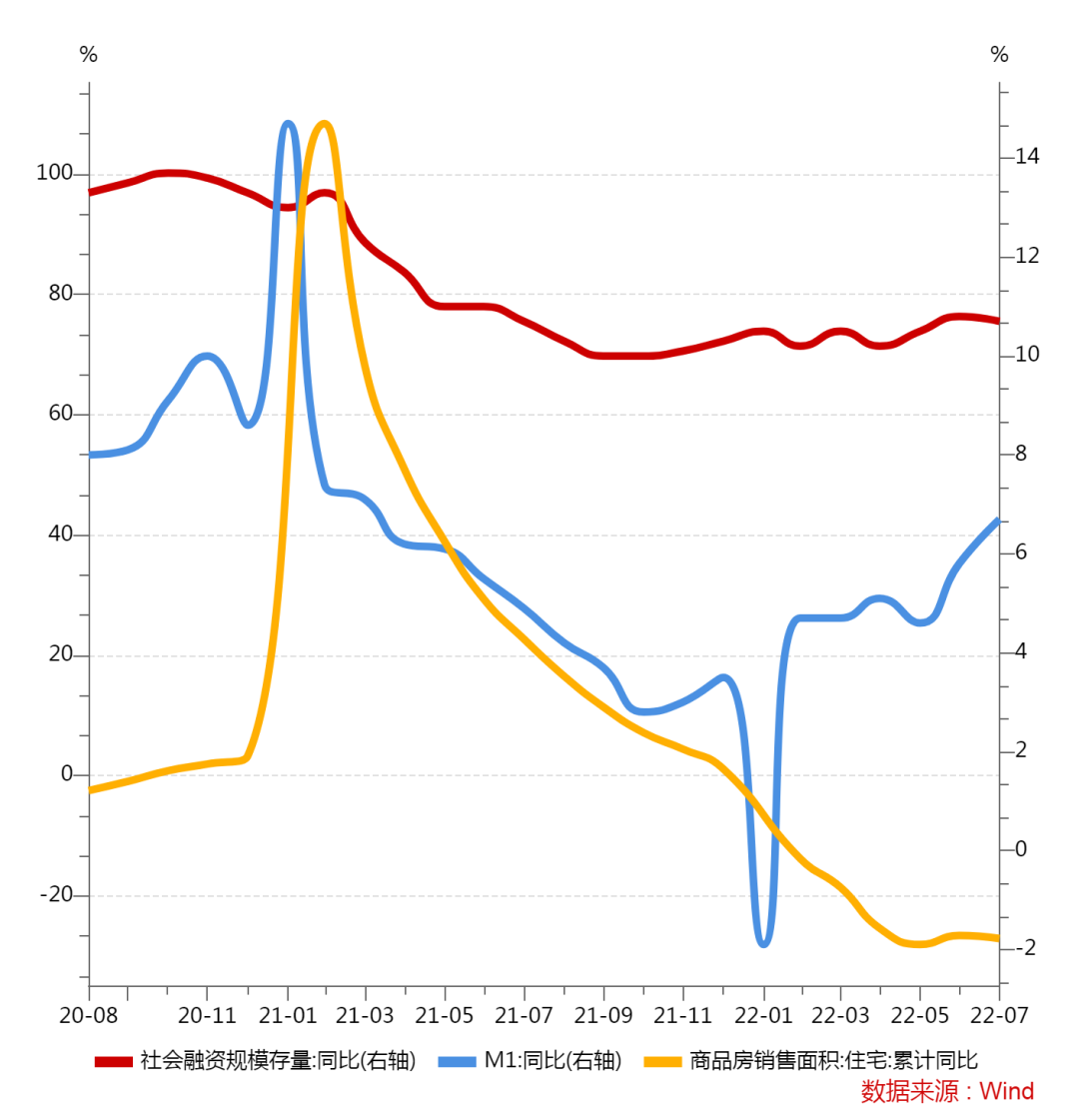

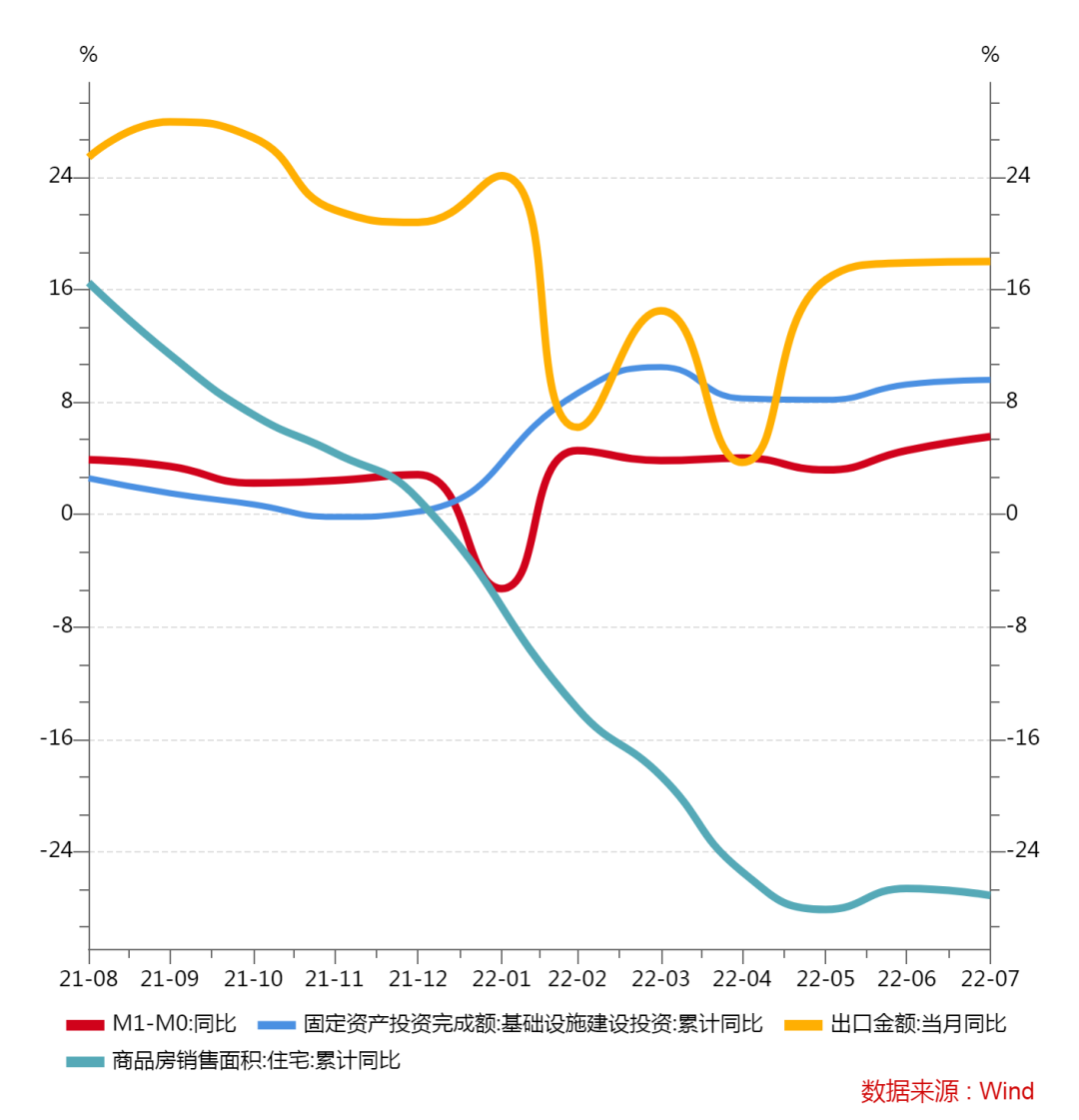

图1 M1、社融和商品房销售面积高度正相关

图1 M1、社融和商品房销售面积高度正相关房地产部门是中国信用扩张的重要载体。首先房地产销售回升本身会带来居民按揭贷款的回升,这是社融的重要部分。其次,房地产销售回升也会带动房地产投资以及相关产业链的投资回升,房地产企业的投资是高杠杆模式,本身也需要大量的融资。因此房地产销售周期和社融周期也是高度相关的。相对而言,M1和社融是高度正相关的,从节奏上看,M1略领先于社融。

二、7月金融数据的异常

7月金融数据公布之后,大家的眼球都被明显不及预期的社融数据吸引了,而忽略了增速继续提升的M1。这可能会遗失重要经济信号。

图2 M1和房地产销售的正相关性在2022年出现了背离

图2 M1和房地产销售的正相关性在2022年出现了背离M1增速的回升和图1中展示的M1和房地产销售的正相关性有矛盾。因为2022年以来,房地产销售整体是比较深度的负增长。也就是说,2022年M1的增长和过去20年的经验规律出现了矛盾:M1增长了但是房地产销售增速却是下行的。

回到M1的定义上来。M1=企业活期存款+M0。M1和房地产销售增速背离的一种可能性是M0的高增。

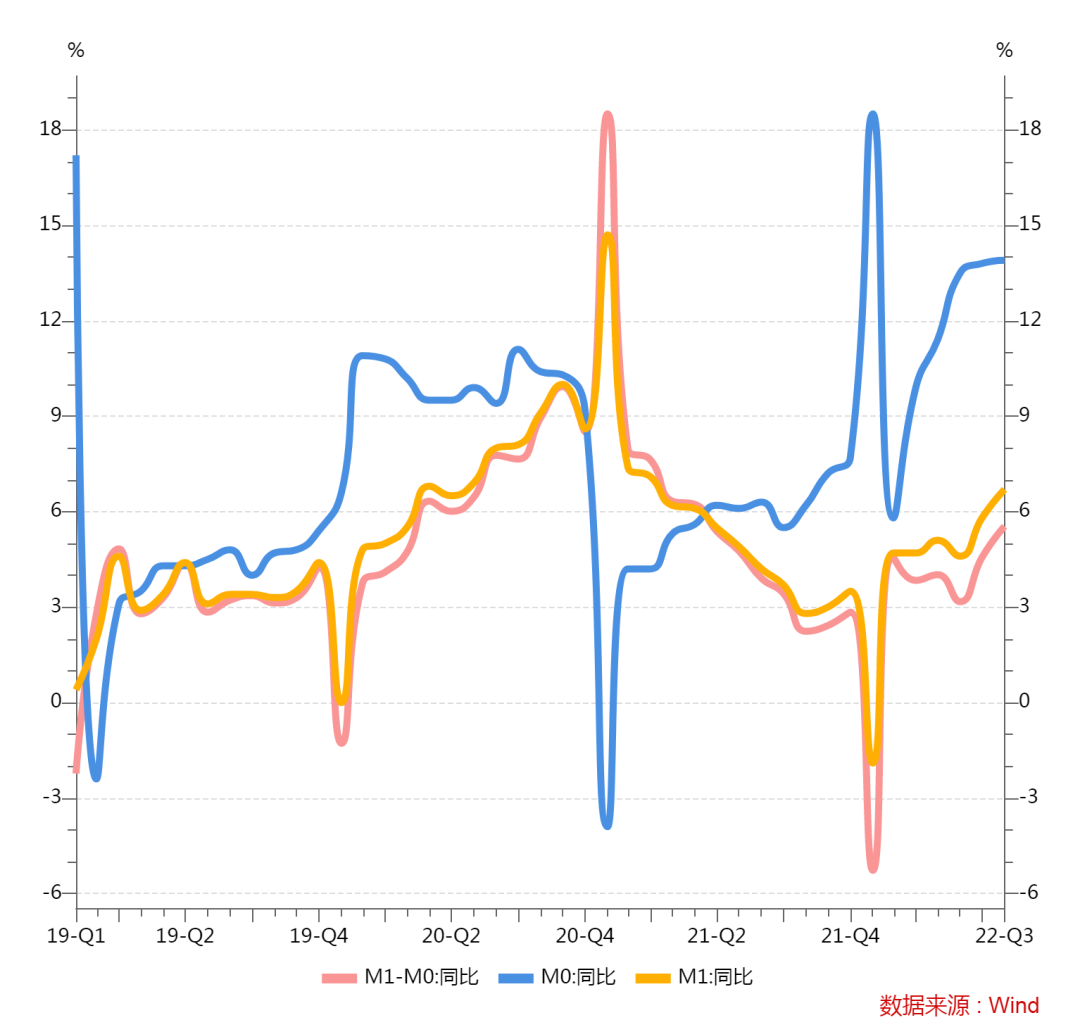

图3 M1、M0、M1-M0的增速走势

图3 M1、M0、M1-M0的增速走势图3展示了拆分后的各分项增速,尽管M0保持了高增长,但截止2022年7月末,M0占M1的比重只有15%。并且,根据拆分,我们得到M1-M0即企业活期存款部分的同比增速情况。可以看到,排除掉M0的影响之外,M1-M0的同比增速也是逐步回升的。

现在剩下的问题仍然在于,M1-M0的同比增速和房地产销售增速的背离。

三、M1和房地产销售的背离

在历史上,M1和房地产销售也出现过轻微的背离。

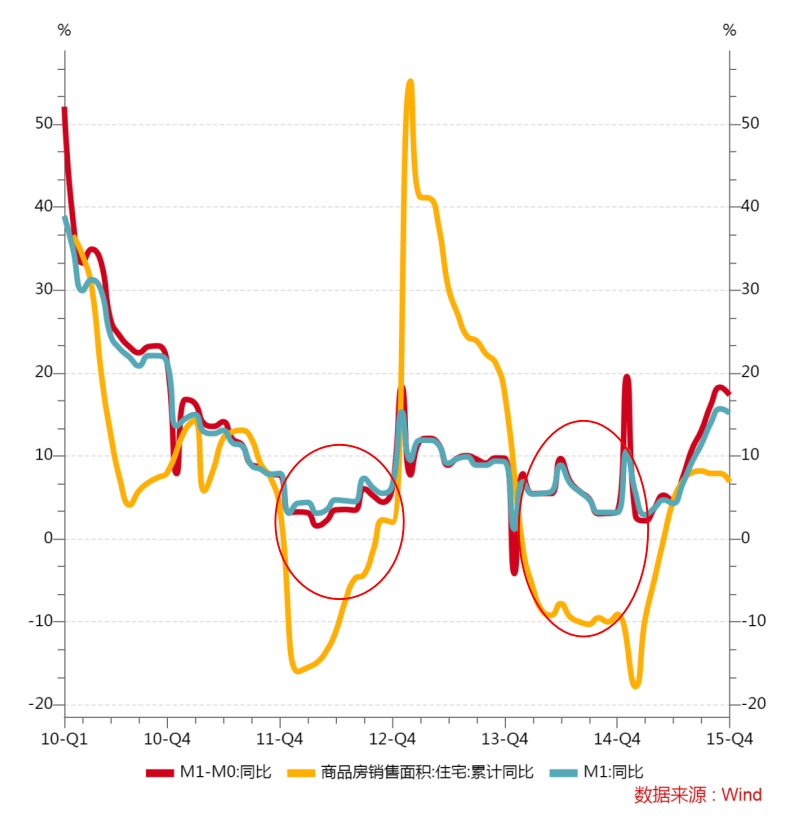

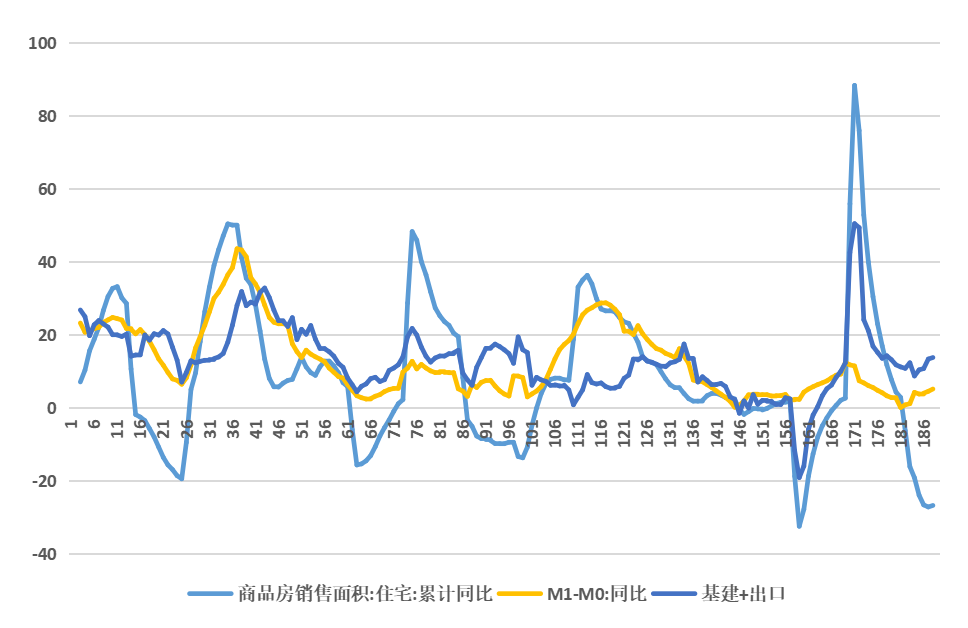

图4 M1增速和房地产销售增速也出现过背离

图4 M1增速和房地产销售增速也出现过背离背离的时间区间比较明显的是2012年、2014年。尤其是2014年。以2014年为例,2012年那一轮房地产销售增速在2013年2月到顶之后一路下行,一直持续到2014年底。在此期间,M1增速,M1-M0增速总体保持了平稳。

在这区间发生了什么呢?

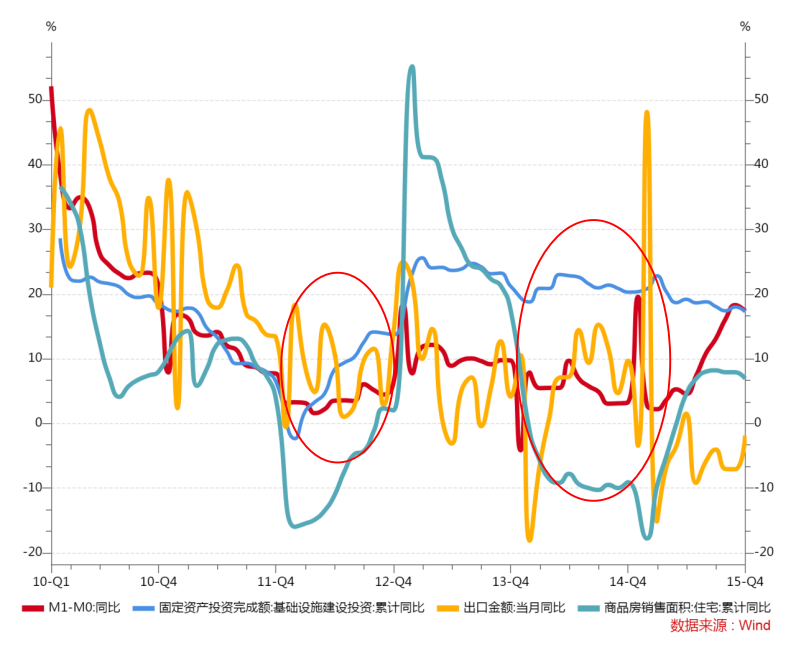

图5 M1和房地产销售增速背离期间往往出现了基建、出口高增

图5 M1和房地产销售增速背离期间往往出现了基建、出口高增可以看到,M1增速和房地产销售增速背离期间都无一例外出现了基建、出口增速较高或者回升的状态。这既有政策原因,也有一定的海内外周期错位因素支撑。2022年我们同样面临了类似的情况,基建、出口都保持了较高的回升。

图6 2022年基建、出口的高增或许仍能解释M1和房地产增速的背离

图6 2022年基建、出口的高增或许仍能解释M1和房地产增速的背离基于上述经验事实,我们构建了一个新的指标,基建+出口增速=基建增速(3月移动平均)*0.5+出口增速(3月移动平均)*0.5。

图7 M1增速、房地产销售增速以及基建+出口增速

图7 M1增速、房地产销售增速以及基建+出口增速数据来源:Wind.

图7展示了M1增速、房地产销售增速以及基建+出口增速的走势。M1增速的底线似乎被基建+出口顶住了,而M1增速的快速回升还是受地产销售驱动为主。

因此,我们可以初步推测,2022年以来,M1增速和房地产销售增速的背离主要以基建支出高增长、出口韧性来解释(2022年部分也有留抵退税的影响,根据财政部数据,2022年截至目前留抵退税总金额约2.6万亿)。从逻辑上讲,这两个力量也具备支撑M1增速的条件。基建投资涉及的链条虽然弱于地产,但也非常广泛,基建的总量也较为可观。2021年全国基建投资总量约为18.86万亿。根据2021年的数据,出口占GDP的比重约19%,涉及的企业非常众多。因此出口增速高增时受益企业也会非常广泛。

基于上述分析,我们可以得到两个初步结论:

M1的高增长是实实在在的,并非基数因素,也不是M0高增导致的

M1的高增长和房地产销售面积的背离主要原因可能在于基建、出口的高增长

四、总结和展望

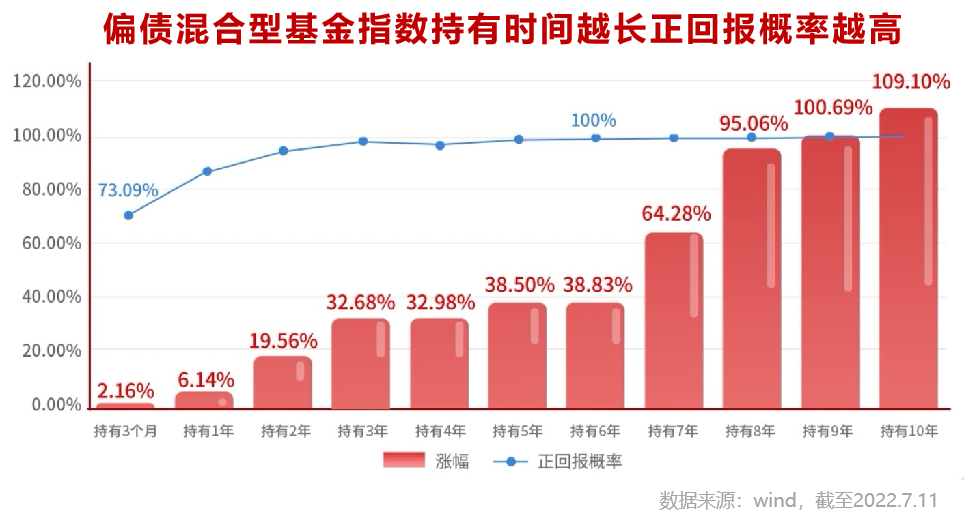

7月金融数据出炉之后,投资者很多的精力放在了社融的收缩、M2高增背后的流动性淤积,而忽视了M1的回升。而我们之所以高度重视M1的回升,主因在于,根据历史的统计经验,M1的回升往往会预示着股票市场的回升,尤其是M1-M2回升的情况下。

根据前文的分析,我们有两个初步结论:

M1的高增长是实实在在的,并非基数因素,也不是M0高增导致的

M1的高增长和房地产销售面积的背离主要原因在于基建、出口的高增长

那么当前M1-M2的回升也是坚实的,有基本面支撑的。在这个意义上,我们应该对股市保持乐观。

展望未来,M1的高增还能否延续主要取决于基建、出口以及房地产销售的走势。目前来看,基建维持高增、出口有韧性是市场的主流预期,如果是这样,那么M1维持当前位置是有较大可能的。不确定性在于出口回落的幅度以及地产销售能否企稳回升。目前,国家在积极推动“因城施策”,房地产需求政策的积极调整的广度和深度都有很大的进展,对地产销售的回升我们仍持谨慎乐观态度,但回升幅度可能不会太快。因此大概率情形可能是M1延续温和回升态势。考虑到历史统计规律,这一情形有助于支撑股票市场。

重要声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。预期生息水平是从宏观层面对该类资产大致回报区间的展示,并非预期收益率,不代表任何具体的产品是否盈利及收益水平。投资有风险。本公司不保证投资者一定盈利,也不保证最低收益或本金不受损失。投资者应充分考虑其风险承受能力、风险识别能力,谨慎投资。