原标题 本轮小盘行情的后续展望

来源 长江策略

文 包承超 邓宇林

报告摘要

1. 本轮小盘风格已经从“盈利”驱动过渡至“估值”驱动,剩余流动性或是后续小盘行情延续性的关键。决定后续剩余流动性变化的关键来自于信用预期是否能企稳。

2. 展望后续小盘股行情,我们认为剩余流动性有支撑下,中小盘股仍有结构性机会,化学品、家电制造、油气石化、电新等行业中小盘股景气度较高,后续或有较好表现。

3.近期观点:(1)剩余流动性方向和状态未变,仍较宽裕,市场看中期仍乐观。近期中报业绩披露,叠加市场对稳增长政策预期有下调,市场驱动力转弱。(2)风格上,未来两月价值成长相对均衡,7月社融下修,短期中小盘或仍占优。(3)行业配置,新兴产业中,仍然推荐军工、CXO、电池;传统产业中,仍然推荐农产品链、绿电等。

周度交流:本轮小盘行情的后续展望

流动性+信用框架:剩余流动性十分充裕,稳增长进一步刺激的预期回落,但经济、盈利边际修复下,市场仍将交易“环比修复”而非“同比仍弱”。随着后续社融逐步企稳回升,市场将由估值修复切换至盈利修复逻辑。

市场风格:经济弱修复下,仍建议成长价值平衡,7月社融下修,短期中小盘或仍占优。

我们的总结(1)剩余流动性驱动市场继续上行,但临近流动性拐点,交易逻辑从估值修复转向盈利修复。(2)经济弱修复下,仍建议成长价值平衡,7月社融下修,短期中小盘或仍占优。

本周讨论:结合《市值风格的本质逻辑》一文的相关研究,以及2020年至今的市场流动性及预期增速的相关信息,浅析本轮小盘行情的核心驱动力及后续预期。

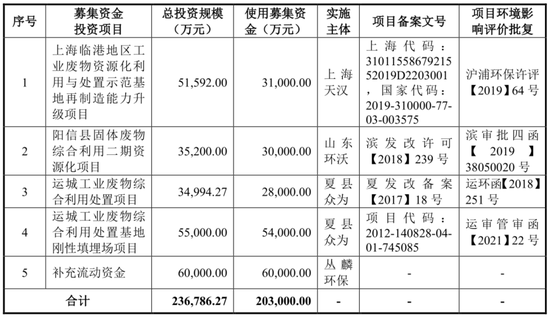

本轮小盘行情的后续展望:1)三季度以来,经济承压,市场重新回归小盘风格。本轮小盘风格始于2021年二季度,已经从“盈利”驱动逐步过渡至“估值”驱动状态;随着后续剩余流动性或维持宽松,小盘股驱动力仍较强;2)一级行业看,三季度以来绝大多行业大盘股股价下行,少部分行业中小盘股有正收益。我们认为主要有两类行业小盘股相对收益:(1)行业自身景气度持续较高,容易受金融市场流动性影响;(2)行业景气度有支撑,并且7月以来行业内中盘股的盈利预期上调幅度明显高于大盘股;3)展望后续小盘股行情,我们认为剩余流动性有支撑下,中小盘股仍有结构性机会,化学品、家电制造、油气石化、电新等行业中小盘股景气度较高,后续或有较好表现。

图:2012年后,剩余流动性对市值风格影响加深

图:2020年7月剩余流动性情况

图:8月以来各行业各市值区间盈利预期上调比例(市值:亿元)

周度交流:本轮小盘行情的后续展望

国企改革:近期国企改革热度再提升,主要聚焦资本市场。近期国资委再度发布政策文件和讲话,均聚焦资本市场,主要包括优质资产注入、提高央企上市公司质量等内容。

合成生物:美国最新竞争法案中重点涉及合成生物。合成生物学在《2022 年芯片和科学法案》当中被大篇幅地强调和突出,涉及到了研究、技术和产业在内的多个方面。

风险提示:

1. 疫情传播或病毒变异超预期;

2. 近期地缘政治问题持续恶化。

炒股开户享福利,入金抽188元红包,100%中奖!