投资瞭望

今年以来,面对复杂多变的国际环境,我国高效统筹疫情防控和经济社会发展,克服诸多不利影响,经济延续复苏向好态势。

农银汇理基金认为,7月以来,A股从单边反弹过渡到双向波动整体趋弱的态势,市场在震荡消化后有望继续向上。行业配置建议围绕景气成长和大消费两条主线。

二季度,实际GDP同比上升0.4%,较一季度的4.8%有明显下滑,但仍实现正增长。

6月以来,随着疫情好转,前期稳增长政策落地显效,经济延续复苏向好态势,当前经济运行正处于疫情后的恢复阶段。

短期来看,稳增长政策持续发力,但地区分化仍然较大,恢复仍有空间。中期私人部门的信心恢复、地产端的修复均需要时间。

生产方面,上游生产增速有所回落,但仍然保持一定韧性,中下游生产大幅反弹,汽车制造反弹最为明显。6月工业增加值同比增速为3.9%,高于前值的0.7%。

7月制造业PMI指数为49.0%,较上月下降1.2个百分,7月PMI走弱主要来自于生产和新订单走弱,恢复基础尚需稳固。

投资方面,稳增长背景下,基建、制造业投资的拉动有所扩大。6月固定资产投资增速为5.8%,较前值的4.7%有所上行。

随着“政策刺激+前期消费”需求释放,6月消费明显反弹。6月社会消费品零售总额同比增速为3.1%,较前值的-6.7%大幅改善。

7月政治局会议对宏观政策的部署保持稳健,会议强调“宏观政策要在扩大需求上积极作为。财政货币政策要有效弥补社会需求不足。”

短期大力度的增量政策并不急于出台,政策更加聚焦于对需求端经济内生动能恢复的支持。

7月以来,在内外部市场环境影响下,A股逐渐从单边反弹过渡到双向波动、整体趋弱态势。

展望后市,市场在短期震荡消化拥挤度压力后,有望继续向上。行业配置建议围绕两条主线:

以新能源为代表的

景气成长

中报业绩“新半军”强者恒强,未来仍是高景气方向。7月偏股基金新发规模创今年2月以来新高。从当前基金发行排期看,三季度新发基金多数与景气成长风格相关。

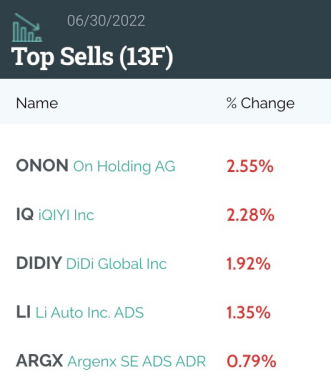

近期美国经济衰退预期持续升温,美联储加息预期有所弱化,驱动美债利率明显回落、美股科技大幅反弹,对成长风格形成支撑。

低位布局

大消费

7月猪肉平均批发价较6月大幅上行,将推动生猪养殖链盈利回升。

医药方面,疫后需求修复叠加长期行业高壁垒,二季度公募基金超配比例已降至近2013年来新低,医药性价比凸显。

此外,可把握稳增长促消费方向,如食品饮料、化妆品、培育钻石等。