分析师:贾依廷

执业证书编号:S0890520010004

◎ 投资要点:

⬥基金经理简介:张竞,金融学硕士。历任华泰证券股份有限公司研究所研究员,安信证券股份有限公司证券投资部投资经理助理、安信基金筹备组研究部研究员,安信基金管理有限责任公司研究部研究员、特定资产管理部副总经理、特定资产管理部总经理。现任安信基金管理有限责任公司权益投资部总经理。目前管理规模96.41 亿,代表性产品安信灵活配置。综合来看,基金经理比较侧重优质个股挖掘,行业持仓分散且有一定轮动度,投资偏左侧。

⬥基金经理投资框架:基金经理张竞的投资致力于为持有人实现长期稳健的回报,所以在追求超额收益的同时更加注重风险的控制,追求高夏普比率。在组合中会配置6-7个低相关度的行业,实现分散投资的目的,即使比较看好某个行业,也不会做过多的风险暴露,以有效的降低组合波动。自下而上的投资思路在产品上体现出了一定的行业轮动特征,且从轮动表现上来看比较契合市场走势,体现出了较强的轮动能力。

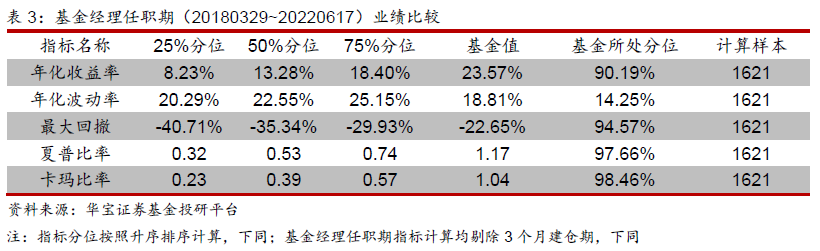

⬥代表性产品分析:分析区间业绩优异,年化收益率为23.57%,处于同类样本的90.19%分位;收益风险比上,夏普比率为1.17,位于同类样本的97.66%分位;风险控制能力上,最大回撤为-22.65%,位于同类样本的94.57%分位。该基金经理任职区间,本产品的收益、回撤控制和风险收益比均处于同类的前20%,整体表现优异。

⬥基金经理整体评价:整体上看,基金经理张竞比较擅长挖掘优质个股,在各行业之间基本是均衡配置,通过分散化来控制组合风险。在市场出现较大回撤时,组合仍然能保持相对稳定。主要是通过优质个股选择、行业分散化来获取收益、控制风险。

⬥风险提示:本报告主要采用数量化研究方法,可能存在模型设定偏差。

1.基金经理简介

张竞,金融学硕士。历任华泰证券股份有限公司研究所研究员,安信证券股份有限公司证券投资部投资经理助理、安信基金筹备组研究部研究员,安信基金管理有限责任公司研究部研究员、特定资产管理部副总经理、特定资产管理部总经理。现任安信基金管理有限责任公司权益投资部总经理。2017年12月起任安信策略精选灵活配置混合型证券投资基金基金经理。2018年8月至2020年7月任安信工业4.0主题沪港深精选灵活配置混合型证券投资基金基金经理。2019年6月起任安信核心竞争力灵活配置混合型证券投资基金基金经理。2021年1月起任安信比较优势灵活配置混合型证券投资基金基金经理。2021年2月起任安信平稳合盈一年持有期混合型证券投资基金基金经理。2021年4月起任安信浩盈6个月持有期混合型证券投资基金基金经理。2022年3月起任安信远见成长混合型证券投资基金基金经理。目前管理规模96.41 亿,代表性产品安信灵活配置。综合来看,基金经理比较侧重优质个股挖掘,行业持仓分散且有一定轮动度,投资偏左侧。

1.1. 基金经理投资理念

基金经理张竞的投资致力于为持有人实现长期稳健的回报,所以在追求超额收益的同时更加注重风险的控制,追求高夏普比率。在组合中会配置6-7个低相关度的行业,实现分散投资的目的,即使比较看好某个行业,也不会做过多的风险暴露,以有效的降低组合波动。自下而上的投资思路在产品上体现出了一定的行业轮动特征,且从轮动表现上来看比较契合市场走势,体现出了较强的轮动能力。

在整体仓位上,一般保持一定的仓位不变,只有在市场可能有系统性风险发生或者估值过高时才会主动降低仓位。

策略上主要采取自下而上的思路,挑选优质个股时,会比较关注公司的行业前景、竞争优势和商业模式。同时要求增长潜力和估值合理,尤其是行业还处于周期底部,但竞争力和盈利能力都有增长趋势的细分产业龙头。操作上,比较倾向于左侧交易,捕捉阶段性低点的买入机会;卖出时会考虑预先设定收益阈值来执行。

1.2. 管理产品概况

历史合计管理产品11只,目前在管产品9只,当前管理规模合计96.41 亿元。所管理产品任职期间平均年化回报率为15.07%。管理时间比较久的代表性产品安信灵活配置,经历了牛熊周期,任职期间年化收益率20.75%,当前规模45.19亿。

2. 代表性产品概况

2.1. 产品要素

以安信灵活配置(750001.OF)作为基金经理张竞的代表性产品。产品要素如下:

2.2. 产品规模变化

基金经理任职期为2017年12月29日至今(下文任职期同样),在2021年规模快速抬升,达到40亿左右,规模在同类产品中处于较高的水平。截止到2022年一季度,该产品规模为45.19亿。

2.3. 产品投资者构成

该基金经理较受机构投资者青睐,代表性产品安信灵活配置在任职以来机构投资者占比达到56.07%,位于同类样本的79.37%分位。最近1期,机构投资者占比更是达到65.14%,同类样本分位为86.21%。总体上看,该基金经理比较受机构投资者认可。

3. 代表性产品业绩分析

我们选取主动权益型基金作为同类样本进行业绩比较分析。样本选取普通股票型基金、偏股混合型基金以及灵活配置型基金中权益仓位均值(20180329~20220617)大于等于60%。

3.1. 基金经理任职区间业绩比较

分析区间业绩优异,年化收益率为23.57%,处于同类样本的90.19%分位;收益风险比上,夏普比率为1.17,位于同类样本的97.66%分位;风险控制能力上,最大回撤为-22.65%,位于同类样本的94.57%分位。该基金经理任职区间,本产品的收益、回撤控制和风险收益比均处于同类的前20%,整体表现优异。

3.2. 行情切片业绩比较

我们选取几个不同的切片,对业绩做更进一步的分析。该基金经理任职期间,经历了单边下跌的熊市阶段,也经历了震荡上行的阶段。切片来看,第一个阶段从2018年3月29日到2018年12月28日,比较典型的单边下跌行情,在这一阶段中证全指下跌26.08%,A股各板块都呈下跌走势;第二阶段为2019年12月31日到2020年12月31日,这一阶段为典型的震荡上涨行情,经历了疫情、货币宽松,流动性充裕,中证全指上涨24.92%。

在第一阶段单边熊市中,代表性基金业绩表现优异,年化收益率-19.99%,处于同类样本74.36%分位;收益风险比上,夏普比率-1.06,处于同类80.99%分位;风险控制能力上,最大回撤-22.65%,位于同类61.19%分为。在单边熊市中,该基金经理业绩和收益风险比均处于同类前1/3的水平,同时回撤能保持在同类前1/2水平。

在第二阶段震荡上行的行情中,代表性基金同样表现出色,年化收益率70.43%,处于同类样本73.23%分位;收益风险比上,夏普比率3.37,处于同类92.88%分位;风险控制能力上,最大回撤-22.24%,位于同类91.01%分为。在震荡上行行情中,该基金经理业绩和收益风险比和最大回撤均处于同类前1/3的水平。

4. 代表性产品持仓分析

4.1. 大类资产配置分析

任职期间平均权益仓位75.59%,期间最高仓位80.34%,最低仓位62.19%,仓位波动率为5.76%。仓位上极差值与均值的比为0.24 ,权益资产择时特征不明显。代表性产品为高权益型基金,基金经理比较淡化择时,只在市场整体估值过高或有系统性风险出现时会有减仓操作。总体上看,基金经理很少在仓位上做择时。

4.2. 行业配置分析

4.2.1. 历史行业配置变化

基于任职期间的重仓股分析,期间平均行业配置比例前三的行业依次为:电子(12.36%)、食品饮料(10.04%)、农林牧渔(9.22%)。

从最近1期财报数据看,前三大重仓行业为房地产(21.88%)、煤炭(18.30%)、有色金属(14.87%)。

4.2.2. 行业集中度与行业周转率分析

我们定义行业集中度为前三大行业占全部权益市值的占比(基于半年报数据,重仓股数据由于仅披露前10大个股,会导致行业集中度剧烈变化,故采用全部持仓数据计算)。

任职期行业集中度均值为53.56%,位于同类样本的48.50%,整体处于同类样本中的中等水平。

我们定义行业周转率为1-各期前三大行业在下期的留存率,用于衡量基金经理的行业轮动特征(为避免计算出的行业周转率在历史各期变化过于剧烈,采用全部持仓数据计算)。

任职期行业周转率均值为75.00%,位于同类样本的78.48%,整体处于同类样本中的高位水平。

整体看,该基金经理具有低行业集中度,高行业周转率特征,属于行业轮动型风格。根据我们的调研发现,基金持仓表现出的行业轮动特征,并非源于对景气度的判断,而是基于自下而上挑选性价比高的个股,通过个股的切换表现出来一定的行业变化特征。在行业上,配置会比较比较分散,一般会配置6-7个相关性比较低的行业。

4.3. 个股配置分析、

4.3.1. 持股集中度特征

基金经理任职期间,重仓股持股集中度均值为65.14%,位于同类样本的75.28分位,整体处于较高水平。任职期间持股集中度标准差为3.9%,最小值为58.02%,最大值为71.10%。

4.3.2. 权益组合换手率

基金经理任职期间,权益组合年化换手率(单边计算)均值为7.29倍,位于同类样本的83.69%分位,整体处于较高水平。任职期间年化换手率标准差为1.86,最小值为5.32倍,最大值为10.44倍。关于换手率,根据调研反馈的结果,基金经理并未将换手率作为一个指标,组合更多追求收益和波动的控制,一旦认为市场没有过多的闲置资产进来的时候,换手率会下降。

4.3.3. 持股特征分析

估值方面,任职期PE估值均值为24.37 倍,处于同类样本的36.97%分位;PB估值均值为4.13 倍,处于同类样本的45.68%分位,整体看估值位于同类样本的中等水平。

盈利能力方面,ROE均值为18.67%,处于同类样本的55.18%分位;ROA均值为8.82%,处于同类样本的45.08%分位,整体看持股盈利能力位于同类样本的中等水平。

成长性方面,净利润增速均值为51.11%,处于同类样本的54.57%分位;营业收入增速均值为29.97%,处于同类样本的52.11%分位,整体看持股成长性位于同类样本的中等水平。

市值方面,持股市值均值为2538.05 亿元,处于同类样本的52.18%分位,持股市值位于同类样本的中等水平。

从最近1期重仓持仓数据看,持股PE为30.04 倍,ROE为11.62%,净利润增速23.84%,持股市值1093.74 亿元。

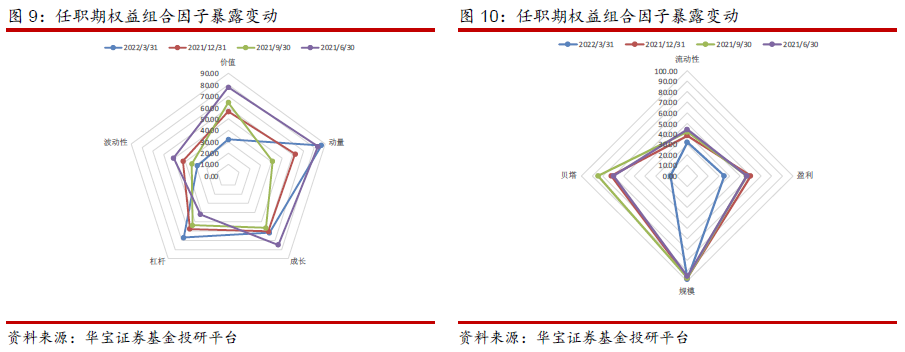

4.3.4. 持股风格分析

从任职期的因子暴露变化来看,组合在各因子上的暴露基本都处于同类均衡的水平。整体组合的配置是比较均衡的。具体来看,价值因子、波动性因子、盈利因子和贝塔因子的暴露相比同类略低,而在规模因子上略高,但基本都在同类平均水平变动。

4.3.5. 重点配置个股走势

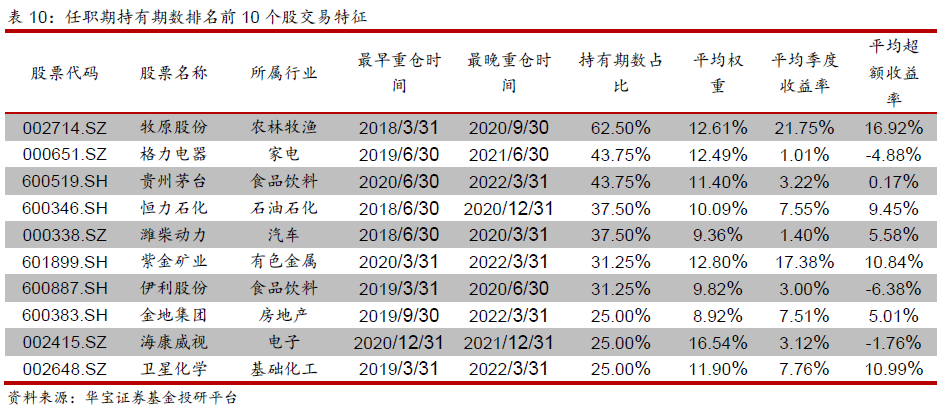

任职期重仓个股的平均留存率(持有季度数/任职期季度数)为13.70%,留存率不高,与基金经理高换手的特征一致。平均持仓权重为9.29%,重仓个股季度的平均收益率(个股时间序列平均后再按横截面平均)1.47%,相较于各行业指数的超额收益率为-1.98%,但任职期持有期数排名前10个股的平均超额收益率达到4.6%,说明基金经理长期持有的个股,获取了不错的alpha收益。

4.4. 行业配置与选股能力

基于Brinson对权益组合的拟合净值进行分析。

从单期归因结果看,任职期行业配置能力平均处于同类样本的53.40%分位;选股能力处于同类样本的53.22%分位。

从任职期跨期归因结果看,行业配置能力在同类样本中位于71.85%分位;选股能力在同类样本中位于60.56%分位。

整体看,该基金经理的行业配置与选股能力均好于同类平均,且行业配置能力好于选股能力。

结合调研来看,基金经理很少做景气度层面的行业轮动,主要通过自下而上的优质个股选择,在组合上形成了行业轮动的特征,而自下而上的行业轮动特征与市场是比较契合的,因此基金经理的选股能力也是比较优秀的。

5. 结束语

整体上看,基金经理张竞比较擅长挖掘优质个股,在各行业之间基本是均衡配置,分散持有6-7个低相关性的行业,通过分散化来控制组合风险。在市场出现较大回撤时,组合仍然能保持相对稳定,主要是通过优质个股选择、行业分散化来获取收益、控制风险。

资产配置上,权益仓位基本不会做太大变化,只有在市场有系统性风险以及估值过高的情况下,会做适当的减仓处理。

行业配置上,基金经理对行业没有明显偏见,很少会通过行业的景气度来做行业层面的轮动,且在行业上的配置比较分散,即使看好某个行业也不会过分集中。在行业上显现出的轮动特征主要是通过更换个股持仓所体现,而从轮动的实际结果来看,也是比较契合市场走势的。

个股选择上,会比较关注公司的行业前景、竞争优势和商业模式。同时要求增长潜力和估值合理。操作上在买入时会比较偏左侧,同时会有一个预估的潜在回报率,当达到潜在目标市值或潜在收益大幅下降时,会考虑卖出标的。