热点栏目

热点栏目 今年上半年,顾家家居营收、归母净利润双增。不过可比口径下,该公司营业成本同比增幅仍高于收入增幅,成本及费用管控能力仍待改善

《投资时报》研究员王子西

一纸结案通知书及处罚决定书,令顾家家居股份有限公司(下称顾家家居,603816.SH)董事长涉嫌内幕交易案尘埃落定。

根据公告,顾家家居董事长顾江生及公司控股股东顾家集团有限公司(下称顾家集团)分别收到证监会出具的《结案通知书》及《行政处罚决定书》。内容显示,经审理顾江生涉案违法事实不成立,证监会决定结案;对顾家集团非法利用他人账户从事证券交易行为,处以20万元罚款。

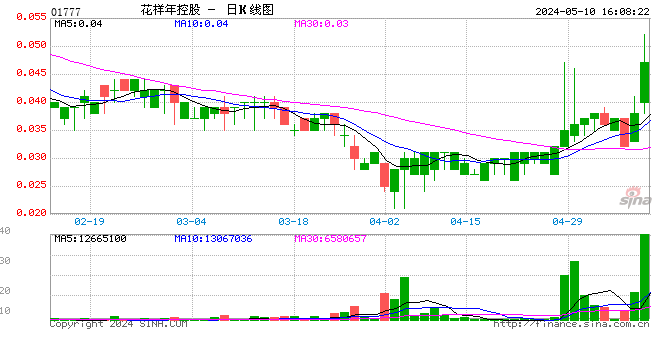

公告当日,顾家家居股票并未迎来“喜涨”,反倒微挫0.29%;在随后三个交易日又持续下跌,截至9月24日盘面才收红,收于59.99元/股(不复权)。

梳理相关公告,《投资时报》研究员注意到,有两点值得关注:一是由于顾江生主动报告、短时间内主动改正、公告披露信息,该案存在法定从轻处罚情形;二是顾家集团损失约642.26万元。

事实上,今年上半年,顾家家居营收、归母净利润双增,同比增速为64.89%、34.15%,分别录得80.16亿元、7.72亿元。不过,可比口径下,该公司营业成本同比增幅仍高于收入、销售费用增幅与收入几乎一样,成本及费用管控能力或待改善。总体来看,公司净利率仍居个位数。

此外,从现金流量表来看,该公司经营活动产生的净现金流虽同比增加50.96%,但净现比为0.55,大部分净利润仍未能以现金形式实现。而且近期,该公司投资建设西南生产基地、华东新增软体家居项目,预计投资合计为37亿元。结合公司近年来投资活动产生的现金流情况,扩张步伐或较大。

对于公司业绩情况、资金流动性、成本费用管控等事宜,《投资时报》研究员电邮沟通提纲至该公司相关部门,截至发稿尚未收到回复。

控股股东被处罚

2020年末,顾家家居董事长顾江生因涉嫌内幕交易股票,被证监会立案调查。

据公司披露的《行政处罚决定书》显示,2018年10月8日,由顾江生决策,让陈某灯准备“许某华”“许某海”“李某来”“淳安千岛湖嘉汇通投资管理有限责任公司”(下称千岛湖嘉汇通)、“宁波梅山保税港区顾家投资管理有限公司”(下称顾家投资)5个证券账户纳入顾江生控制。

而上述5个证券账户中,除了“许某华”“许某海”开立时间为2018年10月10日、2007年4月25日外,另外3个账户的开立时间集中在2017年2月至11月底之间。

2018年10月9日至12日,按照顾江生决策,陈某灯通过上述5个证券账户分别买入拟收购的上市公司股票217.57万股、145.70万股、174.3874万股、506.784万股、76.9万股;所用金额约为2449.84万元、1676.28万元、2002.84万元、6010.46万元、1007.70万元。五账户合计买入1121.3414万股,总金额合计约为1.31亿元。而所用资金实际上都来自控股股东顾家集团。

按照《证券法》第八十条“禁止法人非法利用他人账户从事证券交易”的规定,顾家集团行为已违规。

不过据处罚决定书显示,由于顾江生主动报告并公告披露信息;积极配合调查;且在短时间内主动改正,截至2018年11月6日,将其中四个证券账户持有的股票通过大宗交易转入顾家家居名下,该案存在法定从轻处罚的情形。而按照《证券法》第208条规定,仅对顾家集团处以20万元罚款。

根据决定书,截至2021年1月12日,因顾江生的“失误”,顾家集团资金损失或约为662.26万元。

成本管控待改善

公开资料显示,顾家家居是国内软体家居龙头企业,旗下拥有“顾家工艺”“睡眠中心”“顾家床垫”“顾家布艺”“顾家功能”和“全屋定制”六大系列产品,加上自有品牌“东方荟”、美国功能沙发合作品牌“LAZBOY乐至宝”等,组成满足不同消费群体需求的产品矩阵。

近年来,顾家家居业绩表现不佳。据Wind数据显示,2018年至2020年,该公司营收由91.72亿元递增至126.66亿元,但同比增速由37.61%降至14.17%;归母净利润则由9.89亿元波动降至8.45亿元,三年的同比增幅分别为20.29%、17.36%、-27.19%,利润增长情况并不理想。

时至2021年上半年,顾家家居业绩才迎来转机。根据半年报,该公司营收、归母净利润分别为80.16亿元、7.72亿元,较上年同期增长64.89%、34.15%。即便与2019年同期相比,收入与归母净利润也有59.99%、38.26%的增幅。

不过值得注意的是,该公司仍需解决成本上升、毛利率下降的难题。

财报数据显示,2021年上半年,受规模增长、新收入准则影响,该公司营业成本较上年同期大增81.83%,为57.04亿元。按新收入准则,顾家家居将销售产品相关的运费3.47亿元调整至成本中核算。若剔除相关运费,按可比口径来看,本期营业成本约为53.57亿元,仍较2020年同期大增70.76%,增幅高过营收。

从毛利率来看,期内该公司毛利率为28.84%;即便去掉相关运费,顾家家居毛利率或为33.51%,也低于上年同期的35.47%。

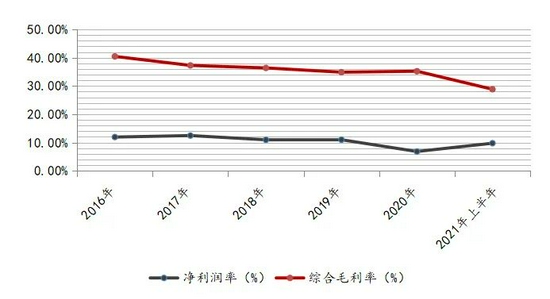

而拉长时间来看,该公司毛利率呈现出“四年下一台阶”现象。Wind数据显示,2013年至2016年,其毛利率基本处于40%以上;而到了2017年至2020年,则下落至35%至37%左右。

此外,今年上半年,顾家家居销售费用为11.25亿元,同比增长25.96%。若加回相关运费,可比口径下,销售费用同比增幅约为64.87%,几乎与总收入增幅持平。总体来看,顾家家居的净利率已由2020年前的“双位数”下落至“个位数”;本期净利率为9.77%,较上年同期减少2.63个百分点。

顾家家居2016年以来净利率和毛利率变动情况(%)

数据来源:wind

现金流或承压

另据数据显示,截至2021年6月末,顾家家居货币资金为20.09亿元,较上年末的22.41亿元下降10.37%;其中,受限资金0.79亿元。同时,由于上年末长期借款4.00亿元,本期为一年内到期,故一年内到期的非流动负债较上年末上升399.96%,为5.00亿元。再加上短期借款2.33亿元,这两项合计约为7.33亿元。短期来看,公司流动资金或有所承压。

若再结合近期公告,该公司投资建设西南生产基地、华东新增100万套软体家居及配套产业,两个项目预计投资分别约为12亿元、25亿元,合计约37亿元。作为项目实施主体,顾家家居及子公司资金来源、银行授信额度使用情况、融资成本等如何有待观察。

从现金流情况来看,《投资时报》研究员查阅wind数据注意到,近十年来,除了2019年该公司投资活动产生的现金为净流入,其余年度均为净流出;其中,2016年、2017年、2018年、2020年净流出金额较大,分别为16.01亿元、14.43亿元、19.85亿元、14.44亿元,四年合计净流出约64.73亿元。而上述四年,公司净利润为5.72亿元、8.31亿元、10.07亿元、8.67亿元,合计32.76亿元。投资活动产生的现金净流出约为后者两倍,扩张步伐或较大。

2021年上半年,该公司经营活动产生的净现金流为4.29亿元,较上年同期增加50.96%。但若从净现比指标,即经营活动产生的净现金流与净利润的比值来看,上述两期分别为0.55、0.47,而2019年同期的净现比为1.19,显然波动较大,企业创造的净利润未能大部分以现金形式实现。

《投资时报》研究员还注意到,2019年上半年至2021年上半年,按欠款方归集的期末应收账款名单中,列在第一位的客户所欠账面余额占比持续升高。上述各期,“客户一”应收款的账面余额占到总应收款余额的11.52%、12.76%、17.86%;而前五名欠款方所占比例为22.65%、33.64%、34.80%,占比逐渐升高。